コロナ禍以降、株価が10倍以上に高騰した日本郵船(9101)。配当利回りも高く投資家の注目を集めています。

しかし、本当に投資して大丈夫なのでしょうか?実は、海運業界は景気の影響を受けやすく、株価の変動も大きいのが特徴です。

この記事では、日本郵船のリスク・リターンや配当シミュレーション、そして将来のYOC予想まで、データに基づいた客観的な分析と、わかりやすい解説で、あなたの投資判断をサポートします。

日本郵船への投資を検討している方、すでに投資している方、そして高配当株に興味のある方は、ぜひ最後まで読んでみてください。

日本郵船(9101)とは?

銘柄の基本情報概要

| 項目 | 内容 |

|---|---|

| 銘柄名 | 日本郵船 |

| 銘柄コード | 9101 |

| 配当利回り | 5.43% |

| 配当頻度 | 年2回 |

| 業種 | 海運業 |

| セクター | 資本財 |

| 創業年 | 1885年 |

| CEO | 曽我 貴也 |

| 特徴 | 海運大手 |

日本郵船は、1885年に創業された歴史ある企業で、コンテナ船、自動車専用船、ばら積み船、タンカーなど多岐にわたる船舶を保有し、世界中の海上輸送サービスを提供しています。

近年では、物流事業にも力を入れており、海上輸送だけでなく、陸上輸送や倉庫保管なども含めた総合的な物流サービスを提供することで、顧客のニーズに応えています。

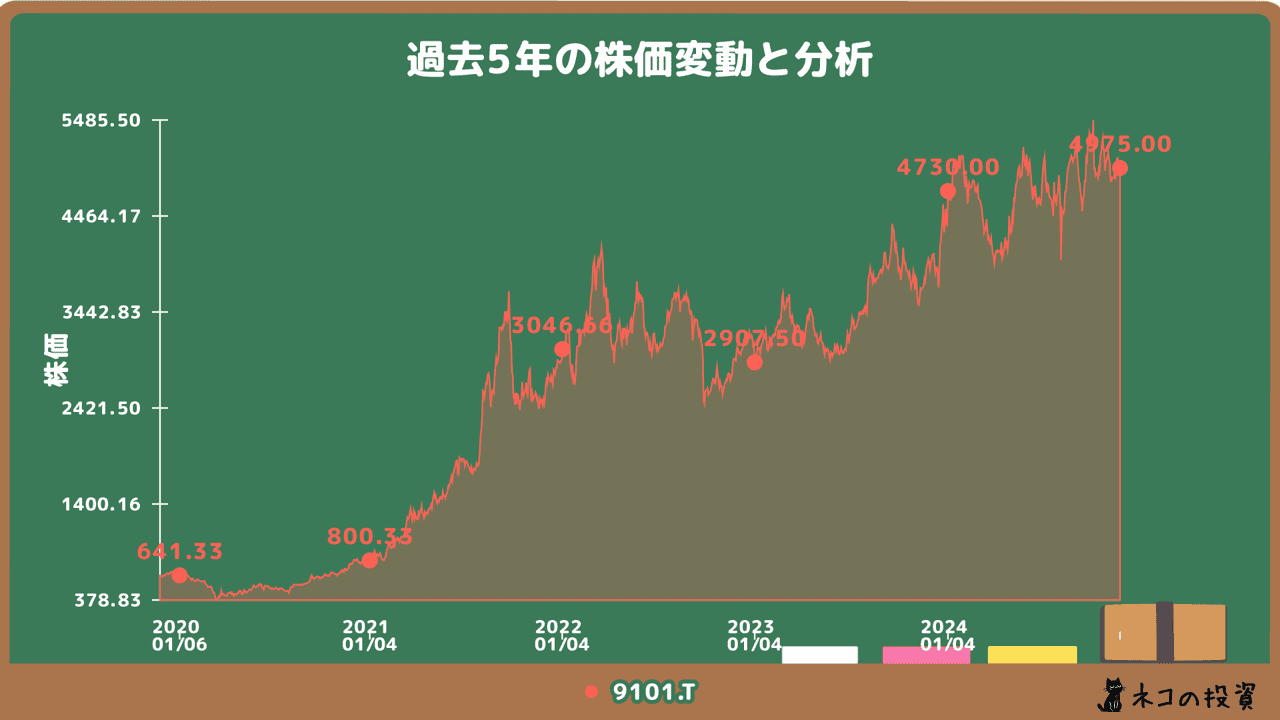

過去5年の株価チャートと分析

日本郵船の株価は、2020年以降、コロナ禍による海上輸送需要の増加や原油価格の上昇などを背景に、大幅に上昇しています。

しかし、2023年に入ると、世界経済の減速懸念や原油価格の下落などにより、株価は調整局面に入っています。

今後の株価動向は、世界経済の動向や原油価格の変動、海上輸送需要の変化などに左右される可能性があります。

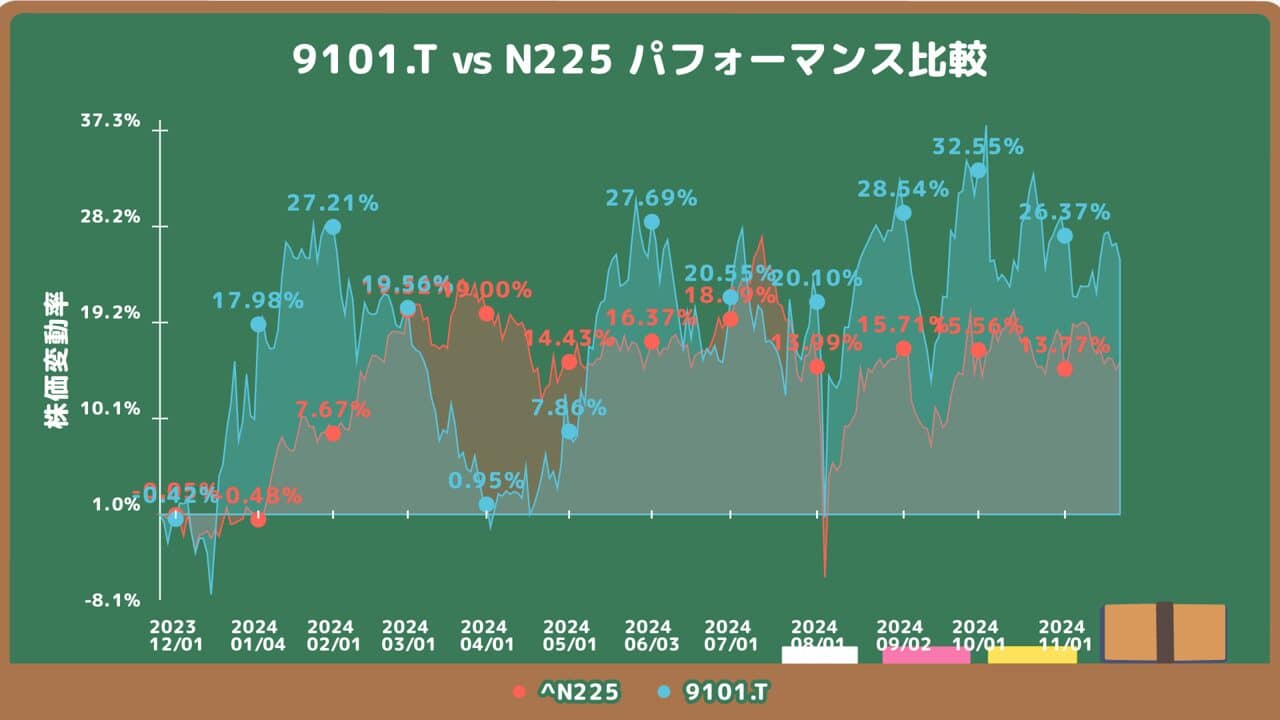

N225過去1年分チャートとの比較と分析

過去1年間の日本郵船の株価パフォーマンスは、2024年に入ってからはN225を大きくアウトパフォームしています。

これは、世界的なインフレや海上輸送需要の増加などが要因と考えられます。

日本郵船(9101)で配当金生活はできる?配当金の分析

日本郵船(9101)の過去の配当金と増配率、その分析

日本郵船の配当金は、2021年、2022年はコロナ禍による海運市況の好調を受け、大幅な増配を実施しました。

しかし、2023年以降は、減配となっています。

海運業界は市況の影響を受けやすいことから、配当金の安定性には欠ける面があります。

日本郵船(9101)の配当金利回りの推移

日本郵船の配当利回りは、市場平均と比較して高いです。

ただし、年によって変動は大きく、今後の配当利回りの安定性は気になるポイントといえます。

過去日本郵船(9101)に投資していた場合のYOCシミュレーション

| 年 | YOC |

|---|---|

| 2019 | 31.80% |

| 2020 | 26.23% |

| 2021 | 7.19% |

| 2022 | 6.75% |

| 2023 | 4.80% |

| 2024 | 4.22% |

YOC(Yield on Cost)とは、投資元本に対する配当利回りのことです。

過去に日本郵船に投資していた場合、2019年、2020年に投資していた場合は、株価が低かったこともあり、高いYOCを実現できていました。

例えば、2019年に投資していた場合、現在のYOCは30%近くになっていたことになります。

過去投資していた場合は株価上昇の恩恵を受け、高いリターンを得られていたことがわかりますね。

YOCは株価の変動によって大きく変わる可能性があるため、注意が必要です。

日本郵船(9101)の将来のYOC予想シミュレーション

| 年 | YOC |

|---|---|

| 2024 | 4.22% |

| 2025 | 6.37% |

| 2026 | 9.62% |

| 2027 | 14.52% |

| 2028 | 21.92% |

| 2029 | 33.09% |

| 2030 | 49.95% |

| 2031 | 75.40% |

| 2032 | 113.82% |

| 2033 | 171.82% |

| 2034 | 259.37% |

過去5年の株価成長率をもとに将来のYOC予想シミュレーションを行ってみると、現在の株価と配当利回りが維持された場合、100万円投資すると初年度の配当金は約4.22万円となり、10年後にはYOCは約259.37%まで上昇すると予想されます。

ここ数年の成長率が非常に高かったため、このようシミュレーション結果となりましたが、あくまで過去の傾向の把握という意味合いでとらえ、今後この成長性が続く保証はない点には注意しましょう。

日本郵船(9101)で配当金生活をするには?日本郵船の配当金受取シミュレーション

配当金生活をするには?配当金による不労所得でFIREはできる?

毎月の配当受取目標と必要な投資額のシミュレーション ※日次更新

(毎月10万円配当を受け取るために必要な投資額)

| 銘柄 | 株価 | 配当利回り | 月間配当目標 | 必要投資額 | 必要投資額 (課税考慮) |

必要株数 |

|---|---|---|---|---|---|---|

| 9101.T | ¥5,042 | 6.15% | ¥10,000 | ¥1,951,742 | ¥2,449,322 | 486株 |

| ¥30,000 | ¥5,855,226 | ¥7,347,965 | 1,458株 | |||

| ¥50,000 | ¥9,758,710 | ¥12,246,608 | 2,429株 | |||

| ¥100,000 | ¥19,517,419 | ¥24,493,216 | 4,858株 |

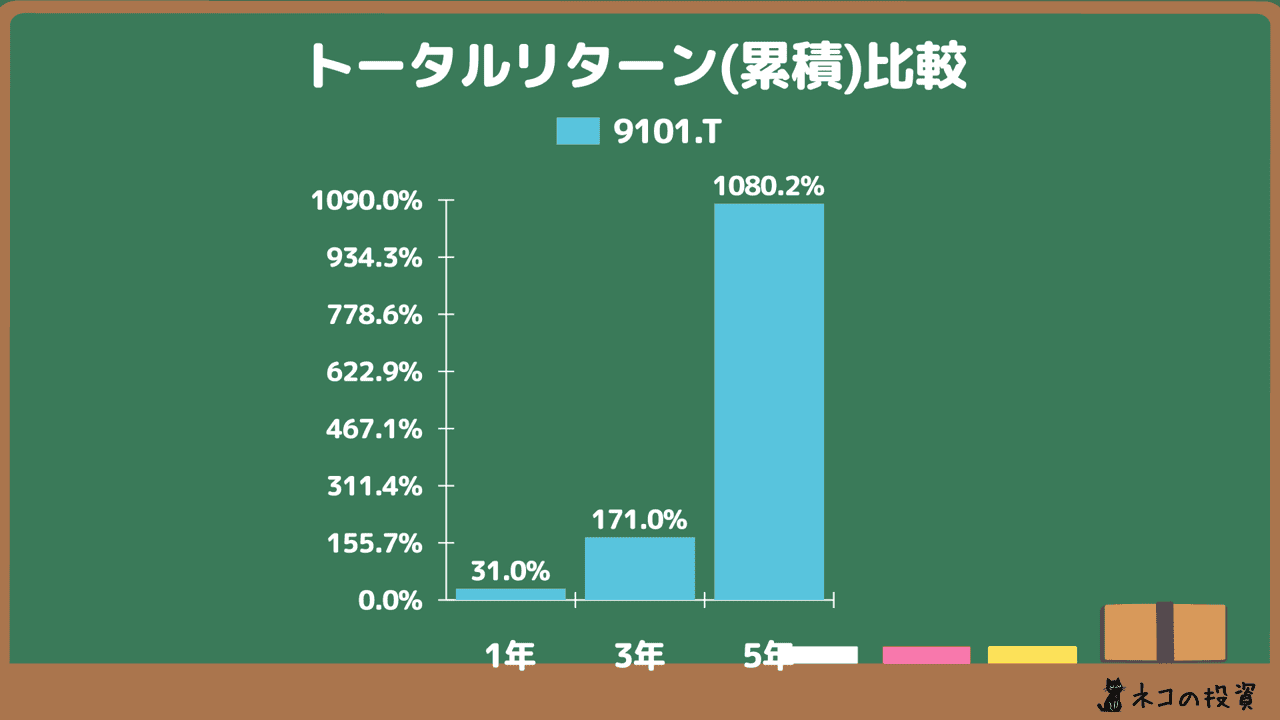

過去に投資していた場合の累積トータルリターン

| 銘柄 | 期間 | リターン |

|---|---|---|

| 9101 | 1年リターン | 31.0% |

| 9101 | 3年リターン | 171.0% |

| 9101 | 5年リターン | 1080.2% |

日本郵船に過去に投資していた場合、2020年以降は大きなリターンを得られていたことがわかります。

特に2020年3月のコロナ禍発生以降、株価は急騰し、5年間で10倍以上になっています。

これは、コロナ禍による海上輸送需要の増加や原油価格の上昇などが要因と考えられます。

しかし、2015年から2019年にかけては、株価は低迷しており、この時期に投資していた場合は大きなリターンを得られていませんでした。

海運業界は景気の影響を受けやすい業界であるため、投資するタイミングによっては大きなリターンを得られる可能性がある一方、損失を被るリスクもあることに注意が必要です。

過去に投資していた場合の年率(CAGR)トータルリターン

| 銘柄 | 期間 | リターン |

|---|---|---|

| 9101 | 1年リターン | 31.0% |

| 9101 | 3年リターン | 39.4% |

| 9101 | 5年リターン | 63.8% |

日本郵船に過去に投資していた場合の年率リターンは、過去5年間で平均63.8%と非常に高い水準となっています。

これは、コロナ禍による海運市況の好調を反映したものです。

海運業界は景気の影響を受けやすい業界であるため、年率リターンも大きく変動する可能性があることに注意が必要です。

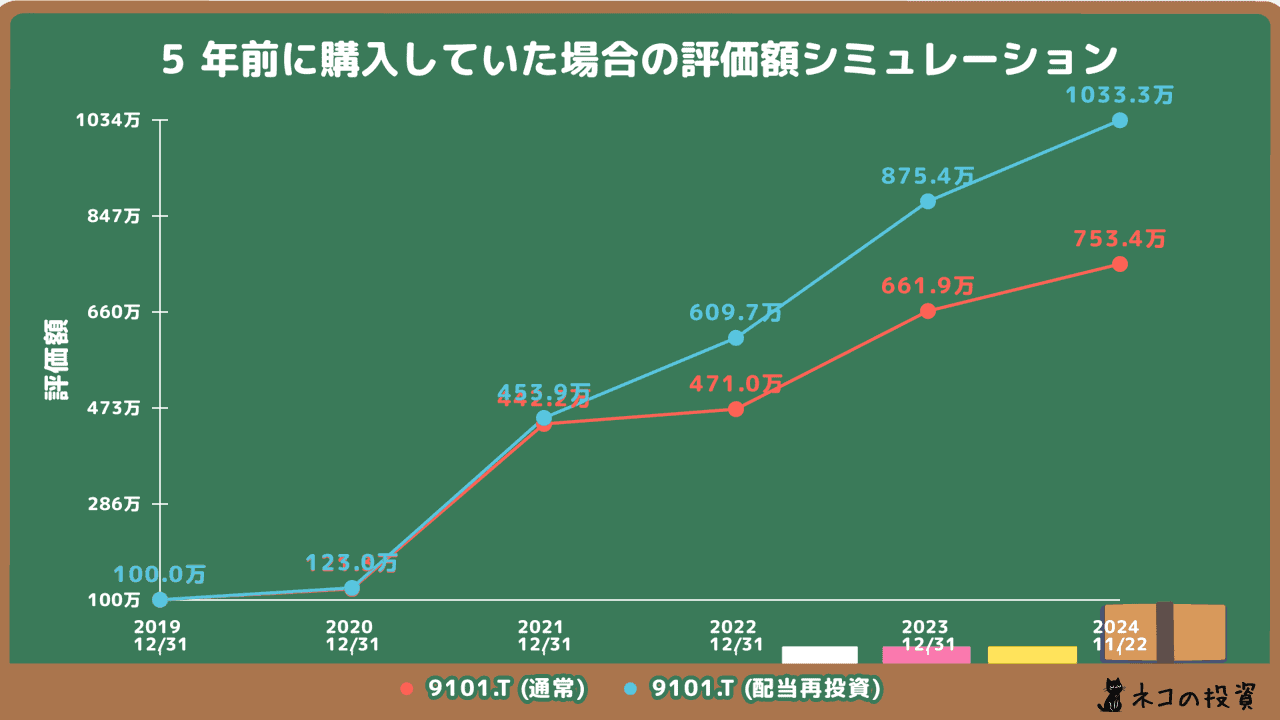

5年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2020 | 121.3 | 2.1 | 123.4 | 123.0 |

| 2021 | 442.2 | 19.2 | 463.6 | 453.9 |

| 2022 | 471.0 | 131.0 | 623.3 | 609.7 |

| 2023 | 661.9 | 20.0 | 834.3 | 875.4 |

| 2024 | 753.4 | 31.8 | 957.6 | 1033.3 |

日本郵船に5年前に100万円投資していた場合、2024年時点では1033.3万円にまで増加しています。

特に2020年から2022年にかけては、株価が大きく上昇し、大きな利益を得られています。

しかし、株価は変動が大きく、損失を被るリスクもあります。また、配当金は安定しておらず、減配となる可能性もあります。

日本郵船への投資は、ハイリスク・ハイリターンの投資と言えます。

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| ベータ | 1.22 | 市場全体の動きに対する感応度 | 市場平均より変動が大きい |

| 52週ボラティリティ | 40.46% | 過去1年間の価格変動の大きさ | 変動が大きい |

| シャープレシオ | 0.99 | リスクあたりのリターン | リスクに見合ったリターン |

| トータルリターン(1年) | 40.16% | 過去1年間のトータルリターン | 高いリターン |

| 最大ドローダウン | -44.13% | 過去最大の値下がり幅 | 下落リスクが高い |

| PER | 8.65 | 株価収益率 | 割安 |

| PBR | 0.75 | 株価純資産倍率 | 割安 |

| BPS | 5515 | 1株あたり純資産 | |

| ROE | 8.63% | 自己資本利益率 |

日本郵船のリスクファクター分析によると、過去1年間のトータルリターンは高く、高い収益性を実現していることがわかります。

また、PBRは割安水準であり、株価には割安感があります。

一方で、ベータが高く、市場平均より価格変動が大きい点は注意が必要です。

また、52週ボラティリティも高く、価格変動リスクが大きいことも考慮する必要があります。

さらに、最大ドローダウンが大きく、下落リスクが高い点も懸念材料です。

投資戦略の提案

日本郵船への投資は、海運市況の回復による株価上昇を期待する投資戦略が考えられます。

具体的には、以下の3つの戦略が考えられます。

- 長期投資: 海運業界は景気循環の影響を受けやすい業界ですが、長期的には世界経済の成長に伴い海上輸送需要は増加していくと予想されます。そのため、長期的な視点で日本郵船に投資することで、株価上昇によるキャピタルゲインと配当金によるインカムゲインの両方を期待することができます。

- 短期投資: 海運市況は短期的には大きく変動する可能性があります。そのため、海運市況の動向を分析し、市況が回復するタイミングで日本郵船に投資することで、短期間で大きな利益を得ることが期待できます。

- バリュー投資: 日本郵船のPBRは割安水準であり、株価には割安感があります。そのため、バリュー投資の観点から日本郵船に投資することも考えられます。

まとめ:日本郵船への投資判断のポイント

日本郵船は、海運大手として世界中の海上輸送サービスを提供しています。

コロナ禍による海運市況の好調により、過去数年で株価は大きく上昇しています。

しかし、海運業界は景気の影響を受けやすい業界であり、世界経済の減速や海上輸送需要の減少などが懸念材料となります。

また、原油価格の変動も業績に大きな影響を与える可能性があります。

日本郵船への投資を検討する際は、これらのリスクとリターンを比較検討する必要があります。

9101の投資判断で重要なポイントと評価

総合評価:

コロナ禍による業績向上と株価上昇

→ コロナ禍による巣ごもり需要の増加は海上輸送需要を押し上げ、海運運賃が高騰しました。その結果、日本郵船の業績は大幅に改善し、株価も大きく上昇しました。

高配当利回り

→ 2024年11月時点での配当利回りは5%と高水準です。ただし、海運業界は業績の変動が大きいため、配当金の安定性には注意が必要です。

世界経済の減速懸念

→ 世界経済の減速は海上輸送需要の減少につながる可能性があり、日本郵船の業績に悪影響を与える可能性があります。

原油価格の変動リスク

→ 海運業は燃料費の影響が大きいため、原油価格の変動は業績に大きな影響を与えます。

ESGへの対応

→ 世界的に環境規制が強化されており、海運業界も脱炭素化への対応が求められています。日本郵船のESGへの取り組みは、今後の企業価値に影響を与える可能性があります。

コメント