近年、FIREやサイドFIREといった早期リタイアを目指す人が増えていますね。

早期リタイアを実現するためには、株式投資などで資産を形成し、その資産から得られる配当金や分配金で生活費を賄う「配当金生活」を目指すことが有効な手段の一つです。

そんな中、注目を集めているのが「XYLD」という高配当ETFです。XYLDはなんと約10%近いという驚異的な配当利回りを実現しており、配当を重視する一部投資家から熱い視線を浴びています。

しかし、本当にXYLDで配当金生活を送れるのでしょうか?

この記事では、XYLDの特徴やメリット・デメリット、リスクなどを徹底的に分析し、XYLDが配当金生活に適しているのか、投資すべきなのかどうかを分かりやすく解説していきます。

この記事を読むことで、あなたは以下のことが理解できます。

- XYLDの基本情報や仕組みを理解し、その魅力とリスクを把握できます。

- XYLDの過去のパフォーマンスや将来の予想YOCから、配当金生活の可能性を探ることができます。

- XYLDへの投資戦略を学ぶことで、より効果的に資産運用を行うためのヒントを得られます。

- 配当金生活を実現するための具体的な方法や注意点を知ることができます。

さあ、一緒にXYLDの世界を探求し、配当金生活という夢に一歩近づきましょう!

XYLDとは?

XYLDの基本情報概要

| 項目 | XYLD |

|---|---|

| 運用会社 | Global X |

| 配当利回り | 約9% |

| 設定日 | 2013年6月24日 |

| 運用資産額 | 約29億ドル |

| 経費率 | 0.60% |

| ベンチマーク | CBOE S&P 500 BuyWrite Index |

| 特徴 | 高配当 |

XYLDは、Global Xが運用するETFで、S&P 500に連動しながらカバードコール戦略を用いることで高配当を目指しています。カバードコール戦略とは、原資産を保有しながらコールオプションを売却することで、オプションのプレミアム収入を得る戦略です。XYLDは毎月分配を行っており、高配当利回りを求める投資家に人気があります。

※ベンチマークの説明

XYLDのベンチマークであるCBOE S&P 500 BuyWrite Indexは、S&P 500指数に連動しながらカバードコール戦略を採用する指数です。具体的には、S&P 500の構成銘柄を保有し、同時に1ヶ月先のS&P 500のコールオプションを売却することで、オプションプレミアム収入を得ることを目指しています。

※カバードコール戦略とは?

カバードコール戦略は、まず株式を保有した上で、その株式を将来の特定の価格で売る権利、コールオプションを他の投資家に売却する戦略です。例えば、現在100円の株式を持っている場合、1ヶ月後に110円で売る権利を5円で売却するといった具合です。

この5円がオプション料収入となり、これが配当の原資となります。

この戦略では、株価が110円を超えても、約束通り110円で売らなければならないため、値上がり益は限られます。

しかし、株価が110円以下であれば、オプション料として得た5円がそのまま収入として残るため、安定的な配当収入を得ることができます。つまり、大きな値上がり益は諦める代わりに、定期的なオプション料収入を得ることで、高い配当利回りを実現する戦略と言えます。

株価が横ばいや緩やかな上昇にとどまる相場では特に効果的ですが、株価が急騰するような相場では、通常の株式投資と比べて収益が劣る可能性があります。

XYLDの組入銘柄比率

| 銘柄名 | 比率 |

|---|---|

| APPLE INC | 6.96% |

| NVIDIA CORP | 6.90% |

| MICROSOFT CORP | 6.25% |

| AMAZON.COM INC | 3.77% |

| META PLATFORMS INC | 2.52% |

| ALPHABET INC-CL A | 2.04% |

| ALPHABET INC-CL C | 1.69% |

| BERKSHIRE HATH-B | 1.67% |

| BROADCOM INC | 1.61% |

| TESLA INC | 1.39% |

XYLDは、S&P 500を構成する銘柄から上位500銘柄に投資を行っています。上位10銘柄は、米国を代表する大型株であり、時価総額加重平均で構成されているため、S&P 500と同様の構成となっています。特に、アップル、マイクロソフト、アマゾンなどのテクノロジーセクターの大型株の比率が高くなっています。これらの企業は、近年業績が好調であり、株価も上昇傾向にあります。

XYLDのセクター比率

| セクター名 | 比率 |

|---|---|

| Technology | 32.06% |

| Financial Services | 12.78% |

| Healthcare | 12.09% |

| Consumer Cyclical | 10.23% |

| Communication Services | 8.83% |

| Industrials | 7.53% |

| Consumer Defensive | 6.06% |

| Energy | 3.39% |

| Utilities | 2.62% |

| Real Estate | 2.43% |

| Basic Materials | 1.98% |

XYLDは、S&P 500と同様に、テクノロジーセクターの比率が最も高く、約3割を占めています。また、金融セクター、ヘルスケアセクターもそれぞれ1割を超えています。このセクター構成は、S&P 500とほぼ同じであり、米国経済全体を反映したものとなっています。そのため、米国経済が好調な時にはXYLDも値上がりしやすく、逆に不調な時には値下がりしやすい傾向があります。

XYLDの過去10年の株価チャートと分析

XYLDは、2013年の設定以来、緩やかながらも上昇トレンドを描いてきました。特に、2015年から2019年にかけては、S&P 500の上昇に支えられ、株価は大きく上昇しました。しかし、2020年のコロナショックでは、S&P 500と同様に大きく下落しました。その後、2021年には回復しましたが、2022年以降は、再び下落傾向にあります。

XYLDは、高配当であることが魅力ですが、株価の値上がり益は限定的であることに注意が必要です。また、カバードコール戦略を採用しているため、株価が大きく上昇した場合のリターンは限定的となります。

XYLDとS&P500過去1年分チャートとの比較と分析

過去1年間のチャートを比較すると、XYLDはS&P500と比較して、リターンが低くなっています。これは、XYLDがカバードコール戦略を採用しているため、株価が上昇した場合のリターンが限定されるためです。一方、XYLDはS&P500と比較して、価格変動リスクが低くなっています。これは、カバードコール戦略によって、株価の下落リスクをヘッジしているためです。

XYLDで配当金生活はできる?配当金の分析

XYLDの過去の配当金と増配率、その分析

XYLDは、高水準の配当金を投資家に提供することを目指しています。2015年以降、年によっては減配しているものの、おおむね3ドル前後の配当金を分配しています。配当利回りは8%を超えており、インカムゲインを重視する投資家にとっては魅力的な投資先と言えるでしょう。しかし、配当金の額は年によって変動する可能性があることに注意が必要です。

XYLDの配当金利回りの推移

XYLDの配当利回りは、過去10年間、おおむね7%~10%で推移しており、市場平均を大きく上回っています。これは、XYLDがカバードコール戦略を採用することで、高水準の配当金を実現しているためです。ただし、配当利回りは株価の変動に影響を受けるため、将来も高水準の配当利回りが維持される保証はありません。

過去XYLDに投資していた場合のYOCシミュレーション

| 年 | YOC |

|---|---|

| 2014 | 8.41% |

| 2015 | 8.76% |

| 2016 | 8.42% |

| 2017 | 7.62% |

| 2018 | 8.65% |

| 2019 | 7.57% |

| 2020 | 8.26% |

| 2021 | 7.59% |

| 2022 | 9.74% |

| 2023 | 9.72% |

| 2024 | 9.14% |

YOC(Yield on Cost)とは、投資元本に対する配当利回りのことです。XYLDのYOCは、過去10年間、おおむね8%~10%で推移しており、高水準を維持しています。例えば、2014年にXYLDに100万円投資していた場合、2024年時点でのYOCは8.41%となり、年間約8.4万円の配当金を受け取ることができます。

過去投資していた場合もYOCが高水準であることは一見魅力的ですが、過去投資していた場合のほうが現在投資を開始した場合よりもYOCが低いことから10年前から株価が成長していない傾向であることが読み取れます。

XYLDの将来のYOC予想シミュレーション

| 年 | YOC |

|---|---|

| 2024 | 9.14% |

| 2025 | 9.05% |

| 2026 | 8.97% |

| 2027 | 8.88% |

| 2028 | 8.79% |

| 2029 | 8.71% |

| 2030 | 8.63% |

| 2031 | 8.54% |

| 2032 | 8.46% |

| 2033 | 8.38% |

| 2034 | 8.30% |

現在の株価と配当利回りが維持されれば、10年後も7%以上のYOCが期待できます。例えば、現在100万円をXYLDに投資した場合、初年度の配当金は約8.6万円になります。そして、10年後には、YOCは約8.3%となり、年間約8.3万円の配当金を受け取ることができます。配当金は毎年受け取ることができるため、長期投資によって大きなインカムゲインを得ることが期待できます。

ただし、過去10年の株価変動率がマイナス成長であることから、シミュレーション結果はYOCが低下傾向となっており、注意が必要といえます。

しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の配当金の支払いや成長を保証するものではないことを認識しておきましょう。

配当金生活をするには?XYLDの配当受取シミュレーション

配当金生活をするには?配当金による不労所得でFIREはできる?

毎月の配当受取目標と必要な投資額のシミュレーション ※日次更新

(毎月10万円配当を受け取るために必要な投資額)

| 銘柄 | 株価 | 配当利回り | 月間配当目標 | 必要投資額 | 必要投資額 (課税考慮) |

必要株数 |

|---|---|---|---|---|---|---|

| XYLD | $40.72 (¥6,383) |

10.49% | ¥10,000 | ¥1,144,142 | ¥1,595,367 | 250株 |

| ¥30,000 | ¥3,432,425 | ¥4,786,102 | 750株 | |||

| ¥50,000 | ¥5,720,708 | ¥7,976,837 | 1,250株 | |||

| ¥100,000 | ¥11,441,416 | ¥15,953,673 | 2,500株 |

為替レート: 156.75円/ドル

XYLDの権利落ち日、配当情報

XYLDの配当情報

| 権利落ち日 | 現地配当支払日 | 配当額 |

|---|---|---|

| 2025-12-22 | 2025-12-30 | 0.33 |

| 2025-11-24 | 2025-12-02 | 0.40 |

| 2025-10-20 | 2025-10-27 | 0.40 |

| 2025-09-22 | 2025-09-29 | 0.30 |

| 2025-08-18 | 2025-08-25 | 0.32 |

| 2025-07-21 | 2025-07-28 | 0.31 |

| 2025-06-23 | 2025-06-30 | 0.39 |

| 2025-05-19 | 2025-05-27 | 0.39 |

| 2025-04-21 | 2025-04-28 | 0.38 |

| 2025-03-24 | 2025-03-31 | 0.40 |

| 2025-02-24 | 2025-03-03 | 0.29 |

| 2025-01-21 | 2025-01-28 | 0.37 |

XYLD・QYLD・JEPI・JEPQ徹底比較!高配当ETF比較

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 配当利回り | 経費率 | 特徴 |

|---|---|---|---|---|---|

| Global X S&P 500 Covered Call ETF | XYLD | 40.22% | 11.04% | 0.60% | S&P 500に連動し、カバードコール戦略を用いた高配当ETF |

| Global X NASDAQ 100 Covered Call ETF | QYLD | 23.48% | 11.90% | 0.61% | NASDAQ 100に連動し、カバードコール戦略を用いた高配当ETF |

| JPMorgan Equity Premium Income ETF | JEPI | 29.38% | 7.56% | 0.35% | S&P 500に連動し、オプション戦略と株式投資を組み合わせた高配当ETF |

| JPMorgan Nasdaq Equity Premium Income ETF | JEPQ | 64.85% | 10.59% | 0.35% | NASDAQ 100に連動し、オプション戦略と株式投資を組み合わせた高配当ETF |

配当利回りは、QYLDが最も高く11.90%となっています。次いでXYLDが11.04%、JEPQが10.59%、JEPIが7.56%となっています。経費率は、JEPIとJEPQが0.35%と最も低く、XYLDとQYLDは0.60%と0.61%となっています。

高配当と高いリターンを期待するならJEPQ、安定した高配当を求めるならQYLD、経費率を抑えたいならJEPIといったように、それぞれのETFの特徴を理解した上で、自分に合った銘柄を選ぶことが重要です。

XYLDへ過去に投資していた場合の累積トータルリターン

| 期間 | リターン |

|---|---|

| 1年 | 17.0% |

| 3年 | 12.8% |

| 5年 | 35.8% |

| 7年 | 54.6% |

XYLDに過去に投資していた場合、長期投資することで、安定したリターンを得ることができたと考えられます。例えば、7年前XYLDに投資していた場合、現在までに約54.6%のリターンを得ることができています。これは、年率換算で約6.4%のリターンに相当します。しかし、S&P 500と比較すると、リターンは低くなっています。これは、XYLDがカバードコール戦略を採用しているため、株価が大きく上昇した場合のリターンが限定されるためです。

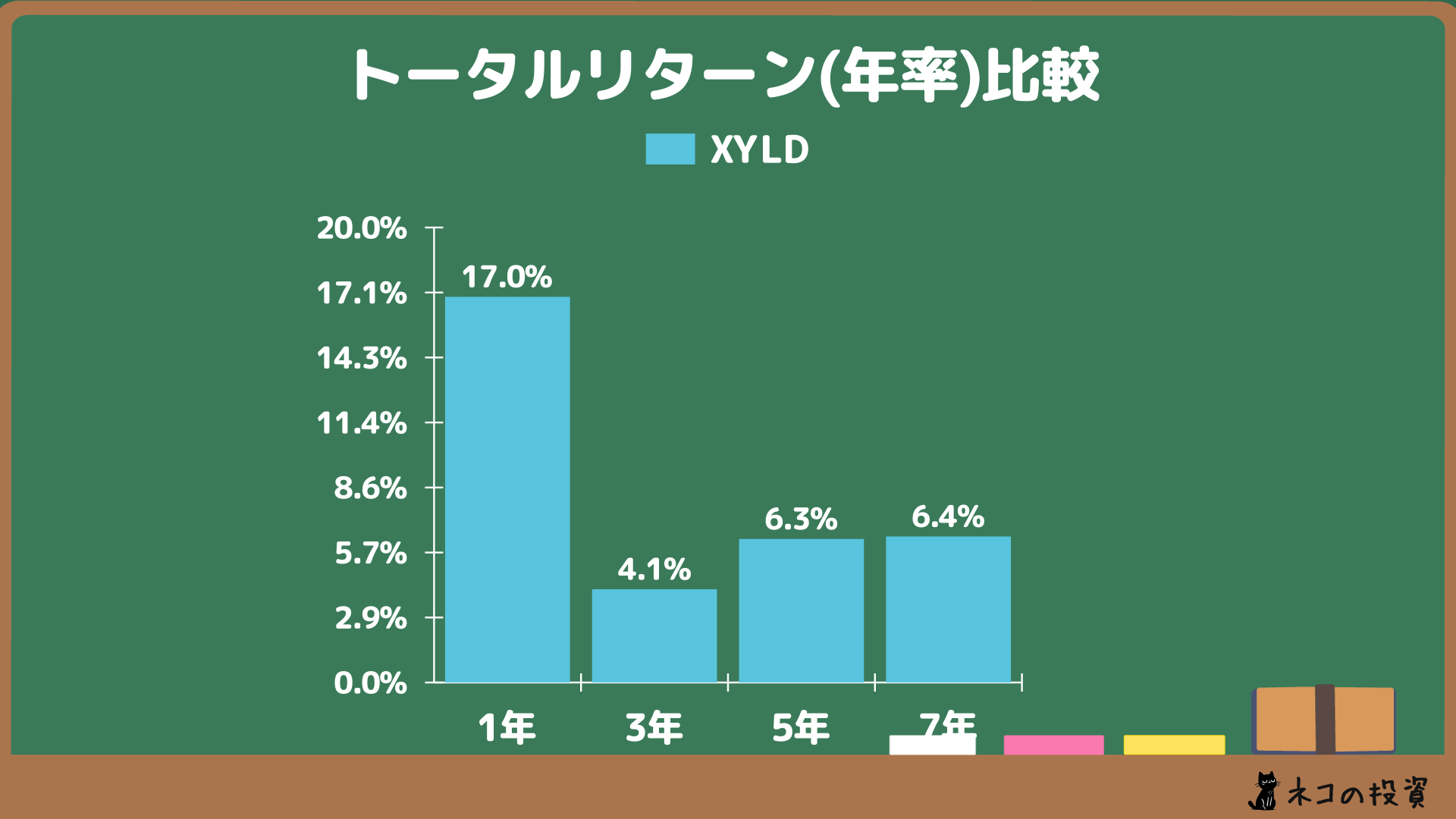

XYLDへ過去に投資していた場合の年率(CAGR)トータルリターン

| 期間 | リターン |

|---|---|

| 1年 | 17.0% |

| 3年 | 4.1% |

| 5年 | 6.3% |

| 7年 | 6.4% |

XYLDに過去に投資していた場合、長期投資することで、安定した年率リターンを得ることができたと考えられます。例えば、7年前XYLDに投資していた場合、年率約6.4%のリターンを得ることができています。しかし、S&P 500と比較すると、年率リターンは低くなっています。これは、XYLDがカバードコール戦略を採用しているため、株価が大きく上昇した場合のリターンが限定されるためです。

XYLDへ10年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2015 | 96.0 | 4.5 | 100.5 | 100.5 |

| 2016 | 99.8 | 3.2 | 107.5 | 107.6 |

| 2017 | 110.3 | 5.1 | 123.1 | 124.1 |

| 2018 | 97.2 | 6.9 | 116.8 | 116.2 |

| 2019 | 111.1 | 6.4 | 137.2 | 139.3 |

| 2020 | 101.8 | 8.1 | 135.9 | 135.6 |

| 2021 | 110.8 | 10.1 | 154.9 | 157.7 |

| 2022 | 86.3 | 11.6 | 142.1 | 134.5 |

| 2023 | 86.5 | 9.1 | 151.3 | 143.8 |

| 2024 | 90.7 | 7.2 | 162.8 | 158.0 |

XYLDへ10年前に100万円投資していた場合、配当金の再投資によって資産を増やすことができたと考えられます。配当金を再投資しなかった場合は、評価額は約91万円に減少しています。

配当金を再投資した場合には、評価額は約158.0万円に増加しています。このように、XYLDは高配当であるため、配当金を再投資することで効率的に資産を増やすことができます。しかし、株価が下落すると、評価額も下落することに注意が必要です。

XYLDのリスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| ベータ | 0.51 | 市場全体の動きに対する感応度 | 低い |

| 52週ボラティリティ | 6.86% | 株価の変動幅 | 比較的低い |

| シャープレシオ | 1.53 | リスクあたりのリターン | 比較的高い |

| トータルリターン(1年) | 12.97% | 1年間のリターン | 比較的高い |

| 最大ドローダウン | -34.14% | 最大の下落率 | 最大下落幅は大きい |

XYLDは、ベータ値が0.51と低く、市場平均よりも価格変動リスクが低いETFです。また、シャープレシオが1.53と高く、リスクあたりのリターンが高いことも特徴です。しかし、トータルリターンは市場平均よりも低く、最大ドローダウンも-34.14%と大きいため、リスク管理には注意が必要です。

XYLDへの投資戦略の提案

XYLDは、高配当を目的とした投資に適したETFです。以下に、XYLDへの投資戦略をいくつか提案します。

- 長期投資: XYLDは、高配当を目的とした長期投資に適しています。配当金を再投資することで、雪だるま式に資産を増やすことができる可能性があります。

- インカムゲイン重視の投資: XYLDは、毎月分配型であるため、インカムゲインを重視する投資にも適しています。

- ポートフォリオの一部としての保有: XYLDをポートフォリオの一部として保有することで、リスク分散効果を期待できます。

まとめ:XYLDへの投資判断のポイント

XYLDは、S&P 500に連動しながらカバードコール戦略を用いることで高配当を目指したETFです。高配当利回りであることが魅力ですが、株価の値上がり益は限定的であること、配当金の額は年によって変動する可能性があること、経費率が高いことなど、投資前に注意すべき点もいくつかあります。XYLDへの投資を検討する際は、これらの点も踏まえて、ご自身の投資目標やリスク許容度と照らし合わせて判断することが重要です。

短期的に高配当を得るための選択肢の一つとしては良いですが、過去のデータを元に分析した場合、長期的には株価はマイナス成長傾向であり、このETF一つを頼りに配当金生活を考えるのは難しいと言えるでしょう。

XYLDの投資判断で重要なポイントと評価

総合評価:

高配当利回り

→8.62%と非常に高い配当利回りを実現しており、魅力的です。

毎月分配

→毎月分配金を受け取ることができるため、定期的な収入源とすることができます。

S&P 500への連動

→S&P 500に連動した安定的なパフォーマンスが期待できます。

カバードコール戦略

→株価上昇時の利益が限定される可能性があります。

経費率

→0.60%と、他のETFと比較してやや高めです。

株価変動リスク

→株式市場全体の影響を受け、株価が変動するリスクがあります。

また、過去のデータから株価変動は大きく、下落時には大きなマイナスリターンとなる可能性があること、

過去の株価変動の傾向がマイナス成長であることには注意が必要です。

コメント