ねこ

ねこJEPIは、高配当と安定成長を両立できる人気のETFとして注目を集めています。

しかし、投資判断を行う前に、その特徴やリスク、将来性などをしっかりと理解しておく必要があります。

この記事では、JEPIの魅力とリスクを徹底的に解説し、投資判断のポイントを分かりやすくお伝えします。

JEPIへの投資を検討している方は、ぜひ参考にしてください。

JEPIの魅力:5つのキーワード🔑

高配当

S&P500に連動した安定成長

損失を抑えながら配当収入

毎月分配金を受け取れる

JPモルガン運営の安心感

JEPIとは?

JEPIの基本情報概要

| 項目 | 内容 |

|---|---|

| 銘柄名 | JPMorgan Equity Premium Income ETF |

| 運用会社 | JPモルガン・アセット・マネジメント |

| 経費率 | 0.35% |

| ベンチマーク | S&P 500 |

| 資産総額 (十億 USD) | 約34 |

| 設定日 | 2020/05/21 |

JEPIは、JPモルガン・アセット・マネジメントが運用するETFで、S&P500をベンチマークとしています。特徴は、S&P500に連動した安定成長を期待しつつ、オプションプレミアム収入によって高配当を実現している点です。

※オプションプレミアムとは…将来の特定の日に、決まった価格で株を売る権利を他の人に売ること

例えると、家を持っている人が、その家を将来の特定の日に決まった価格で買う権利を他の人に売るようなものです。

権利を売ることでお金をもらえますが、家の価値が大きく上がっても、決めた価格でしか売れないリスクがあります。

銘柄の特徴

高配当:

JEPIは、他の多くのETFと比較して高い配当利回りを提供しています。

S&P500への連動:

S&P500指数に連動したパフォーマンスを目指すため、米国株式市場全体の成長の恩恵を受けられます。

オプション戦略の活用:

オプションプレミアム収入を得て高配当を実現しています。

毎月の分配金:

分配金は毎月支払われるため、安定した収入源として魅力的です。

JPモルガンによる運用:

世界有数の資産運用会社であるJPモルガンが運用しているため、安心感があります。

過去4年の株価推移チャートと分析

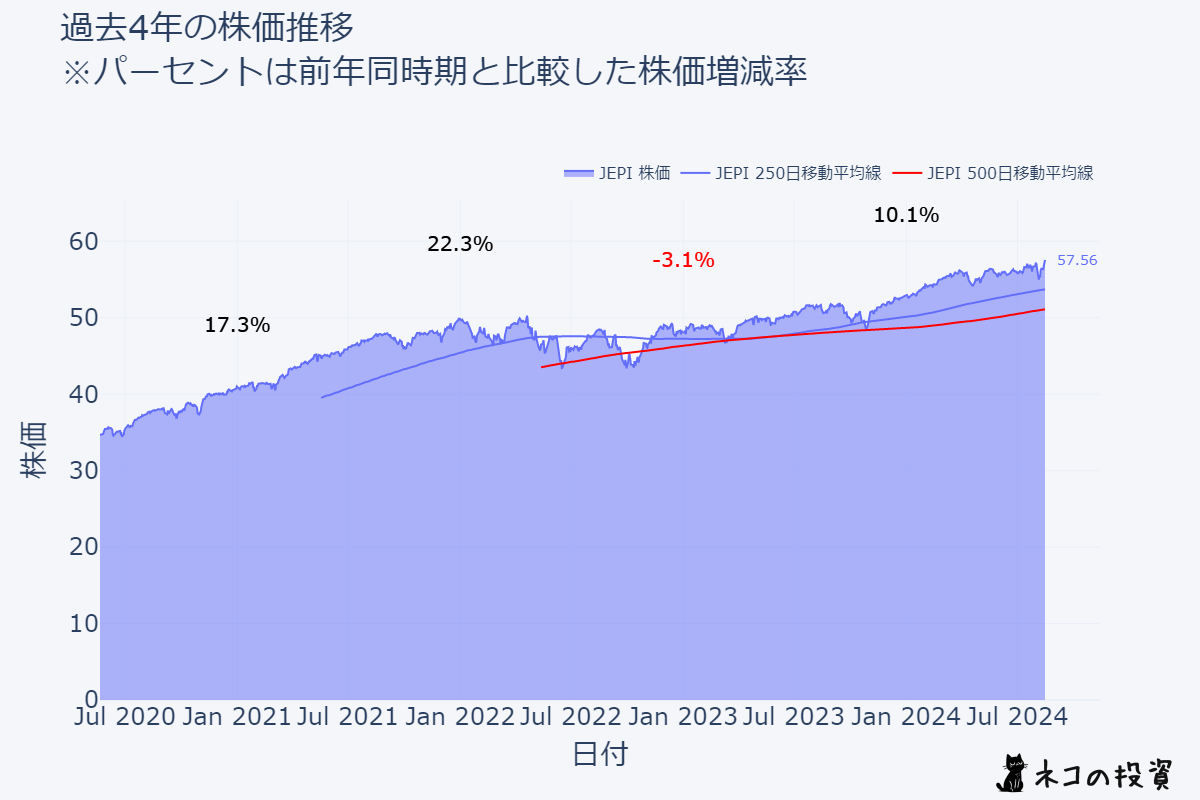

JEPIの株価は、2021年には大きく上昇しましたが、2022年、2023年は下落しました。2024年は再び上昇傾向にあります。2021年の上昇は、コロナ禍からの経済回復による市場全体の好調が要因と考えられます。一方、2022年、2023年の下落は、インフレや金利上昇による景気減速懸念が影響したと考えられます。

S&P500過去1年分チャートとの比較と分析

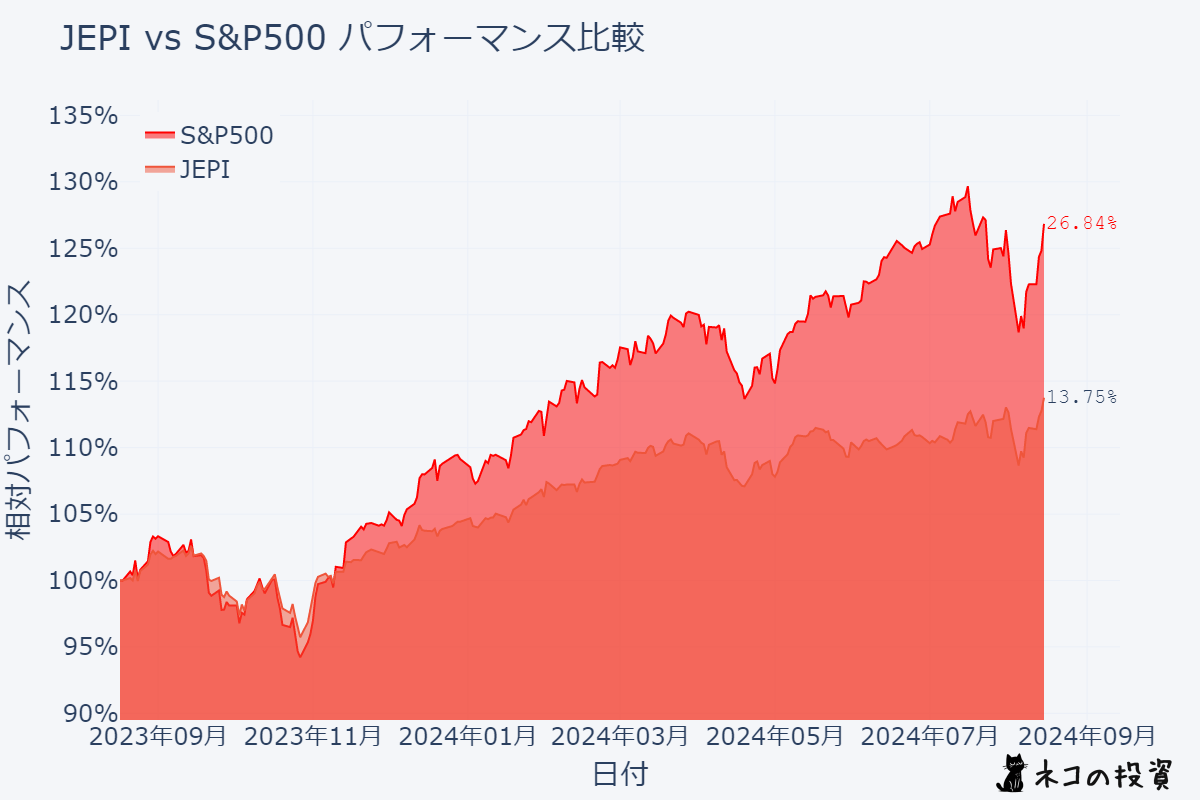

過去1年間のパフォーマンスは、JEPI(13.75%)はS&P500(26.84%)を下回っています。これは、JEPIがカバードコール戦略を採用しているため、株価上昇の upside が制限される一方で、下落リスクは軽減されているためと考えられます。JEPIは高配当を目的としたETFであり、キャピタルゲインよりもインカムゲインを重視する投資家に向いています。

JEPIの配当金の分析

過去の配当金と増配率、その分析

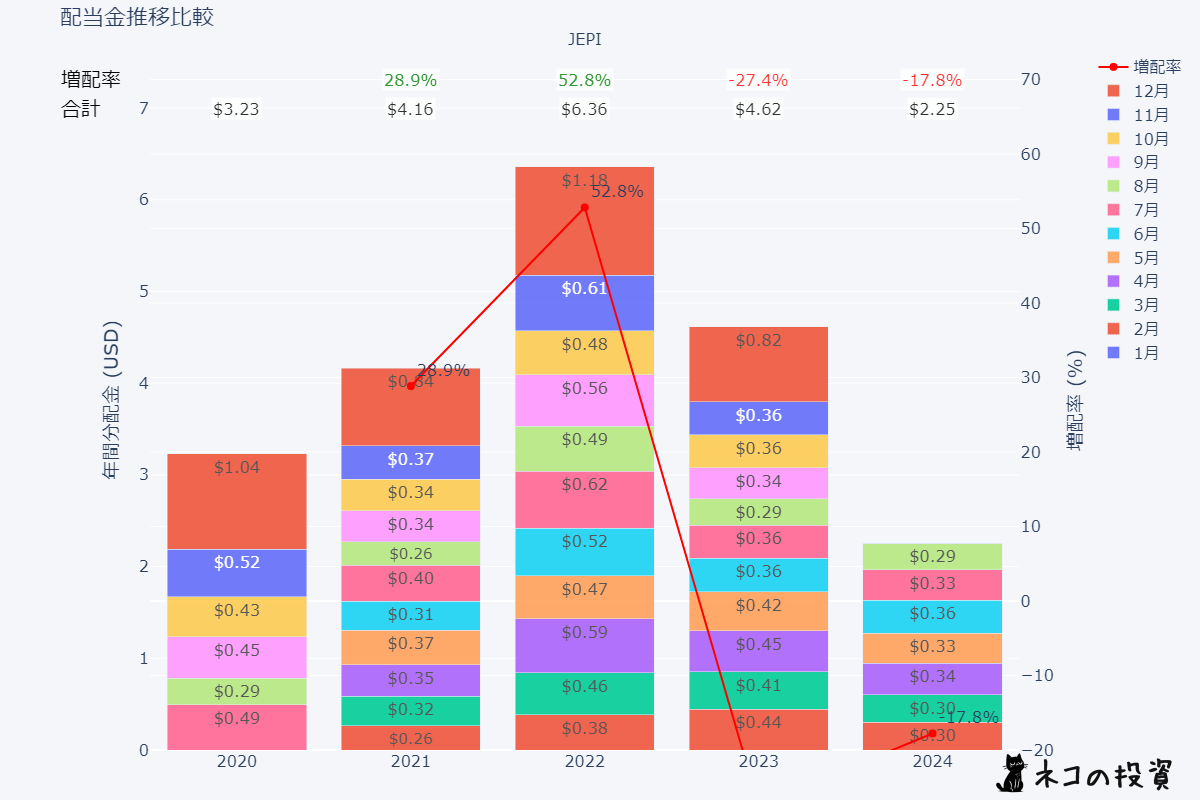

JEPIは、2021年、2022年は増配傾向でしたが、2023年、2024年は減配しています。高配当を維持しているものの、市場環境の変化によって分配金が変動する可能性があることに注意が必要です。

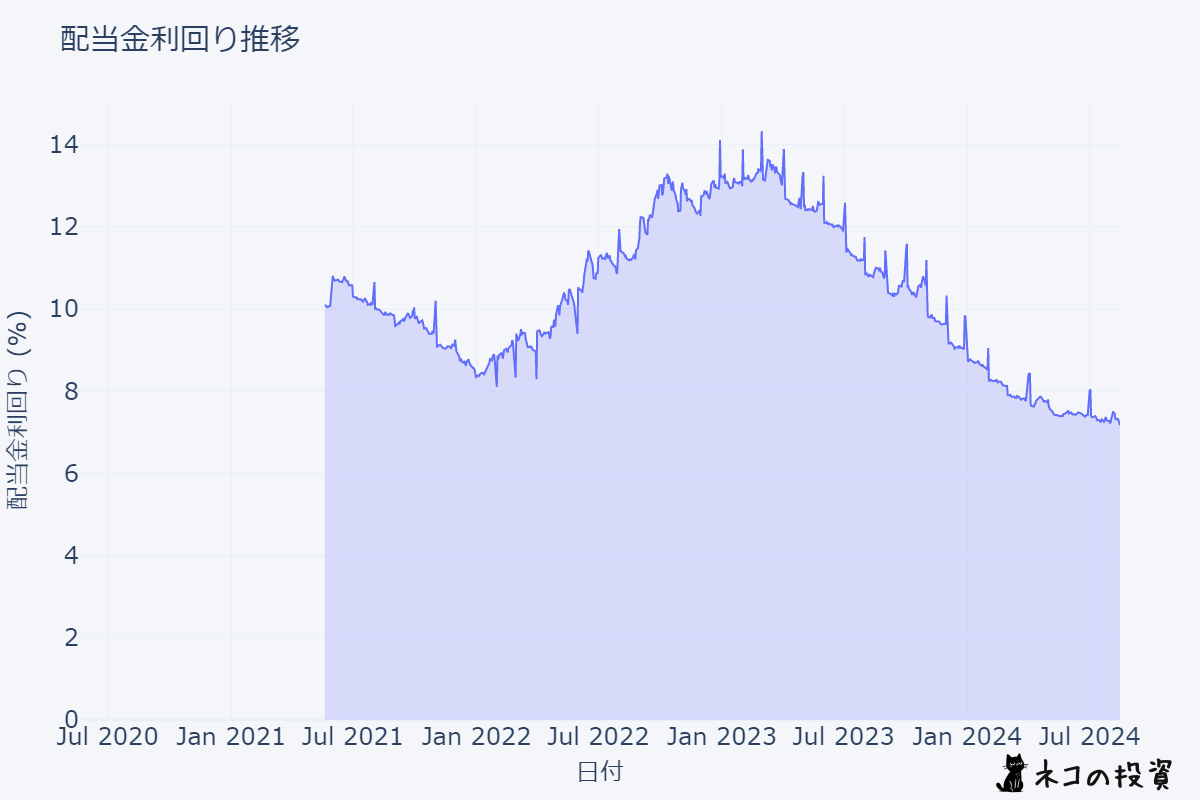

配当金利回りの推移

JEPIの配当利回りは、市場平均を上回る高水準で推移しています。しかし、近年は低下傾向にあるため、今後の動向に注意が必要です。

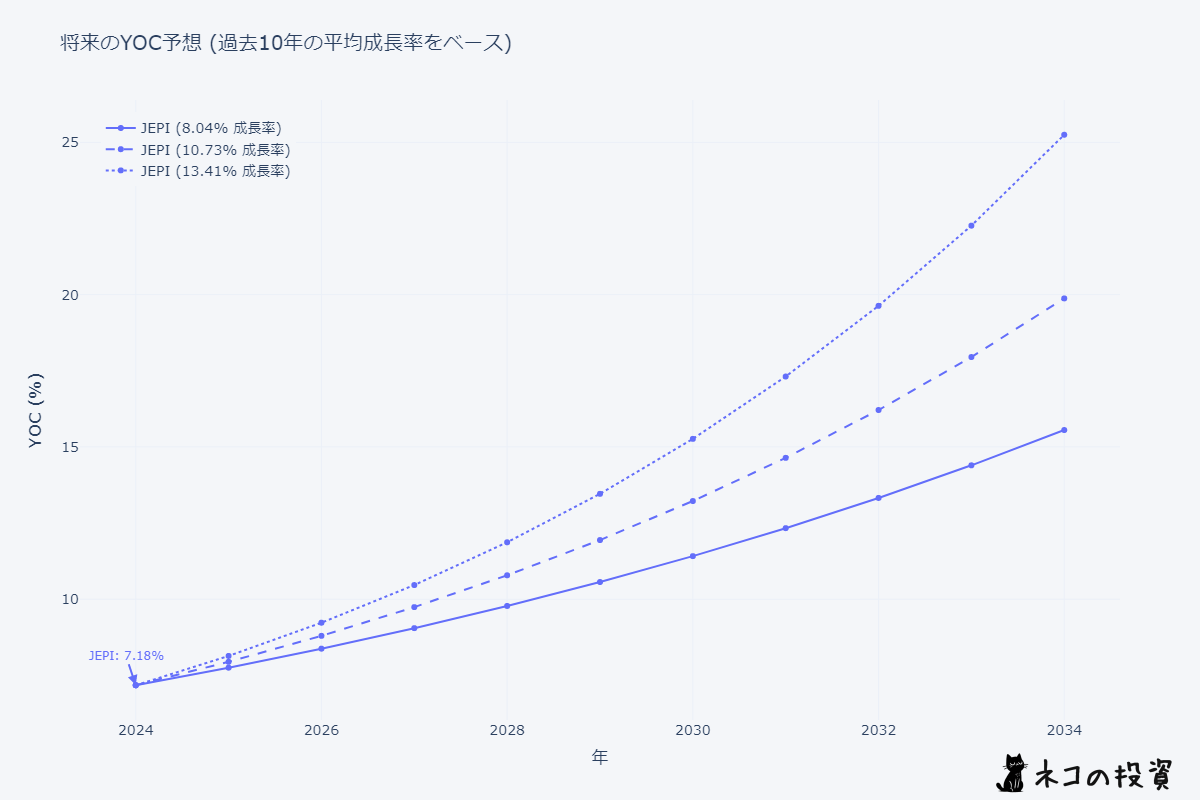

将来のYOC予想シミュレーション

| 年 | 予想YOC(%) |

|---|---|

| 2024 | 7.18 |

| 2025 | 7.94 |

| 2026 | 8.80 |

| 2027 | 9.74 |

| 2028 | 10.79 |

| 2029 | 11.94 |

| 2030 | 13.22 |

| 2031 | 14.64 |

| 2032 | 16.21 |

| 2033 | 17.95 |

| 2034 | 19.88 |

現在の株価上昇率・利回りが継続した場合、10年後のYOCは19.88%に達すると予想されます。100万円投資した場合、初年度の配当金は約7.18万円、10年後には約19.88万円になる計算です。これは非常に魅力的な数字と言えるでしょう。

しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の配当金の支払いや成長を保証するものではないため注意が必要です。

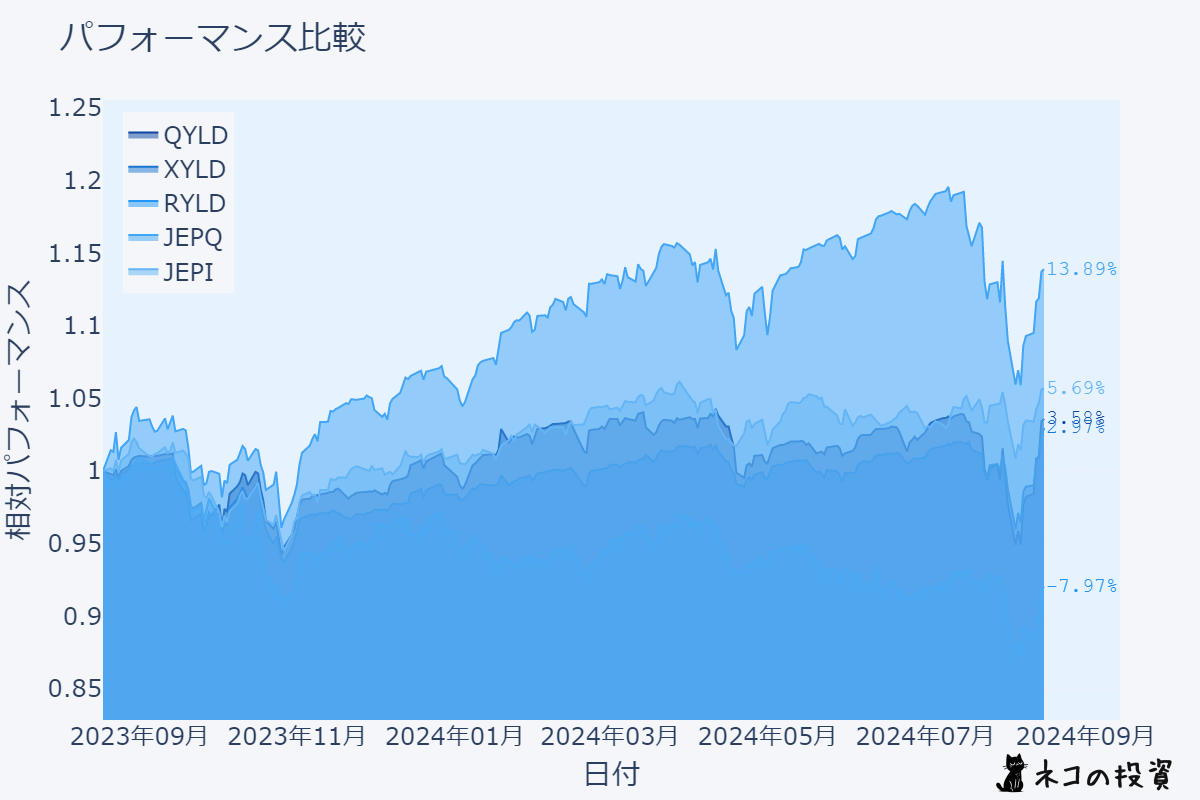

QYLD・XYLD・RYLD・JEPQ・JEPI比較!高配当ETFで賢く資産運用!

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 配当利回り | 経費率 | 特徴 |

|---|---|---|---|---|---|

| Global X NASDAQ 100 Covered Call ETF | QYLD | 3.58% | 11.69% | 0.61% | NASDAQ100に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| Global X S&P 500 Covered Call ETF | XYLD | 2.97% | 9.38% | 0.60% | S&P500に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| Global X Russell 2000 Covered Call ETF | RYLD | -7.97% | 12.26% | 0.60% | Russell2000に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| JPMorgan Nasdaq Equity Premium Income ETF | JEPQ | 13.89% | 9.16% | 0.35% | NASDAQ100に連動し、ELNとコールオプションの売却によるインカム収入を目指す |

| JPMorgan Equity Premium Income ETF | JEPI | 5.69% | 7.19% | 0.35% | S&P500に連動し、ELNとコールオプションの売却によるインカム収入を目指す |

カバーコール戦略とは、株式を保有しつつ、コールオプションを売却することで、安定的なインカム収入を得る戦略です。株価が横ばいか緩やかに上昇する局面では有効ですが、株価が大きく上昇する局面では利益が制限される可能性があります。

一方、JEPQとJEPIは、それぞれNASDAQ100、S&P500に連動し、ELN(Equity Linked Notes)とカバーコール戦略を組み合わせたETFです。ELNとは、株式や株価指数に連動する債券の一種で、通常の債券よりも高い利回りが期待できます。

過去1年のパフォーマンスを見ると、JEPQが13.89%と最も高く、次いでJEPIが5.69%となっています。QYLD、XYLDはそれぞれ3.58%、2.97%と、比較的安定したパフォーマンスを示しています。

一方、RYLDは-7.97%と、マイナス成長となっています。

配当利回りは、QYLDが11.69%と最も高く、次いでRYLDが12.26%となっています。JEPQ、XYLD、JEPIはそれぞれ9.16%、9.38%、7.19%と、こちらも比較的高い水準です。

経費率は、JEPQとJEPIが0.35%と最も低く、QYLD、XYLD、RYLDは0.60%前後となっています。

このように、各銘柄にはそれぞれ特徴があります。どの銘柄を選ぶかは、自身の投資目標やリスク許容度などを考慮して判断する必要があります。

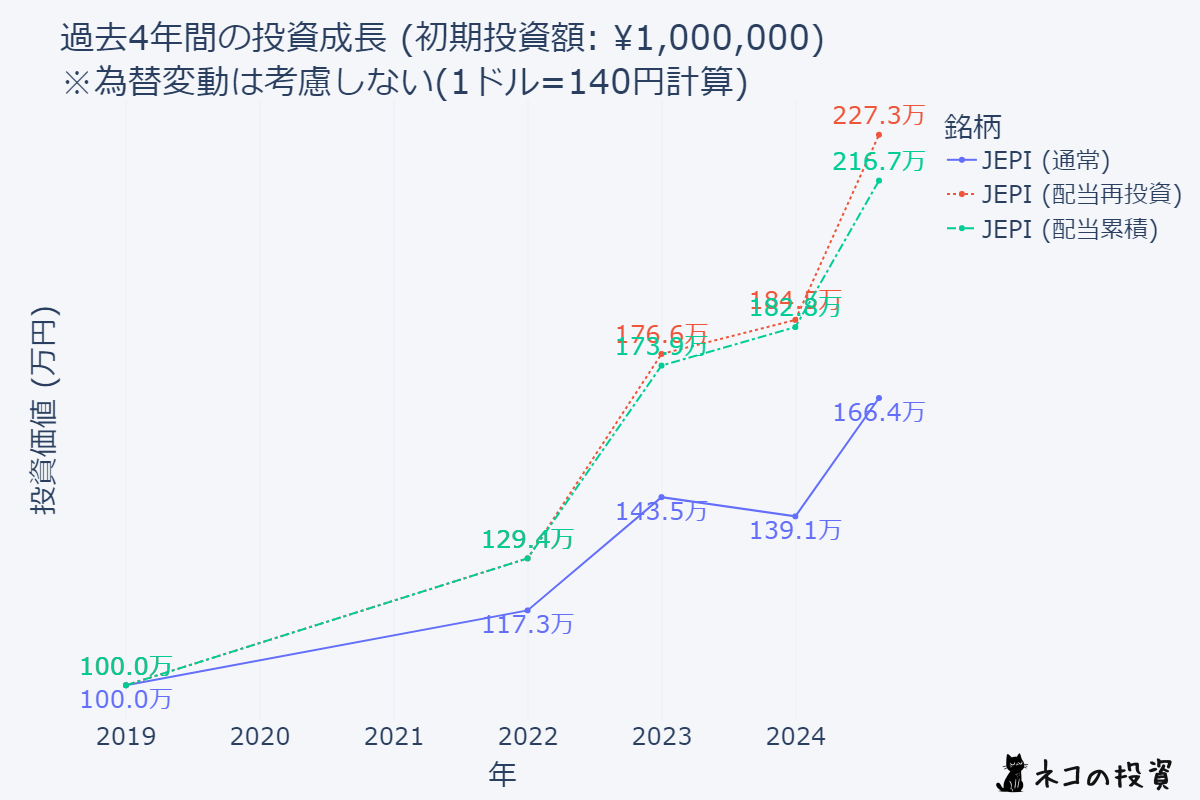

4年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2021 | 117.3 | 12.0 | 129.4 | 129.4 |

| 2022 | 143.5 | 18.4 | 173.9 | 176.6 |

| 2023 | 139.1 | 13.4 | 182.8 | 184.5 |

| 2024 | 166.4 | 6.5 | 216.7 | 227.3 |

4年前にJEPIに100万円投資していた場合、2024年時点での評価額は約166.4万円、配当金の累計額は約50.3万円となります。配当金を再投資した場合、評価額は約227.3万円に達します。着実に資産を増やせていることが分かります。

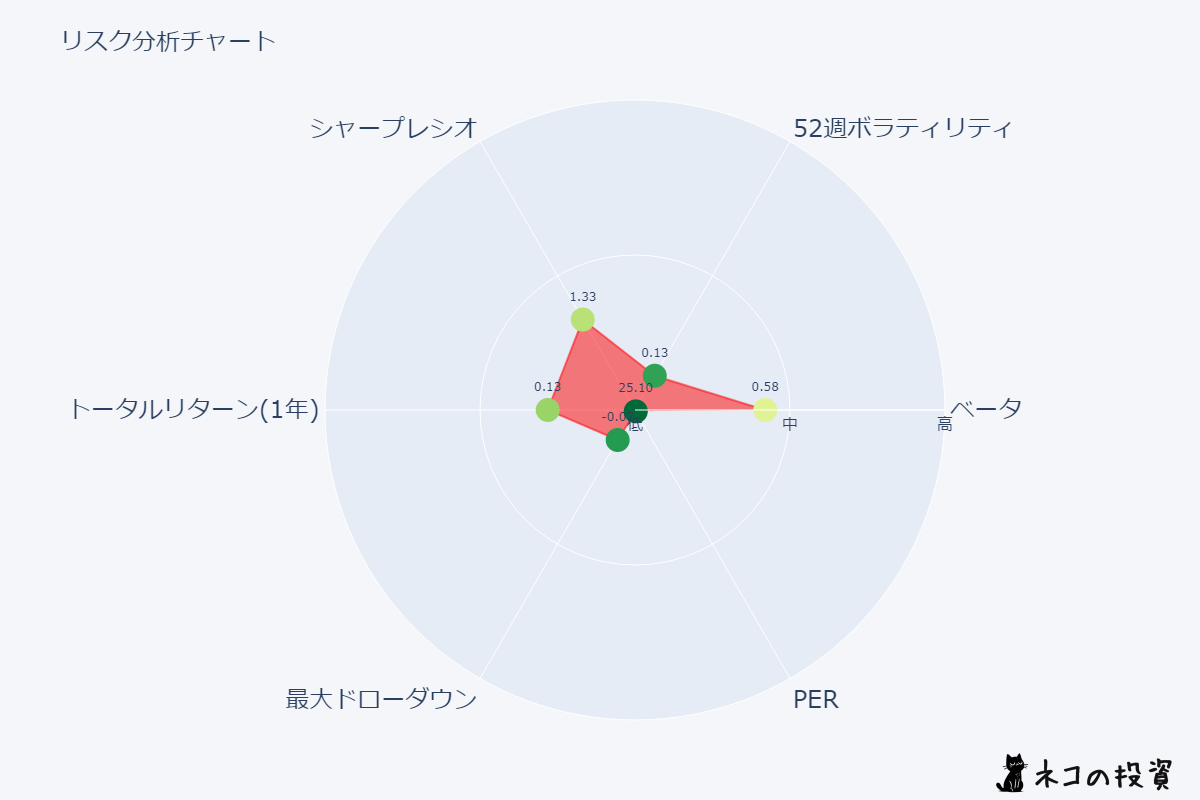

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| ベータ | 0.58 | 市場全体の動きに対する感応度 | 市場平均よりも変動が少ない |

| 52週ボラティリティ | 12.76% | 過去1年間の価格変動の大きさ | 中程度のリスク |

| シャープレシオ | 1.33 | リスクに対するリターンの効率性を示す指標 | 高い効率性 |

| トータルリターン(1年) | 13.11% | 過去1年間のトータルリターン | 良好なパフォーマンス |

| 最大ドローダウン | -6.71% | 過去最大の資産価値の下落率 | 比較的低いリスク |

| PER | 25.10 | 株価収益率 | 割高感がある |

JEPIは、ベータが0.58と市場平均よりも低く、価格変動リスクが比較的低いETFです。また、シャープレシオも高く、効率的にリターンを得られていると言えます。しかし、PERは25.10と高く、割高感がある点には注意が必要です。

投資戦略の提案

- 長期投資: JEPIは、高配当とS&P500への連動による安定成長を期待できるため、長期投資に適しています。

- 配当収入重視の投資: 毎月分配金を受け取れるため、安定した収入源を求める投資家に適しています。

- 分散投資の一部: 株式ポートフォリオの一部としてJEPIを組み入れることで、リスク分散効果が期待できます。

まとめと投資判断のポイント

JEPIは、高配当とS&P500への連動による安定成長を期待できる魅力的なETFです。JPモルガンが運用している点も安心材料となります。しかし、市場環境によっては価格変動や減配のリスクもあるため、投資判断は慎重に行う必要があります。自身の投資目標やリスク許容度を考慮し、JEPIが最適な投資先かどうかを判断することが重要です。

JEPIの投資判断で重要なポイントと評価

総合評価:

高配当と安定収入

→JEPIは、カバードコール戦略によって高配当を実現しており、毎月分配金を受け取ることができます。安定した収入源を求める投資家にとって魅力的です。

S&P500への連動による安定成長

→JEPIは、S&P500指数に連動したパフォーマンスを目指すため、米国株式市場全体の成長の恩恵を受けられます。

JPモルガンによる運用

→世界有数の資産運用会社であるJPモルガンが運用しているため、安心感があります。

市場環境による影響

→JEPIは、市場環境の影響を受け、価格変動や減配のリスクがあります。

経費率

→JEPIの経費率は0.35%であり、他のETFと比較して低いとは言えません。

コメント