ねこ

ねこ近年、電気自動車市場を牽引するテスラ(TSLA)株。

その成長性に期待して投資を考えている方も多いのではないでしょうか?

今回は、テスラ株の値動きにレバレッジをかけて投資できるETF、TSLL(Direxion Daily TSLA Bull 2X Shares)について詳しく解説します。

TSLLの魅力やリスク、そして投資判断のポイントまで、徹底的に分析していきますので、ぜひ最後までご覧ください!

TSLLの魅力:5つのキーワード🔑

テスラ株にレバレッジ投資

テスラ株価の上昇に連動したリターンを狙う

デイトレードや短期トレードに最適

ボラティリティの高い銘柄

パフォーマンスはテスラ株価に大きく左右される

TSLLとは?

TSLLの基本情報

| 項目 | 内容 |

|---|---|

| 銘柄名 | Direxion Daily TSLA Bull 2X Shares |

| 銘柄コード | TSLL |

| 経費率 | 0.96% |

| 設定日 | 2022年8月9日 |

| 運用会社 | Direxion Funds |

| ベンチマーク | テスラ株(TSLA) |

Direxion Fundsが運用する、テスラ株(TSLA)の日々の値動きに対して2倍のレバレッジをかけることを目指すETFです。つまり、テスラ株が1%上昇した場合、TSLLは約2%上昇し、逆にテスラ株が1%下落した場合、TSLLは約2%下落する設計となっています。

銘柄の特徴

テスラ株へのレバレッジ投資:

テスラ株(TSLA)のパフォーマンスの2倍のリターンを目指します。テスラ株の上昇局面では大きな利益を狙えますが、下落局面では損失も大きくなる可能性があります。

短期トレード向け:

日々の値動きにレバレッジをかけるため、長期保有よりもデイトレードや短期トレードに適しています。

ボラティリティが高い:

レバレッジ効果によって、テスラ株の値動きよりも大きく変動する可能性があります。リスク許容度の高い投資家向けです。

経費率が高い:

レバレッジ型ETFは一般的に経費率が高いため、長期保有するほどコストが大きくなります。

複雑な仕組み:

レバレッジや日々のリバランスなど、複雑な仕組みを理解した上で投資する必要があります。

ベンチマークの説明

TSLLのベンチマークは、電気自動車メーカーであるテスラ(TSLA)の株価です。テスラは、電気自動車市場のリーダーとして、革新的な技術と持続可能なエネルギーソリューションで世界的に注目されています。そのため、TSLLのパフォーマンスは、テスラ株価の変動に大きく影響を受けます。テスラ株価が上昇すればTSLLも上昇し、逆にテスラ株価が下落すればTSLLも下落する傾向にあります。

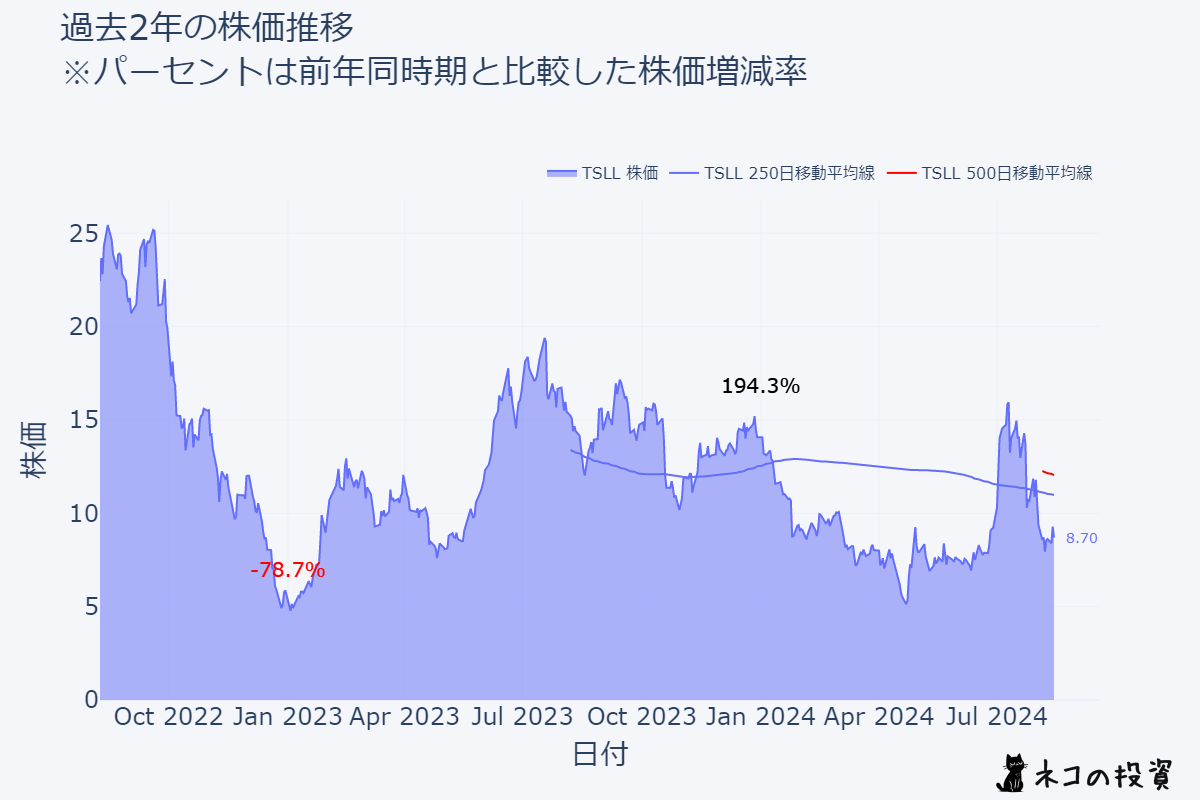

過去2年の株価推移チャートと分析

TSLLの株価は、2023年は下落トレンドでしたが、2023年末から2024年にかけて大幅な上昇を見せています。これは、テスラ株価の変動と連動しており、テスラ株価が上昇した時期にTSLLも上昇しています。しかし、ボラティリティが非常に高く、短期間で大きな価格変動が起こる可能性があるため注意が必要です。

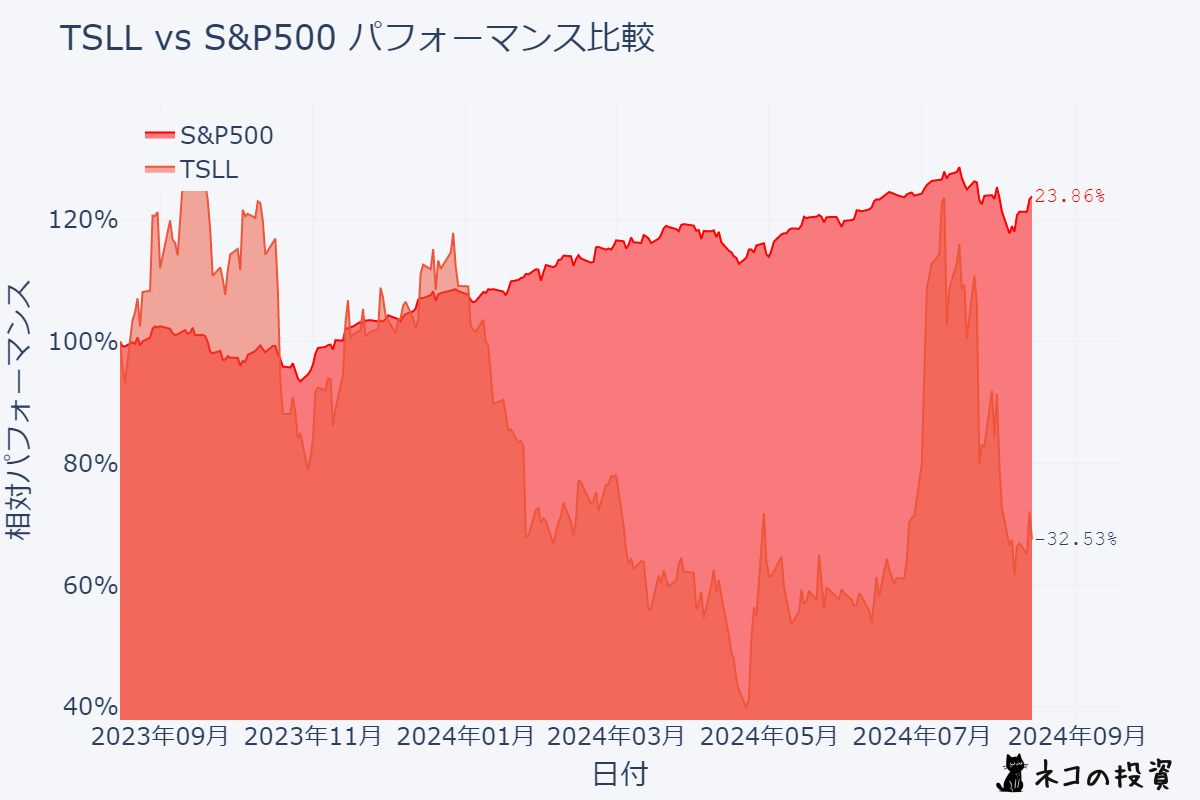

S&P500過去1年分チャートとの比較と分析

TSLLは、レバレッジ型ETFであるため、S&P500を大きくアウトパフォームする可能性を秘めています。しかし、その一方で、S&P500よりもボラティリティが高く、下落リスクも大きいことに注意が必要です。

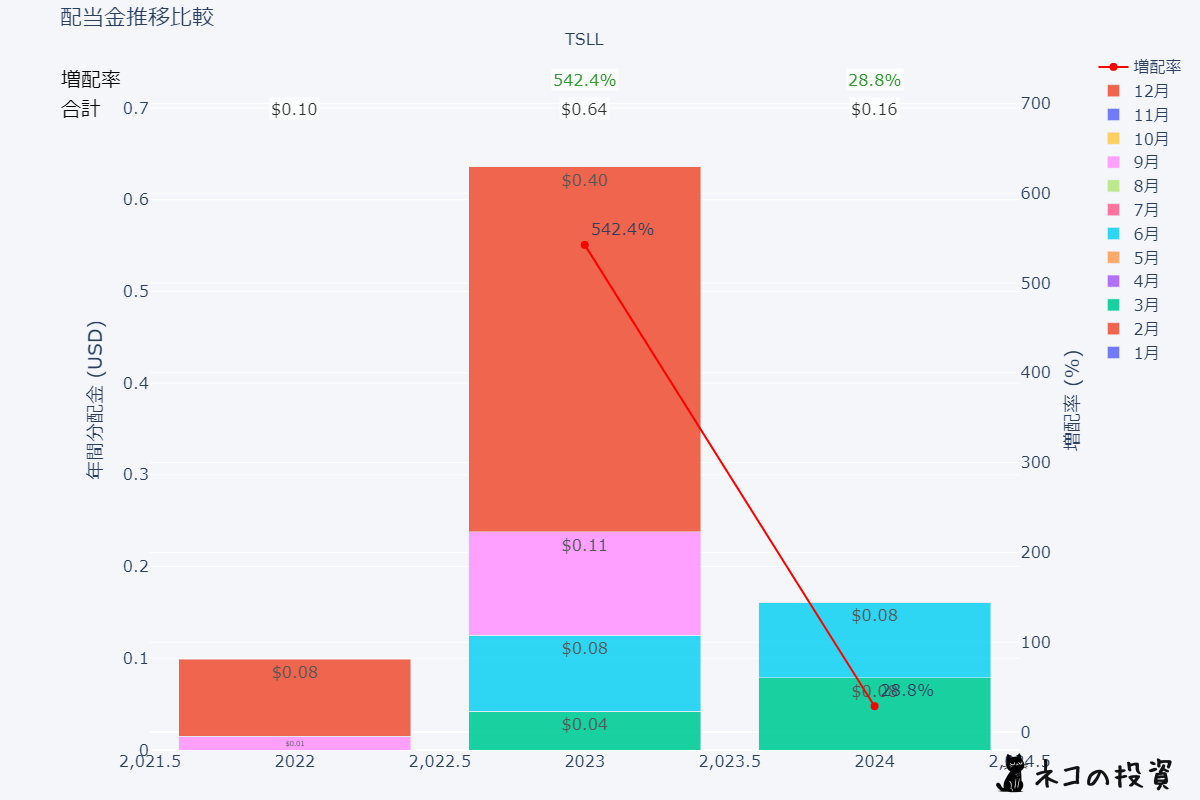

TSLLの配当金の分析

過去の配当金と増配率、その分析

TSLLは配当金を出していますが、配当利回りは低く、安定していません。レバレッジ型ETFは、値動きへのレバレッジ効果を狙う商品であり、配当金目的の投資には向いていません。

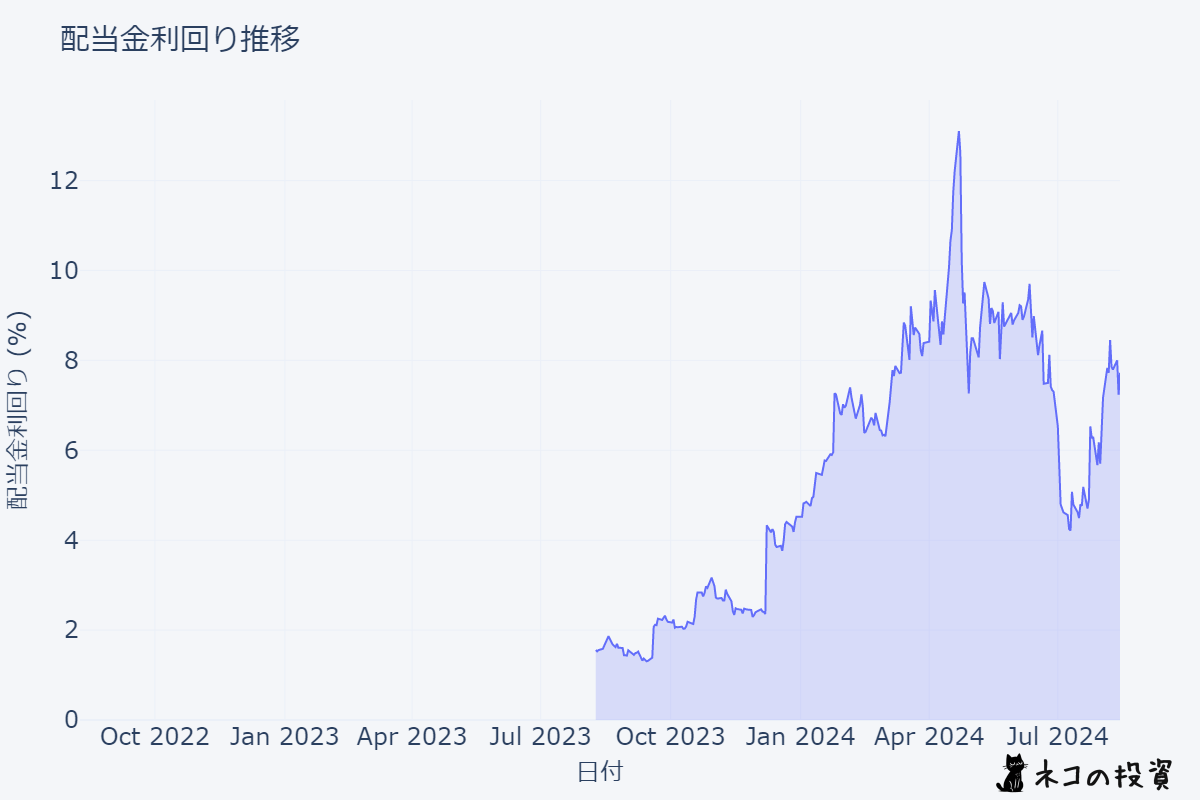

配当金利回りの推移

TSLLの配当金利回りは、安定していません。レバレッジ型ETFは、値動きへのレバレッジ効果を狙う商品であり、配当金目的の投資には向いていません。

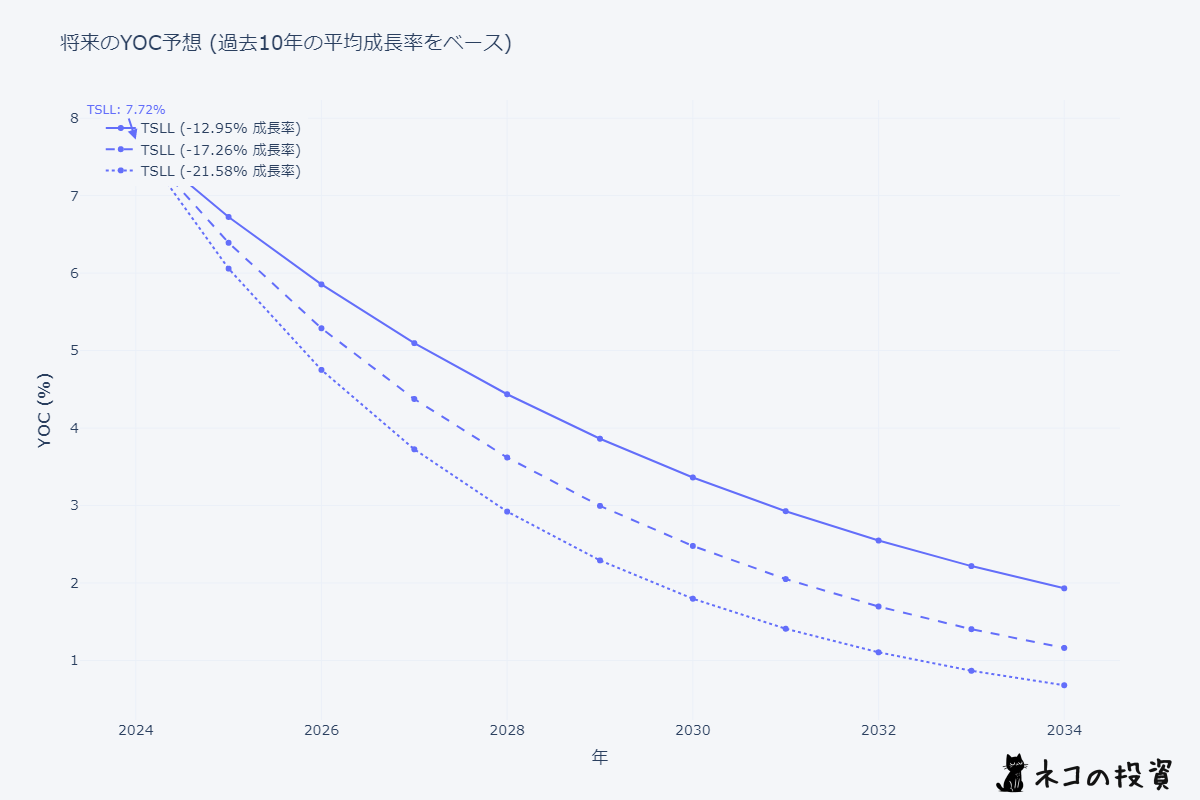

将来のYOC予想シミュレーション

| 年 | 予想YOC(%) |

|---|---|

| 2024 | 7.72 |

| 2025 | 6.39 |

| 2026 | 5.29 |

| 2027 | 4.37 |

| 2028 | 3.62 |

| 2029 | 2.99 |

| 2030 | 2.48 |

| 2031 | 2.05 |

| 2032 | 1.70 |

| 2033 | 1.40 |

| 2034 | 1.16 |

100万円をTSLLに投資した場合、初年度の配当金は7.72万円と予想されます。10年後には配当金は1.16万円まで減少すると予想されます。これは、過去の成長率がマイナス成長の傾向があるためです。

しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の配当金の支払いや成長を保証するものではないため注意が必要です。

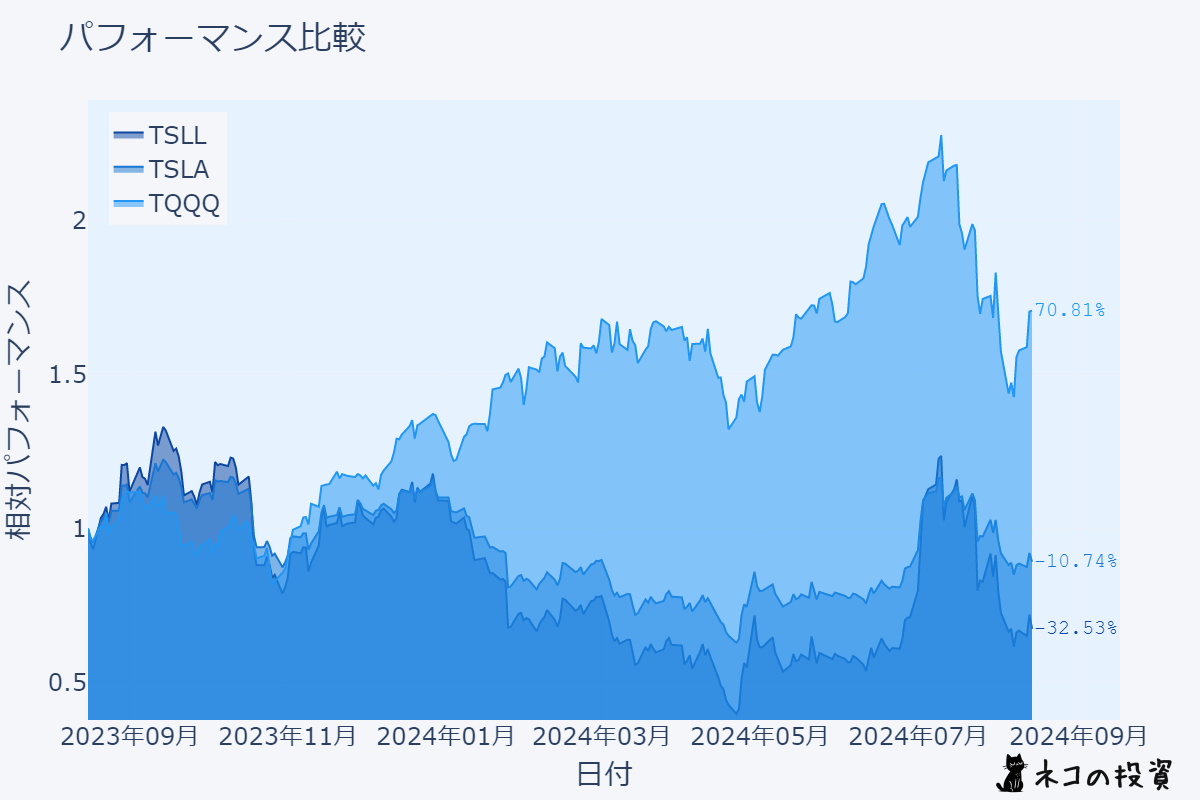

テスラ株関連銘柄 TSLL・TSLA・TQQQ徹底比較!

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 経費率 | 特徴 |

|---|---|---|---|---|

| Direxion デイリー テスラ ブル 2X シェアーズ | TSLL | -32.53% | 0.96% | テスラ株の値動きを2倍にしたレバレッジ型ETF |

| テスラ | TSLA | -10.74% | - | 電気自動車メーカー、世界的なブランド力 |

| プロシェアーズ・ウルトラプロQQQ | TQQQ | 70.81% | 0.95% | ナスダック100指数の値動きを3倍にしたレバレッジ型ETF |

チャートとデータから、過去1年間で最もパフォーマンスが良かったのはTQQQで、+70.81%と大きく上昇しています。これは、ナスダック100指数が好調だったことを反映しています。一方で、TSLLは-32.53%と大きく下落しています。これは、テスラ株が低迷したためです。

TSLAは-10.74%と、S&P500やナスダック100指数と比較するとパフォーマンスは劣っています。しかし、電気自動車市場の成長やテスラ社の技術革新を考えると、長期的な投資対象として魅力的です。

TQQQやTSLLのようなレバレッジ型ETFは、短期間で大きなリターンを狙うことができますが、リスクも高いため、投資経験やリスク許容度を考慮する必要があります。

投資をする際は、自身の投資目標やリスク許容度に合わせて、銘柄を選ぶことが重要です。これらの銘柄はそれぞれ異なる特徴を持つため、よく理解した上で投資判断を行うようにしましょう。

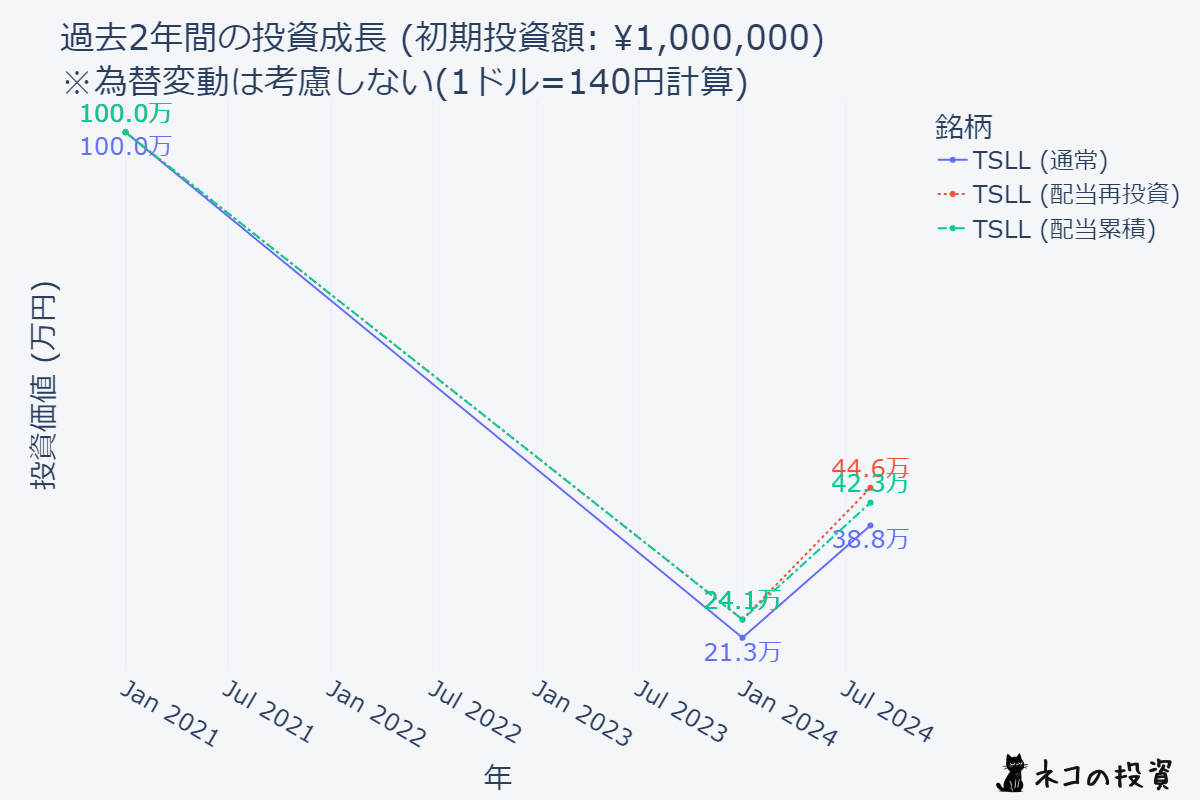

2年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2023 | 21.3 | 2.8 | 24.1 | 24.1 |

| 2024 | 38.8 | 0.7 | 42.3 | 44.6 |

2年前にTSLLに100万円投資していた場合、2023年は大きく元本を割り込みましたが、2024年は大きくリターンを伸ばしています。これは、テスラ株価の変動に大きく影響を受けているためです。ボラティリティが高く、大きな損失を被る可能性があるため、注意が必要です。

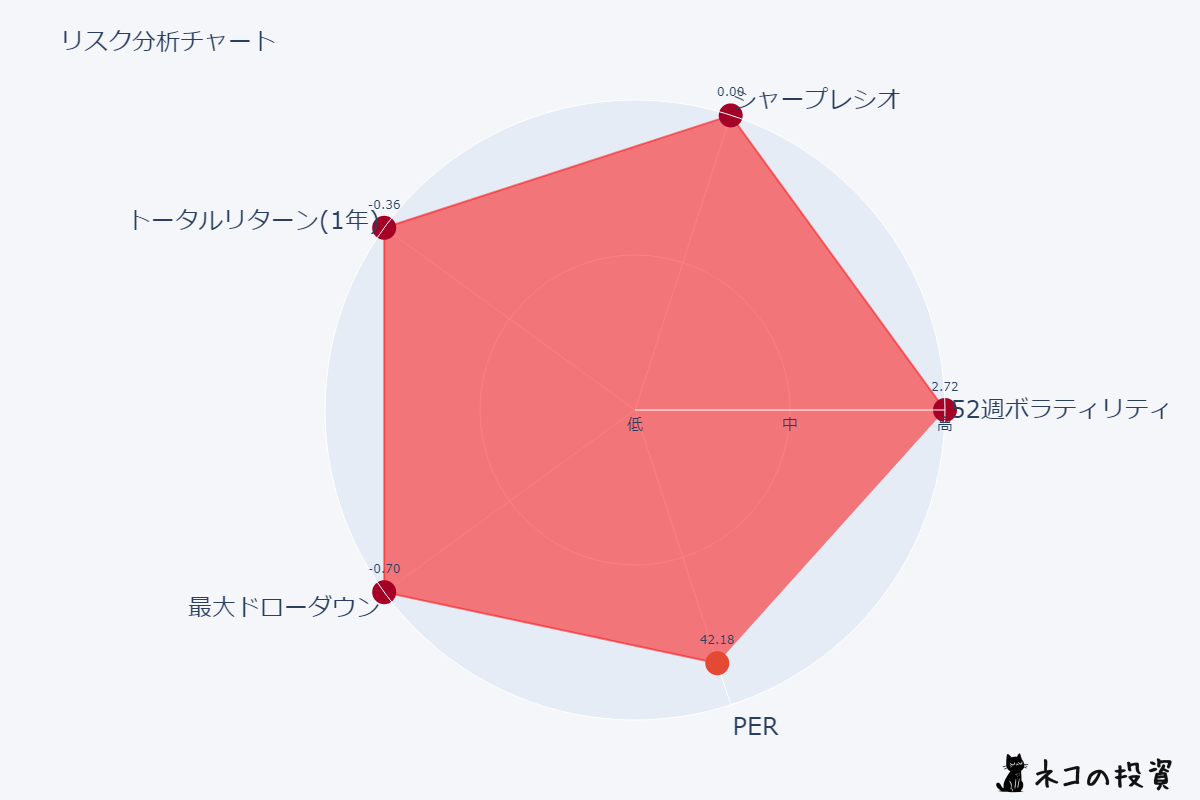

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| 52週ボラティリティ | 272.47% | 過去1年間の株価の変動幅 | 非常に高い |

| シャープレシオ | 0.00 | リスクに対するリターンの効率性を示す指標 | 低い |

| トータルリターン(1年) | -35.78% | 過去1年間のトータルリターン | マイナス |

| 最大ドローダウン | -70.06% | 過去最高値からの最大下落率 | 非常に大きい |

| PER | 42.18 | 株価収益率 | 割高 |

TSLLは、ボラティリティが非常に高く、シャープレシオが低く、最大ドローダウンが大きく、PERが割高です。これらの指標は、TSLLがハイリスク・ハイリターンな投資であることを示しています。

投資戦略の提案

- 短期トレード: TSLLは、テスラ株価の変動にレバレッジをかけて利益を狙うETFであるため、短期トレードに適しています。

- リスク許容度の高い投資家向け: ボラティリティが高く、大きな損失を被る可能性があるため、リスク許容度の高い投資家向けです。

- 少額投資: リスクを管理するため、少額から投資を開始することをおすすめします。

- 損切り設定: 損失を限定するために、あらかじめ損切りラインを設定しておくことが重要です。

- 情報収集: テスラ株価の動向や関連ニュースなどを常にチェックし、情報収集を怠らないようにしましょう。

まとめと投資判断のポイント

TSLLは、テスラ株価の2倍の値動きを目指すレバレッジ型ETFです。テスラ株価の上昇局面では大きな利益を狙えますが、下落局面では損失も大きくなる可能性があります。そのため、短期トレードやリスク許容度の高い投資家に向いています。投資する際は、テスラ株価の動向やリスクを十分に理解した上で、慎重に判断する必要があります。

TSLLの投資判断で重要なポイントと評価

総合評価:

テスラ株価へのレバレッジ効果

→テスラ株の上昇局面では大きなリターンを狙うことが可能です。

短期トレードへの適性

→日々の値動きにレバレッジをかけるため、短期的な売買戦略に向いています。

高いボラティリティ

→レバレッジ効果により、テスラ株価以上に価格変動が大きくなるリスクがあります。

高い経費率

→レバレッジ型ETF特有の高い経費率は、長期保有には不向きです。

複雑な仕組み

→レバレッジや日々のリバランスなど、仕組みを理解した上での投資が必要です。

テスラ社の業績への依存

→テスラ社の業績やニュースに大きく影響を受けるため、常に情報収集が必要です。

コメント