米国株投資で高配当を狙いたいけど、個別株はリスクが高いと感じている方はいませんか?そんな方におすすめなのが、PFFDというETFです。

PFFDはなんと約6%という高い配当利回りを実現しており、インカム重視の投資家から注目を集めています。

しかし、高配当にはリスクもつきもの。本当に安心して投資できるのでしょうか?

この記事では、PFFDの特徴やメリット・デメリット、投資戦略、さらには将来展望までを分かりやすく解説します。PFFDへの投資を検討している方はもちろん、高配当ETFに興味がある方も必見です!

この記事を読むことで、PFFDの投資判断に必要な知識を網羅的に得ることができ、より確実な投資判断を行うことができるでしょう。

PFFDとは?高配当が魅力の米国優先株式ETF!

銘柄の基本情報概要

| 項目 | PFFD |

|---|---|

| 銘柄名 | Global X U.S. Preferred ETF |

| ティッカーシンボル | PFFD |

| 運用会社 | Global X |

| 経費率 | 0.23% |

| ベンチマーク | ICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックス |

| 設定日 | 2017-09-14 |

| 運用資産額 | 25.17億ドル |

| 配当利回り(2024) | 6.15% |

| 特徴 | 米国優先株式に投資する高配当ETF |

Global Xは、テーマ型ETFに強みを持つ、2008年に設立されたETF運用会社です。PFFDは、米国市場に上場されている優先株式に投資するETFです。優先株式とは、普通株式と債券の特徴を併せ持つハイブリッド証券で、一般的に普通株式よりも高い配当利回りが期待できるのが特徴です。PFFDは、ICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックスに連動する投資成果を目指しています。

※ICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックス

米国市場に上場されている、投資適格水準の優先株式のパフォーマンスを測定するように設計された、時価総額加重平均型の指数です。この指数は、金融セクターの優先株式が多くを占めています。

組入銘柄比率

| 銘柄名 | 比率 |

|---|---|

| WFC 7 1/2 PERP | 3.99% |

| BAC 7 1/4 PERP | 2.73% |

| C 11.2208 10/30/40 | 2.19% |

| APO 6 3/4 07/31/26 | 2.13% |

| ALB 7 1/4 03/01/27 | 1.86% |

| NEE 7.299 06/01/27 | 1.68% |

| JPM 6 PERP | 1.53% |

| JPM 5 3/4 PERP | 1.40% |

| WFC 4 3/4 PERP | 1.36% |

| JPM 4 5/8 PERP | 1.30% |

PFFDは、200銘柄以上の優先株式に分散投資しています。上位10銘柄の比率は合計で約20%となっており、特定の銘柄への集中リスクは低くなっています。上位銘柄には、Wells Fargo(WFC)、Bank of America(BAC)、Citigroup(C)などの金融機関の優先株式が多く含まれています。

これらの企業は、米国を代表する大手金融機関であり、高い信用力と安定した収益力を有しています。

過去7年の株価チャートと分析

PFFDの株価は、2020年のコロナショック時に大きく下落しましたが、その後は回復傾向にあります。2022年には、米国金利の上昇に伴い、株価が再び下落しました。

PFFDは、高配当利回りが魅力のETFですが、金利上昇リスクや信用リスクなど、いくつかのリスクも存在します。

S&P500過去1年分チャートとの比較と分析

過去1年間のパフォーマンスを比較すると、PFFDはS&P500に劣後しています。これは、米国金利の上昇がPFFDの株価に悪影響を与えたためと考えられます。

PFFDは、高配当利回りが魅力ですが、市場環境によってはS&P500などの株式市場全体を反映する指数に劣後する可能性がありる事を理解しておきましょう。

PFFDで配当金生活はできる?配当金の分析

PFFDの過去の配当金と増配率、その分析

PFFDは、高い配当利回りを提供していますが、過去数年間にわたり減配傾向にあります。これは、米国金利の低下や、優先株式の発行体の業績悪化などが影響していると考えられます。

PFFDへの投資を検討する際は、将来の配当金の支払い能力についても注意深く検討する必要があります。

PFFDの配当金利回りの推移

PFFDの配当利回りは、S&P500の配当利回りを大きく上回っています。安定して5~6%程の利回りを維持しています。

過去PFFDに投資していた場合のYOCシミュレーション

| 年 | YOC |

|---|---|

| 2017 | 5.05% |

| 2018 | 5.58% |

| 2019 | 5.02% |

| 2020 | 4.87% |

| 2021 | 4.88% |

| 2022 | 6.49% |

| 2023 | 6.48% |

| 2024 | 6.15% |

過去にPFFDに投資していた場合、投資元本に対する配当利回りであるYOCは、おおむね5%以上で推移しています。例えば、2017年末にPFFDに100万円投資していた場合、2024年11月時点でのYOCは5.05%となり、年間約5.05万円の配当金を受け取ることができます。

過去投資していた場合のほうが現在投資を開始した場合よりYOCが低いことから、過去投資していた場合は株価低下の影響を受けYOCも低下していることが読み取れます。現在の株価低下は金利環境等の影響もありますが、長期的な株価上昇や、長期投資によるYOC増加の期待は持ち辛い点は認識しておく必要があります。

PFFDの将来のYOC予想シミュレーション

| 年 | YOC |

|---|---|

| 2024 | 6.15% |

| 2025 | 5.97% |

| 2026 | 5.80% |

| 2027 | 5.64% |

| 2028 | 5.48% |

| 2029 | 5.33% |

| 2030 | 5.18% |

| 2031 | 5.03% |

| 2032 | 4.89% |

| 2033 | 4.75% |

| 2034 | 4.61% |

過去7年の株価成長率をもとに将来のYOC予想シミュレーションを行ってみると、現在の株価と配当利回りが維持された場合、100万円投資すると初年度の配当金は約6.15万円となり、10年後にはYOCは約4.61%まで低下すると予想されます。

これは直近の金利環境の影響で株価が下落傾向であることを反映したものです。

今後利下げが進んだ場合、シミュレーション結果も異なる結果となる可能性がありますが、直近の傾向として把握しておきましょう。

あくまで過去の成長率が継続した場合のシミュレーションであり、将来の配当金の支払いや成長を保証するものではないため注意が必要です。

PFFDで配当金生活をするには?PFFDの配当金受取シミュレーション

配当金生活をするには?配当金による不労所得でFIREはできる?

毎月の配当受取目標と必要な投資額のシミュレーション ※日次更新

(毎月10万円配当を受け取るために必要な投資額)

| 銘柄 | 株価 | 配当利回り | 月間配当目標 | 必要投資額 | 必要投資額 (課税考慮) |

必要株数 |

|---|---|---|---|---|---|---|

| PFFD | $19.42 (¥3,037) |

6.19% | ¥10,000 | ¥1,938,769 | ¥2,703,379 | 891株 |

| ¥30,000 | ¥5,816,306 | ¥8,110,137 | 2,671株 | |||

| ¥50,000 | ¥9,693,844 | ¥13,516,894 | 4,451株 | |||

| ¥100,000 | ¥19,387,687 | ¥27,033,789 | 8,902株 |

為替レート: 156.39円/ドル

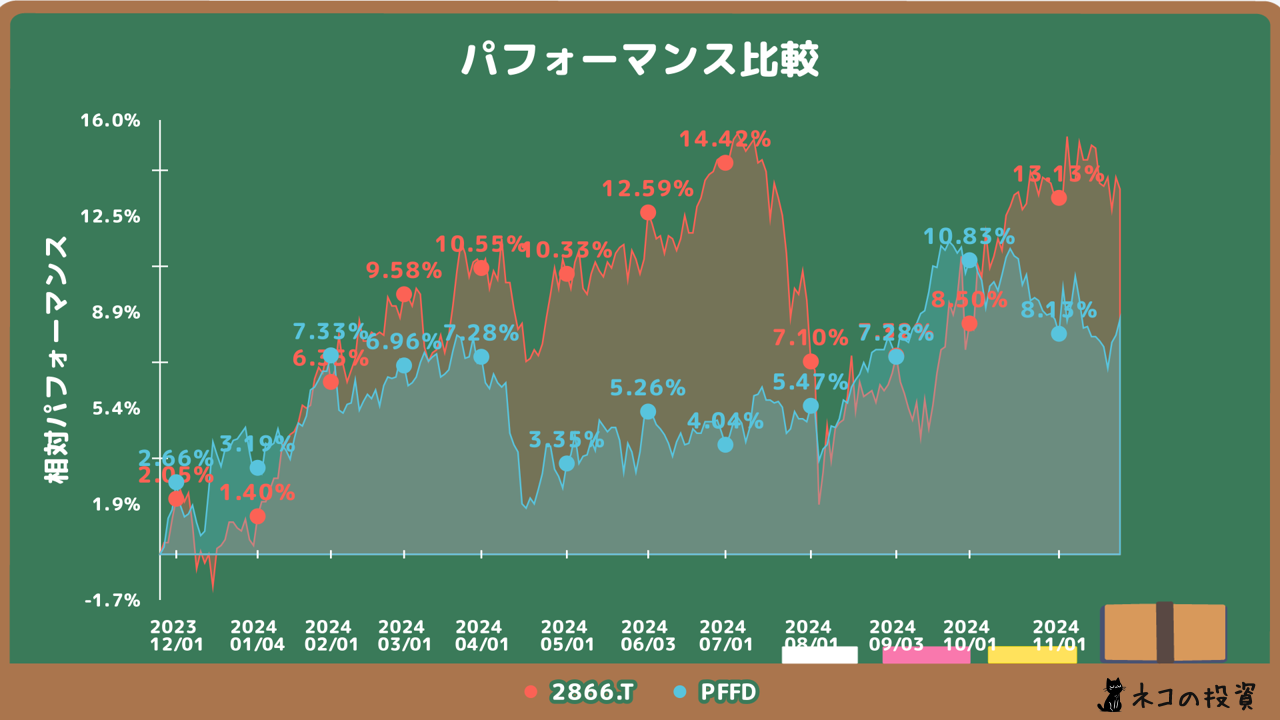

PFFDと2866の比較

| 項目 | Global X U.S. Preferred Security ETF (2866) | Global X U.S. Preferred ETF (PFFD) |

|---|---|---|

| ティッカー | 2866 | PFFD |

| 日本語名 | Global X U.S. Preferred Security ETF | Global X U.S. Preferred ETF |

| 上場市場 | 東京証券取引所 | ニューヨーク証券取引所 Arca |

| 過去1年のパフォーマンス | +13.46% | +8.66% |

| 配当利回り | 5.3% | 6.01% |

| 経費率 | 0.2575% | 0.23% |

| 資産総額 | 約75億円 | 約24億USD |

| 特徴 | 円建てで投資できる | 米ドル建てで投資 |

経費率: PFFDの経費率は0.23%で、2866の経費率は0.2575%です。2866は日本円で取引できるため、為替手数料がかからないという利点があります。

税制面: 2866は外国税額控除が不要で、米国での課税分が自動的に調整されるため、確定申告が不要です。PFFDの場合、外国税額控除を受けるためには確定申告が必要です。

過去に投資していた場合の累積トータルリターン

| 期間 | リターン |

|---|---|

| 1年 | 15.7% |

| 3年 | -2.6% |

| 5年 | 9.8% |

| 7年 | 21.8% |

PFFDに過去に投資していた場合、7年間で21.8%のリターンを得られていたことになります。これは、年率換算で約2.9%のリターンに相当します。

しかし、3年間のリターンは-2.6%とマイナスとなっており、投資期間によっては損失が出る可能性もあることに注意が必要です。

また、2020年にはコロナショックの影響で大きく下落していますが、その後は回復傾向にあります。

過去に投資していた場合の年率(CAGR)トータルリターン

| 期間 | リターン |

|---|---|

| 1年 | 15.7% |

| 3年 | -0.9% |

| 5年 | 1.9% |

| 7年 | 2.9% |

PFFDに過去に投資していた場合、1年間で15.7%のリターンを得られていたことになります。しかし、3年間、5年間のリターンはそれぞれ-0.9%、1.9%と低く、投資期間によっては低いリターンになる可能性もあることに注意が必要です。

7年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2018 | 90.6 | 5.6 | 96.2 | 96.8 |

| 2019 | 100.6 | 5.5 | 111.7 | 112.8 |

| 2020 | 103.7 | 5.4 | 120.2 | 122.1 |

| 2021 | 103.5 | 5.3 | 125.3 | 128.1 |

| 2022 | 77.9 | 5.2 | 104.8 | 104.8 |

| 2023 | 78.0 | 5.1 | 110.0 | 111.8 |

| 2024 | 82.2 | 4.2 | 118.4 | 123.7 |

PFFDに7年前に100万円投資していた場合、2024年時点での評価額は約82.2万円、配当金の累計額は約36.3万円となり、評価額と配当金の合計は約118.4万円となります。配当金を再投資していた場合は、評価額は約123.7万円まで増加します。

しかし、2022年には評価額が77.9万円まで下落しており、元本割れのリスクもあることに注意が必要です。

PFFDのリスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| ベータ | 1.36 | 市場全体の動きに対する感応度 | 市場平均より変動が大きい |

| 52週ボラティリティ | 8.70% | 過去1年間の価格変動の大きさ | 比較的安定している |

| シャープレシオ | 2.12 | リスクあたりのリターン | 効率的にリターンを獲得 |

| トータルリターン(1年) | 22.81% | 過去1年間のトータルリターン | 高いリターン |

| 最大ドローダウン | -30.90% | 過去最大の値下がり幅 | 下落リスクは中程度 |

PFFDは、シャープレシオが高く、リスクあたりのリターンが高いETFと言えます。また、過去1年間のトータルリターンも高く、良好なパフォーマンスを示しています。

しかし、ベータが高いため、市場全体の動きに大きく影響を受けやすい点には注意が必要です。また、最大ドローダウンも大きく、下落リスクも考慮する必要があります。

PFFDへの投資戦略の提案

PFFDは、高配当と分散投資によるリスク軽減を期待できるETFです。以下のような投資戦略が考えられます。

- 長期投資: PFFDは、高配当を目的とした長期投資に適しています。

- ポートフォリオの一部としての保有: PFFDをポートフォリオの一部として保有することで、リスク分散効果を期待できます。

- 金利動向の注視: PFFDは金利上昇リスクがあるため、投資する際には金利動向を注視することが重要です。

- 信用リスクの注視: PFFDは優先株式に投資するため、発行体の信用リスクにも注意が必要です。

まとめ:PFFDへの投資判断のポイント

PFFDは、米国優先株式に投資する高配当ETFです。高い配当利回りと分散投資効果が期待できる一方、金利上昇リスクや信用リスクなどにも注意が必要です。

PFFDへの投資を検討する際は、これらのリスクとリターンを比較検討し、自身の投資目標やリスク許容度に合致するかを判断することが重要です。

PFFDの投資判断で重要なポイントと評価

総合評価:

高配当利回り

→6%を超える高い配当利回りは大きな魅力です。

分散投資

→ 200銘柄以上の優先株式に分散投資しており、リスク分散効果が期待できます。

経費率

→ 類似ETFと比較して低い経費率もメリットです。

金利上昇リスク

→ 優先株式は金利上昇の影響を受けやすいため、注意が必要です。

信用リスク

→ 発行体の信用リスクも考慮する必要があります。

減配リスク

→ 過去に減配傾向が見られるため、将来の配当金の支払い能力にも注意が必要です。

コメント