ねこ

ねこ近年、安定配当と成長性の高さから注目を集めている川崎汽船(9107)。

しかし、海運業界は市況変動の影響を受けやすいのも事実です。

この記事では、川崎汽船の魅力とリスクを徹底的に分析し、投資判断のポイントを分かりやすく解説します。

これから川崎汽船への投資を検討している方は、ぜひ参考にしてください。

9107(川崎汽船)の魅力:5つのキーワード🔑

海運業界の雄

世界規模の輸送ネットワーク

エネルギー輸送の重要プレーヤー

安定配当銘柄

成長性への期待

川崎汽船とは?

川崎汽船の基本情報

| 項目 | 内容 |

|---|---|

| 銘柄名 | 川崎汽船 |

| 銘柄コード | 9107 |

| 配当利回り | 3.87% (2024年予想) |

| 配当金頻度 | 年2回 (6月、12月) |

| 業種 | 海運業 |

| セクター | 輸送 |

| 創業年 | 1919年 |

| CEO | 明珍幸一 |

川崎汽船は、1919年創業の日本を代表する海運会社です。コンテナ船、自動車専用船、LNG船、ばら積み船など多様な船舶を保有し、世界中の海上輸送を担っています。資源・エネルギー輸送から完成車輸送まで幅広いサービスを提供しており、世界経済を支える重要な役割を担っています。

銘柄の特徴

総合海運会社としての多角的な事業展開:

川崎汽船は、コンテナ船、自動車専用船、LNG船、ばら積み船など、様々な種類の船舶を保有し、世界中の海上輸送を担っています。資源・エネルギー輸送から完成車輸送まで幅広いサービスを提供しており、特定の貨物に依存しない安定した収益基盤を築いています。

世界規模の輸送ネットワーク:

世界中に拠点を持ち、グローバルな輸送ネットワークを構築しています。これにより、顧客のニーズに合わせた柔軟かつ効率的な輸送サービスを提供することが可能です。

エネルギー輸送の重要プレーヤー:

LNG船や原油タンカーなど、エネルギー輸送に特化した船舶を多数保有しています。世界的なエネルギー需要の高まりを背景に、今後も安定した収益が見込まれます。

安定配当銘柄:

長年にわたり安定した配当を続けており、配当利回りも魅力的です。

環境への取り組み:

環境負荷低減に向けた取り組みを積極的に行っており、LNG燃料船の導入や排出ガス削減技術の開発など、持続可能な社会の実現に貢献しています。

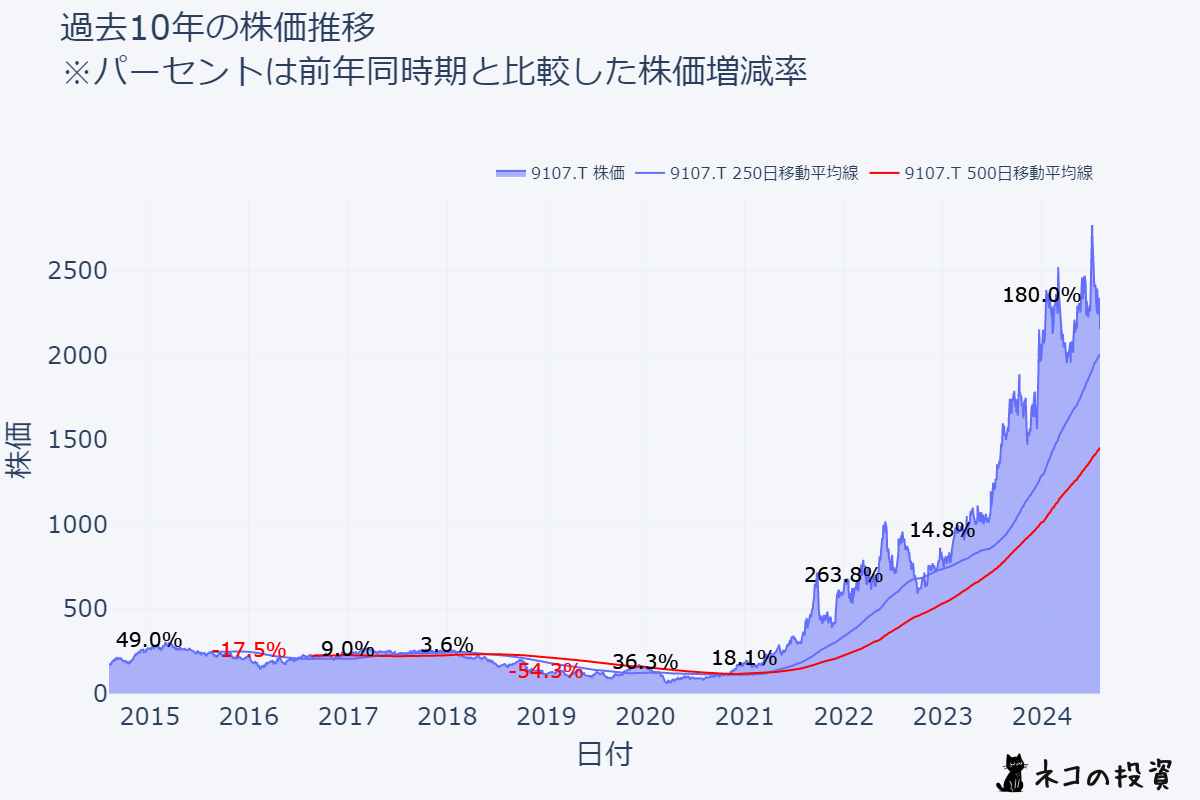

過去10年の株価推移チャートと分析

川崎汽船の株価は、2015年から2019年までは比較的低迷していましたが、2020年以降は大きく上昇しています。特に2022年には、コロナ禍からの経済回復や海上運賃の高騰を背景に、株価は大きく上昇しました。2020年から2024年までの5年間で、株価は約4倍に上昇しており、高い成長性を示しています。しかし、海運業界は市況の影響を受けやすく、2016年や2019年には大幅な下落も経験しています。そのため、今後の株価推移には注意が必要です。

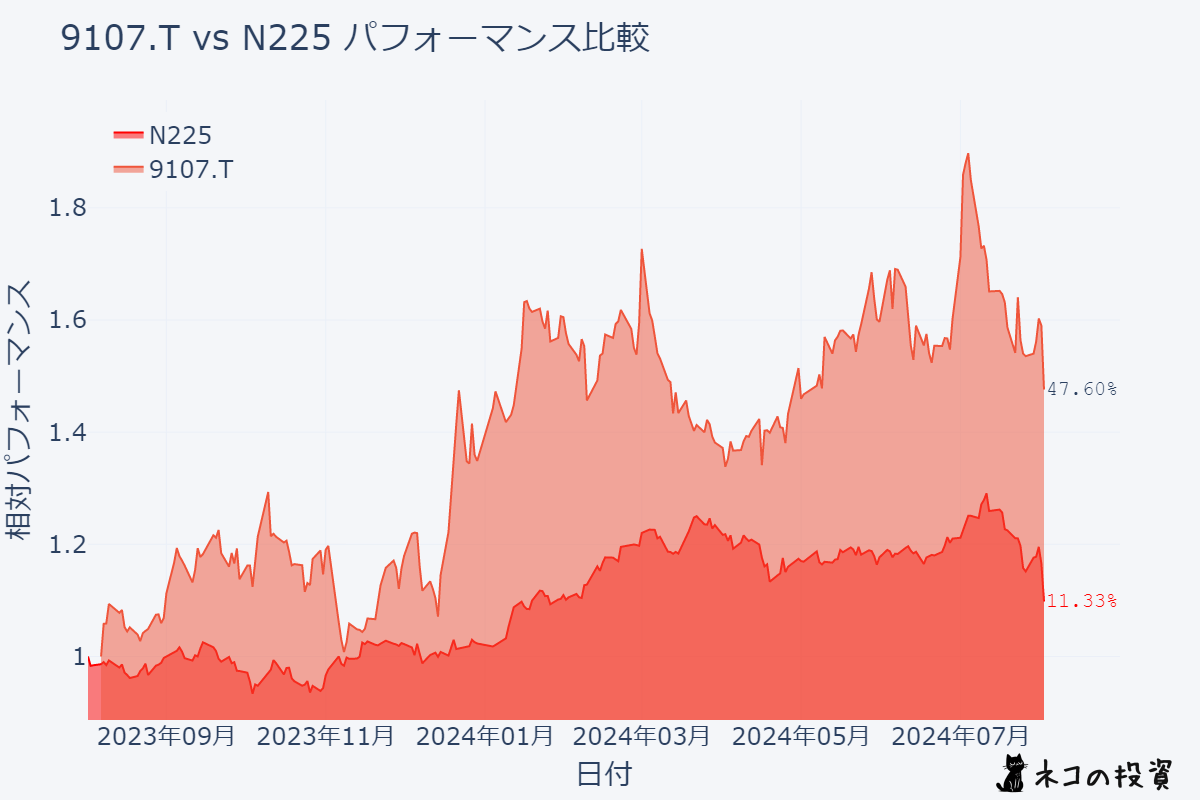

N225過去1年分チャートとの比較と分析

過去1年間で、川崎汽船は日経平均を大きくアウトパフォームしています。川崎汽船のリターンは47.60%であるのに対し、日経平均は11.33%にとどまっています。 これは、海運業界の好調を背景に、川崎汽船の業績が大きく向上したことを反映しています。しかし、海運業界は市況変動の影響を受けやすいため、今後もこの高いパフォーマンスが継続するかどうかは不透明です。

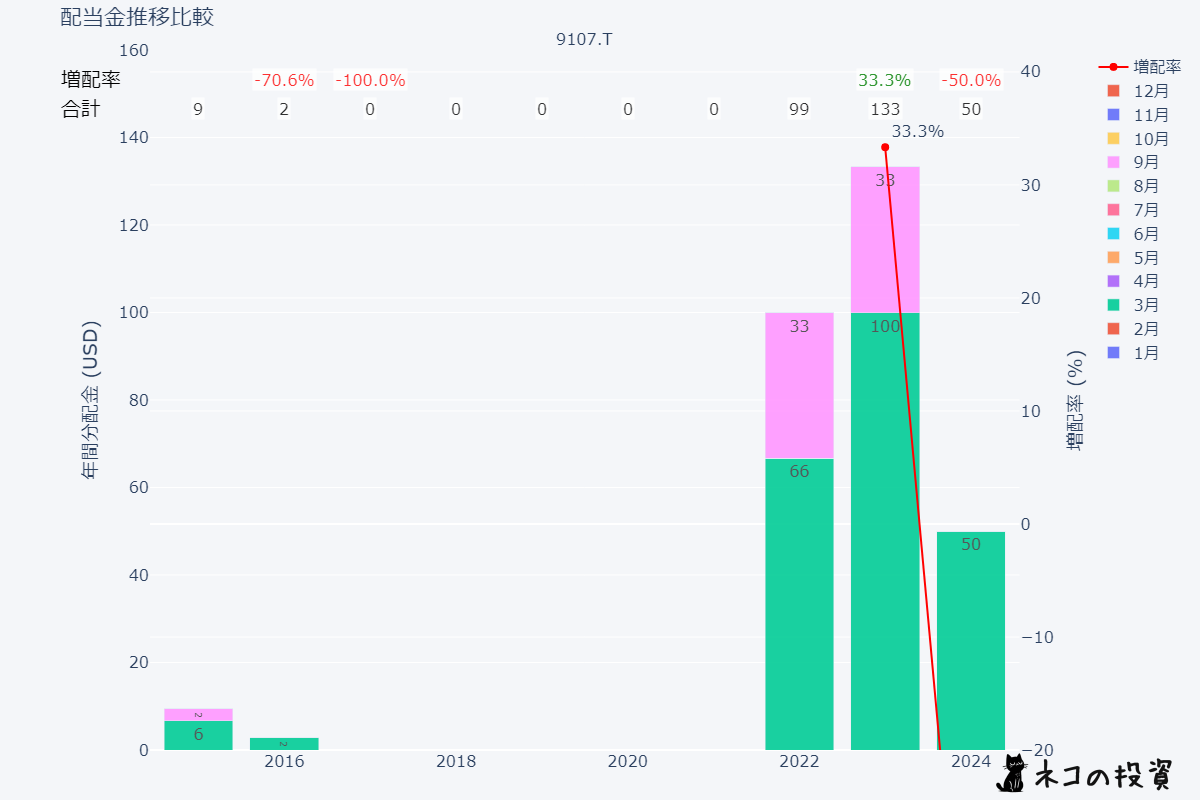

川崎汽船の配当金の分析

過去の配当金と増配率、その分析

川崎汽船の配当金は、2017年から2021年にかけて無配でしたが、2022年以降は大幅な増配が続いています。これは、海運市況の好転により、業績が大きく改善したことを反映しています。ただし、海運業界は市況変動の影響を受けやすいため、今後の配当金の推移には注意が必要です。

配当金利回りの推移

川崎汽船の配当利回りは、近年上昇傾向にあり、市場平均を上回っています。 これは、株価の上昇と増配が続いているためです。しかし、海運市況の変動により、株価が下落した場合には配当利回りも低下する可能性があります。

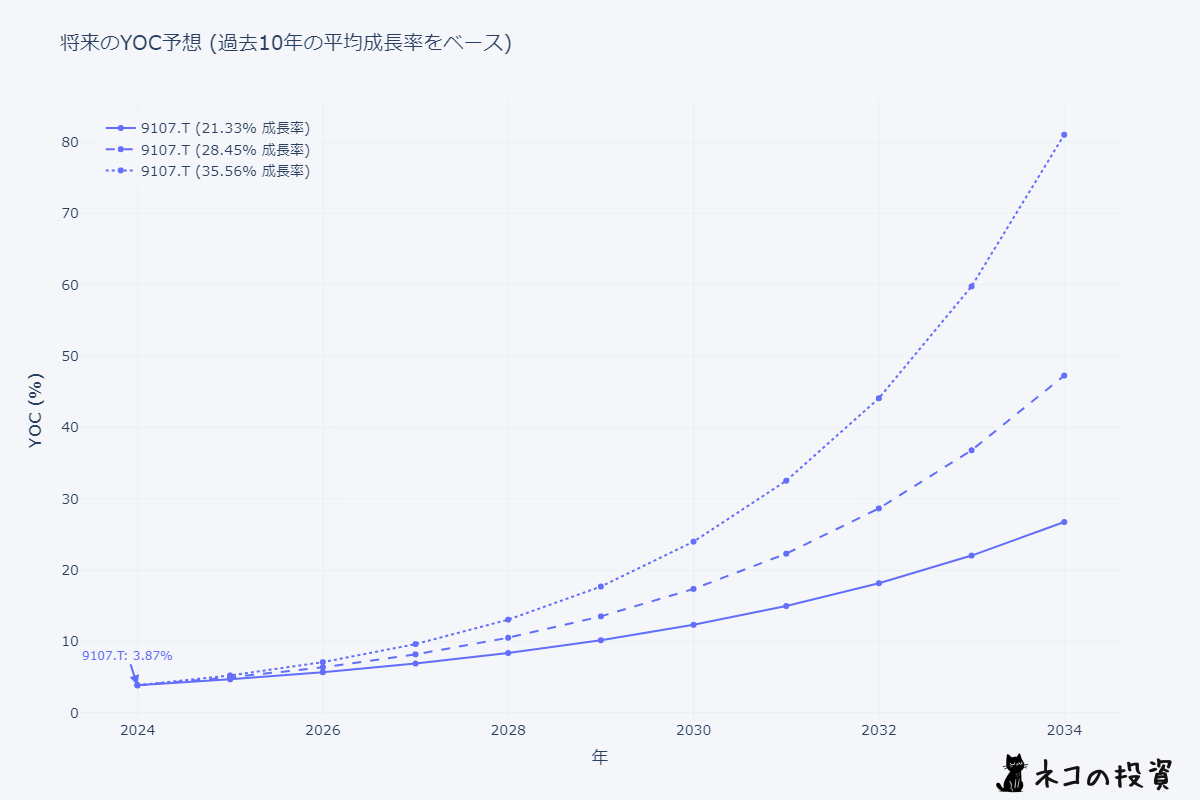

将来のYOC予想シミュレーション

| 年 | 予想YOC |

|---|---|

| 2024 | 3.87% |

| 2025 | 4.97% |

| 2026 | 6.38% |

| 2027 | 8.19% |

| 2028 | 10.53% |

| 2029 | 13.52% |

| 2030 | 17.37% |

| 2031 | 22.30% |

| 2032 | 28.65% |

| 2033 | 36.80% |

| 2034 | 47.27% |

現在の株価上昇率・利回りが継続した場合、10年後にはYOCが47.27%に達する可能性があります。例えば、100万円を投資した場合、初年度の配当金は約38,700円となり、10年後には約472,700円になる計算です。これは非常に魅力的なリターンと言えるでしょう。しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の分配金の支払いや成長を保証するものではないため注意が必要です。

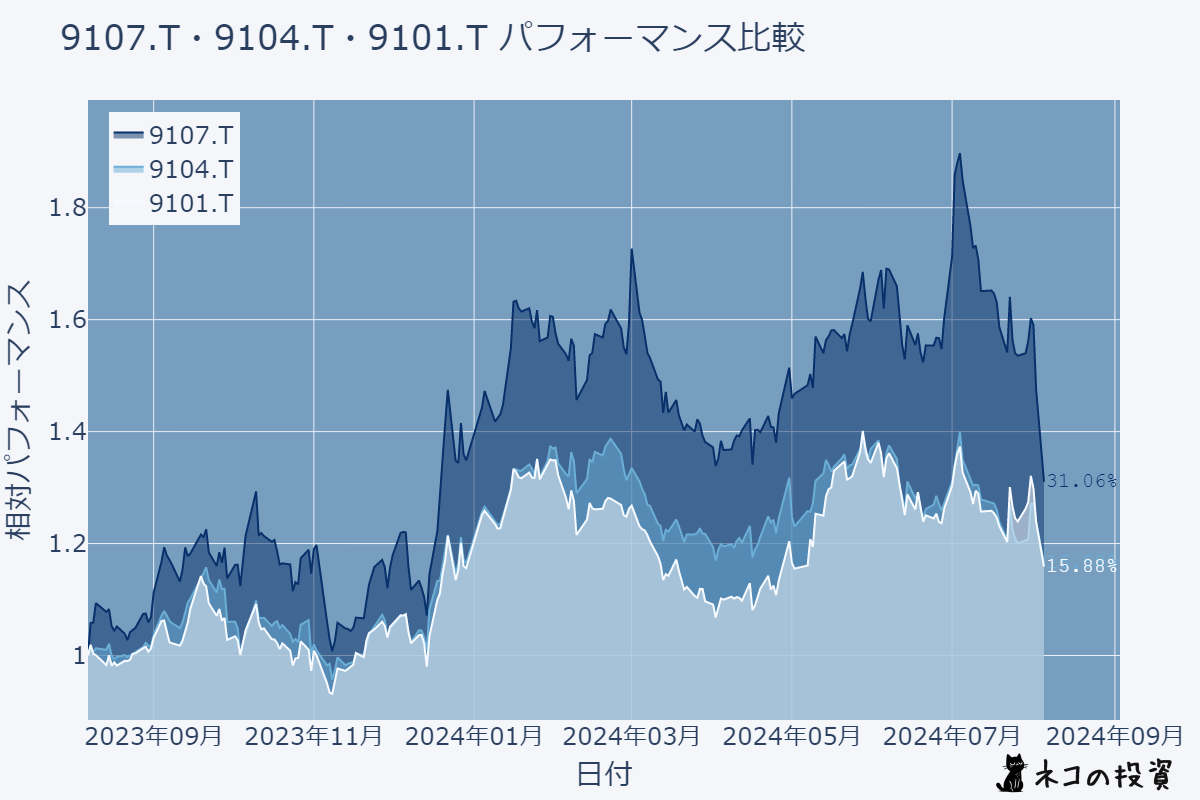

類似銘柄との比較

各銘柄の比較表

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 特徴 |

|---|---|---|---|

| 川崎汽船 | 9107 | 31.06% | 海運業界のリーダーで、国際的な輸送サービスを提供しています。 |

| 商船三井 | 9104 | 16.58% | 多様な海運サービスを展開し、特にエネルギー関連の輸送に強みがあります。 |

| Nippon Yusen Kabushiki Kaisha | 9101 | 15.88% | 世界的な物流サービスを提供し、海運だけでなく航空輸送にも対応しています。 |

優れている点

🚀 川崎汽船は過去1年で最も高いパフォーマンスを記録しています。

🚀商船三井はエネルギー関連輸送に特化し、安定した成長を見せています。

🚀 Nippon Yusenは多様なサービスを展開しており、リスク分散が図られています。

気になる点

⚠️ 川崎汽船は高い成長を維持するための戦略が必要です。

⚠️ 商船三井は競争が激化している市場環境においての持続可能性が課題です。

⚠️ 日本郵船の業績は、外部要因に影響されやすいです。

データ・傾向から読み取れること

9107(川崎汽船)は、過去1年間で最も高いリターンを記録し、31.06%の上昇を達成しています。

これに対して、9104(商船三井)は16.58%、9101(日本郵船)は15.88%の上昇に留まっています。

特に川崎汽船の成長は、国際的な輸送サービスの需要が高まっていることを示しており、投資家にとって魅力的な選択肢となっています。

一方で、商船三井と日本郵船の成長は控えめで、今後の市場動向を注視する必要があります。このように、各銘柄のパフォーマンスには明確な違いがあり、投資判断に影響を与える要因が多々あることがわかります。

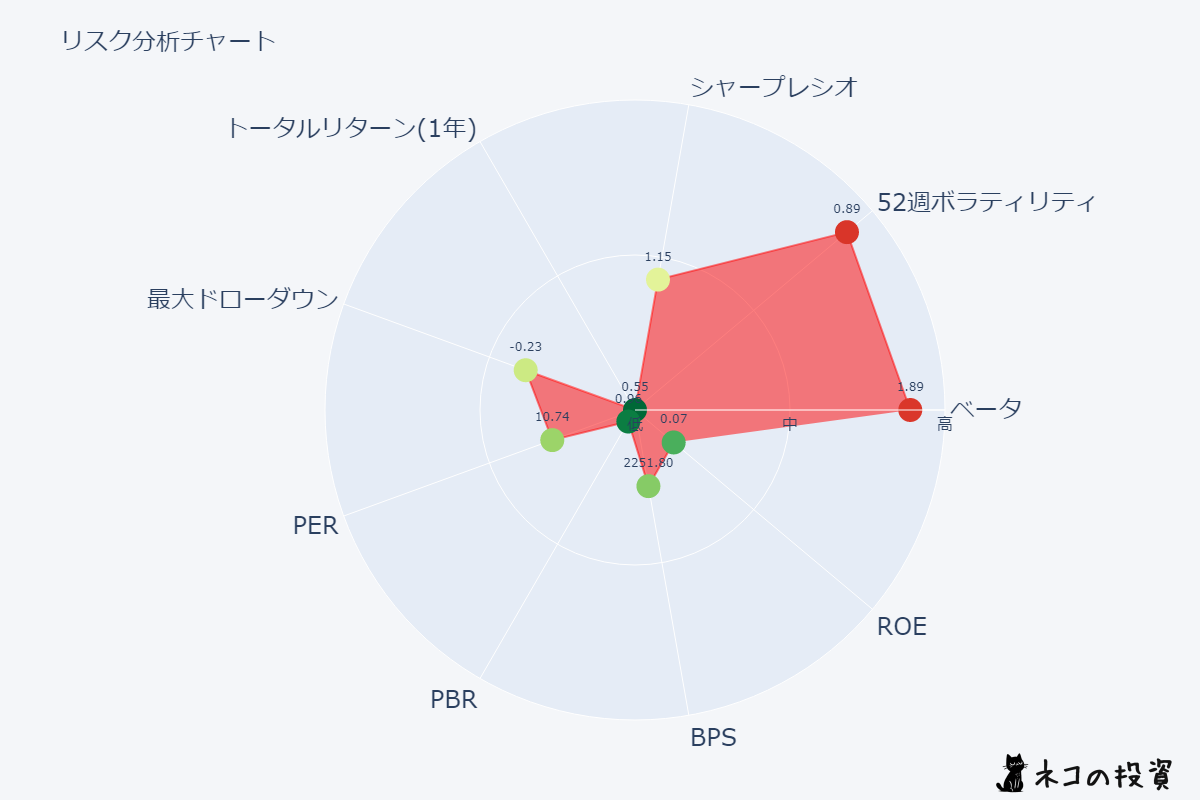

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| ベータ | 1.89 | 市場全体の動きに対する感応度 | 市場平均より変動が大きい |

| 52週ボラティリティ | 89.26% | 株価の変動幅 | 変動幅が大きい |

| シャープレシオ | 1.15 | リスクに対するリターンの効率性 | 比較的良好 |

| トータルリターン(1年) | 54.53% | 1年間の総合的なリターン | 高い |

| 最大ドローダウン | -22.51% | 最大の下落幅 | 大きな下落リスク |

| PER | 10.74 | 株価収益率 | 割安感がある |

| PBR | 0.96 | 株価純資産倍率 | 割安感がある |

| BPS | 2252 | 1株あたり純資産 | 財務基盤は安定 |

| ROE | 6.74% | 自己資本利益率 | 収益性は低い |

川崎汽船は、PER、PBRが低く、割安感があると言えます。また、シャープレシオも比較的良好で、リスクに対するリターンの効率性も高いです。しかし、ベータ値、52週ボラティリティが高く、株価変動リスクが大きい点には注意が必要です。最大ドローダウンも大きく、大きな下落リスクも抱えています。

投資戦略の提案

川崎汽船への投資は、海運業界の成長と安定配当を期待できる一方、市況変動リスクを考慮する必要があります。

- 長期投資: 海運業界の長期的な成長を期待し、長期保有することで配当収入と値上がり益の両方を狙う戦略。

- 分散投資: ポートフォリオの一部として組み入れることで、リスク分散を図る戦略。

- 市況分析: 海運市況や世界経済の動向を注視し、適切なタイミングで売買を行う戦略。

これらの戦略を参考に、自身の投資スタイルやリスク許容度に合わせて投資判断を行うことが重要です。

まとめと投資判断のポイント

川崎汽船は、世界的な海運会社であり、安定配当と成長性を兼ね備えた魅力的な投資先と言えるでしょう。しかし、海運業界は市況変動の影響を受けやすいため、投資にはリスクが伴うことを理解しておく必要があります。投資判断を行う際には、世界経済の動向、海運市況、競合他社の状況などを十分に分析し、自身の投資スタイルやリスク許容度と照らし合わせて慎重に判断することが重要です。

9107の投資判断で重要なポイントと評価

総合評価:

高配当利回り

→直近の配当利回りは3.87%と高く、配当金収入を重視する投資家にとって魅力的です。

業績の安定性

→海運業界の好況を背景に、近年は安定した業績を維持しています。

成長性

→LNG船や自動車専用船など、需要の高い分野への投資を積極的に行っており、今後の成長が期待されます。

株価変動リスク

→海運業界は市況変動の影響を受けやすく、株価の変動幅が大きい点には注意が必要です。

競争環境

→商船三井や日本郵船など、競合他社との競争は激化しており、今後の動向に注意が必要です。

コメント