ねこ

ねこ日本を代表するメガバンク、三菱UFJフィナンシャル・グループ(8306)。

安定した高配当利回りで投資家から人気を集めていますが、今後の成長性はどうなのでしょうか?

この記事では、過去10年の株価推移、配当金の分析、リスクファクターなどを詳しく解説し、投資判断のポイントを分かりやすくお伝えします。

三菱UFJフィナンシャル・グループへの投資を検討している方は、ぜひ参考にしてみてください。

8306(三菱UFJフィナンシャル・グループ)の魅力:5つのキーワード🔑

日本を代表するメガバンク

安定した配当利回り

グローバルな事業展開

長期的な成長の可能性

堅牢な財務基盤

三菱UFJフィナンシャル・グループとは?

三菱UFJフィナンシャル・グループ基本情報

| 項目 | 内容 |

|---|---|

| 銘柄名 | 三菱UFJフィナンシャル・グループ |

| 銘柄コード | 8306 |

| 配当利回り | 2.70%(2024年予想) |

| 配当金頻度 | 年2回(6月、12月) |

| 業種 | 銀行業 |

| セクター | 金融 |

| 創業年 | 1880年 |

| CEO | 亀澤 宏規 |

三菱UFJフィナンシャル・グループは、日本を代表するメガバンクの一つであり、国内外で幅広い金融サービスを提供しています。その事業は、個人向けの銀行業務から、法人向けの融資、投資銀行業務、資産運用まで多岐にわたります。長年の歴史と経験に基づいた堅牢な財務基盤を持ち、安定した経営を続けています。

銘柄の特徴

国内最大級の銀行グループ:

→ 圧倒的な顧客基盤と、全国に広がる支店網を有しています。

多角的な事業展開:

→ 銀行業務だけでなく、証券、信託、クレジットカードなど、幅広い金融サービスを提供しています。

グローバルなプレゼンス:

→ 海外にも多くの拠点を持つ、国際的な金融グループです。

安定した収益基盤:

→ 堅調な経済状況下では、安定した収益を期待できます。

配当利回りの高さ:

→ 他のメガバンクと比較しても、高い配当利回りが魅力です。

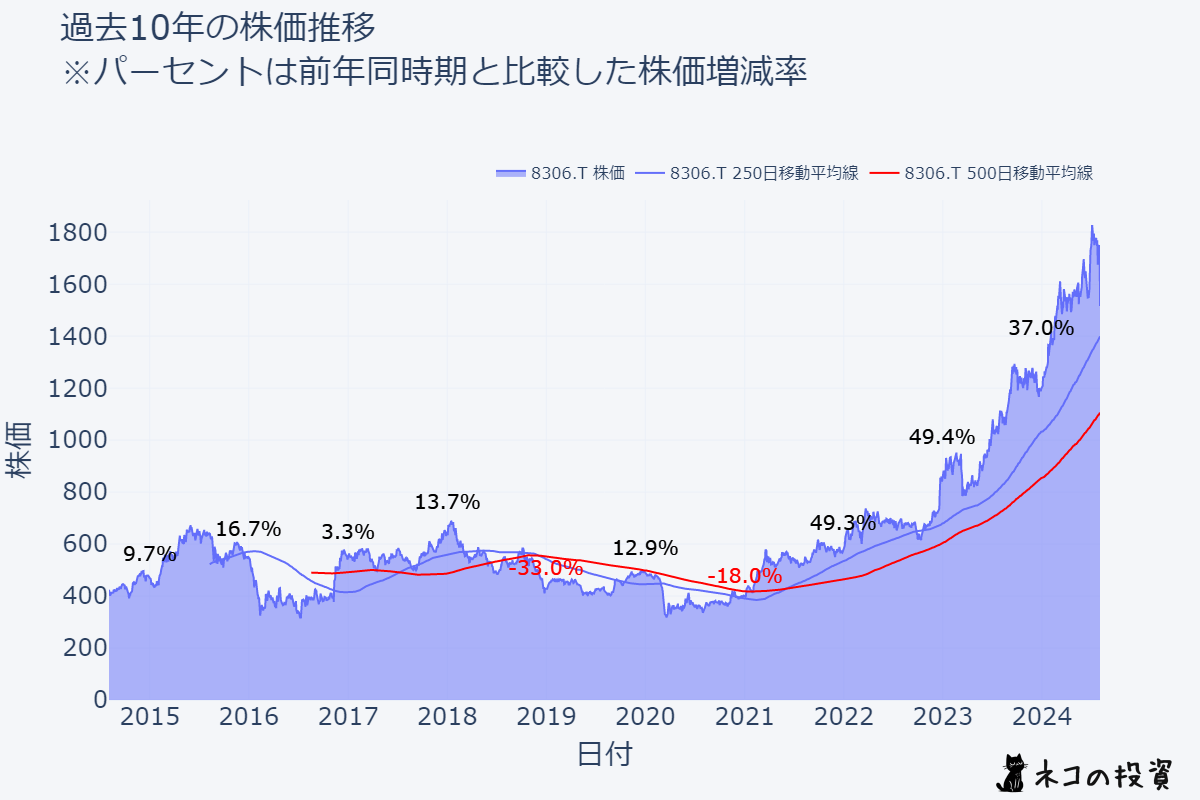

過去10年の株価推移チャートと分析

三菱UFJフィナンシャル・グループの株価は、過去10年間で大きく変動しています。2015年から2018年までは比較的安定した推移でしたが、2019年には大幅な下落を記録しました。これは、世界的な景気減速懸念や、日銀のマイナス金利政策の影響を受けたものと考えられます。しかし、2020年以降は回復基調となり、2022年からは明確な上昇トレンドに入っています。

・2015年~2018年:比較的安定した推移

・2019年:世界的な景気減速懸念等により大幅下落

・2020年以降:回復基調

・2022年以降:上昇トレンド

直近の株価上昇は、金融緩和政策の転換期待や、企業業績の改善などが要因と考えられます。 しかし、今後の金利動向や世界経済の不確実性など、注意深く見守る必要があるでしょう。

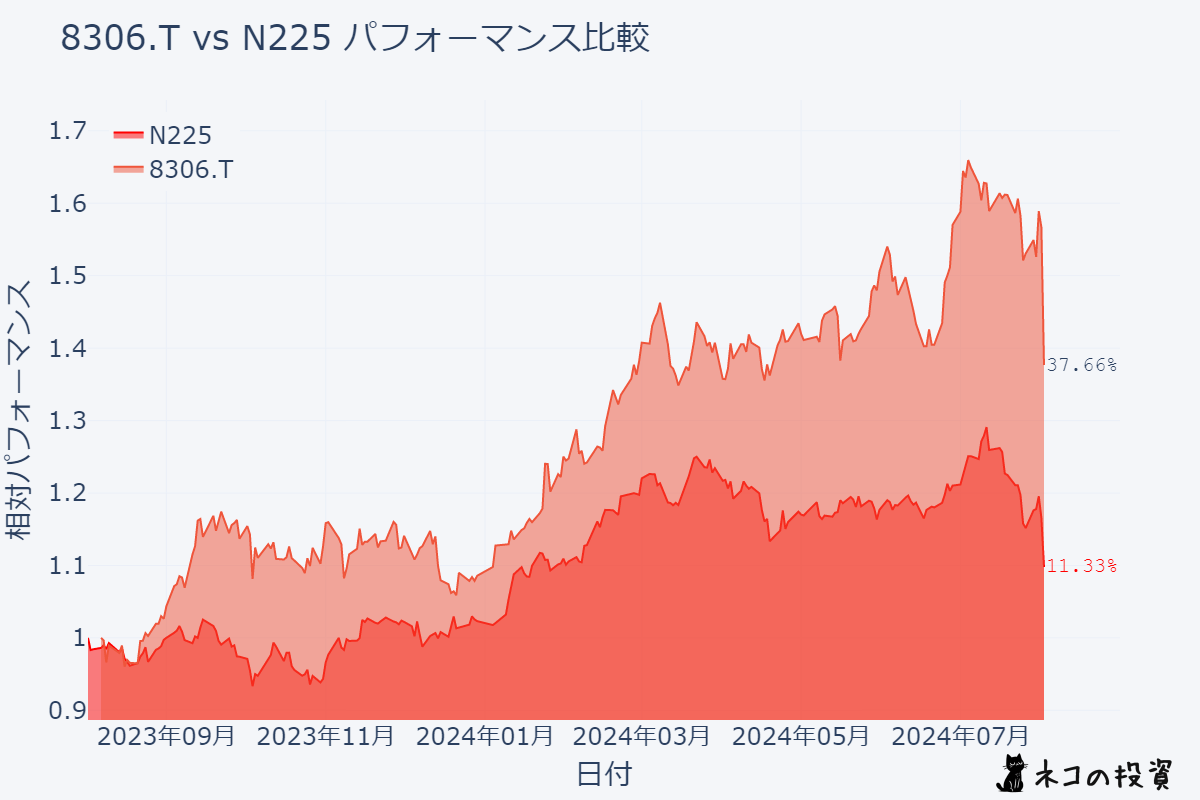

N225過去1年分チャートとの比較と分析

過去1年間で、三菱UFJフィナンシャル・グループの株価パフォーマンス(37.66%)は、日経平均株価(N225)のパフォーマンス(11.33%)を大きく上回っています。これは、金融セクターに対する投資家の期待の高まり を反映していると考えられます。

・三菱UFJフィナンシャル・グループ:37.66%の上昇

・N225:11.33%の上昇

しかし、三菱UFJフィナンシャル・グループの株価は、N225よりもボラティリティが高い傾向にあります。 これは、外部環境の変化に影響を受けやすい金融セクターの特徴と言えるでしょう。

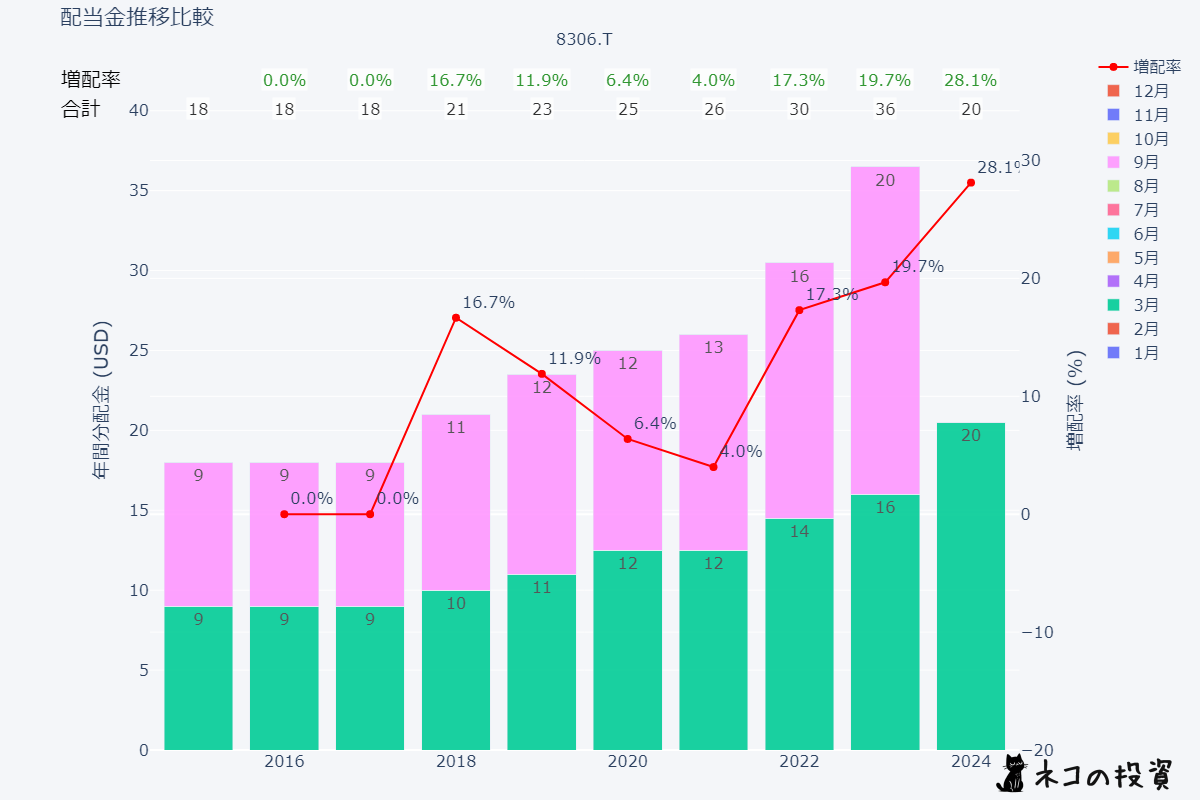

三菱UFJフィナンシャル・グループの配当金の分析

過去の配当金と増配率、その分析

三菱UFJフィナンシャル・グループは、過去10年間で増配傾向 にあります。2015年から2017年までは18円でしたが、2018年以降は増配を続けており、2024年は20.5円と予想されています。

しかし、配当金の変動が大きい 点には注意が必要です。特に、2024年は減配が予想されています。これは、世界的な景気減速懸念や、金融市場の不安定化などが影響している可能性があります。

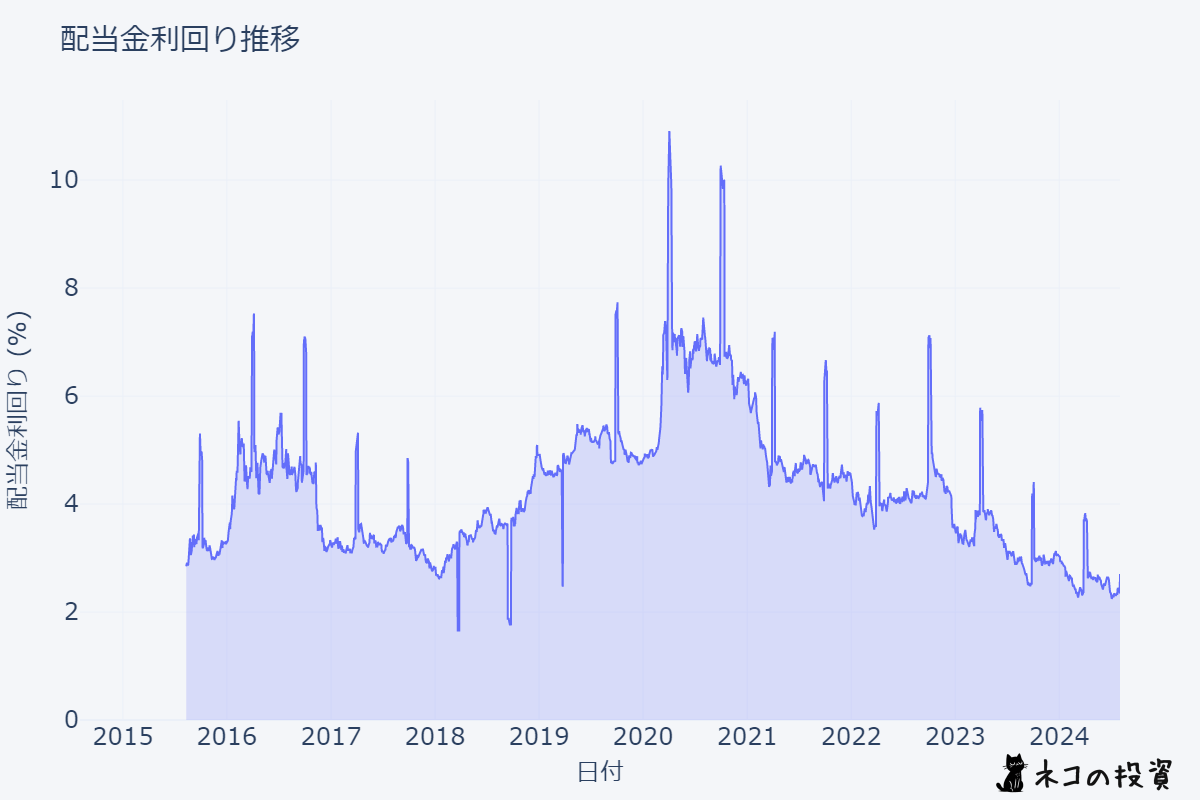

配当金利回りの推移

三菱UFJフィナンシャル・グループの配当利回りは、市場平均と比較して高い水準 で推移しています。2024年は2.70%と予想されており、インカムゲインを重視する投資家にとって魅力的な銘柄と言えるでしょう。

しかし、配当利回りは株価の変動によって大きく変化する 点に注意が必要です。

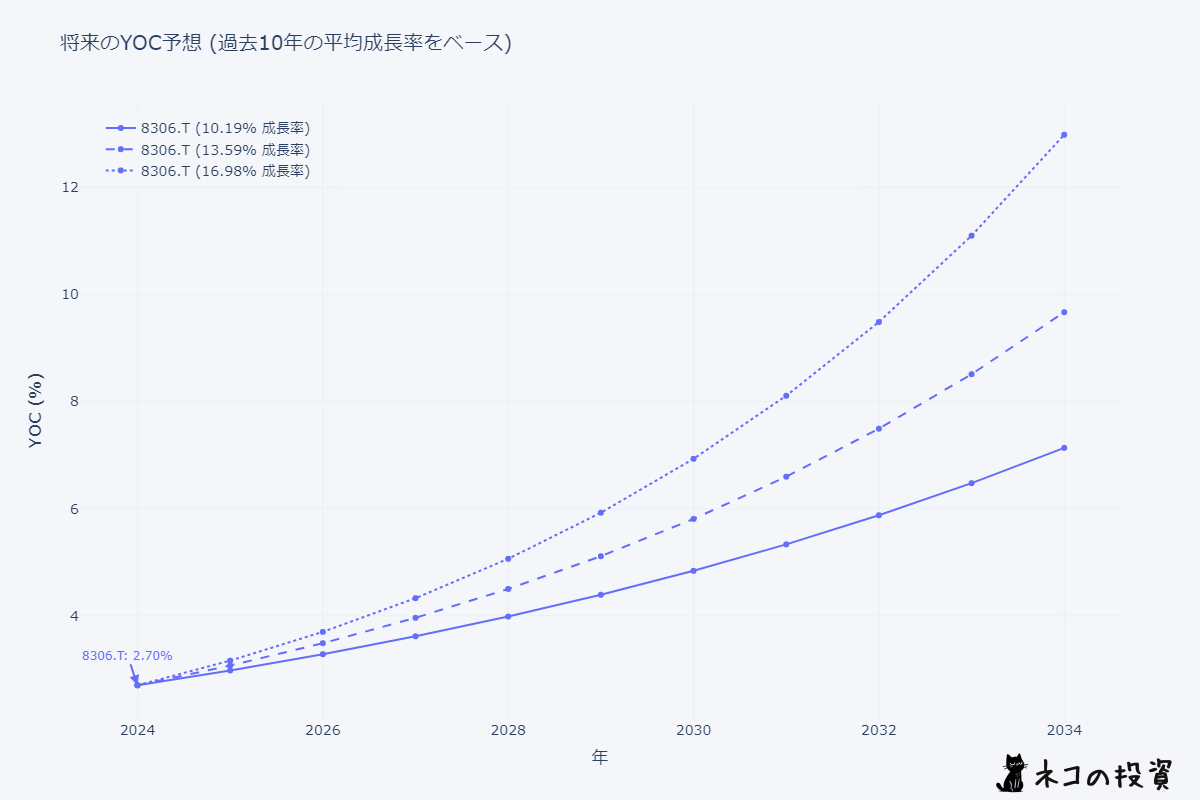

将来のYOC予想シミュレーション

| 年 | 予想YOC |

|---|---|

| 2024 | 2.70% |

| 2025 | 3.07% |

| 2026 | 3.49% |

| 2027 | 3.96% |

| 2028 | 4.50% |

| 2029 | 5.11% |

| 2030 | 5.81% |

| 2031 | 6.60% |

| 2032 | 7.49% |

| 2033 | 8.51% |

| 2034 | 9.67% |

現在の株価上昇率・配当利回りが継続した場合、10年後のYOCは9.67%に達すると予想されています。例えば、100万円を投資した場合、初年度の配当金は約27,000円となり、10年後には約96,700円になる計算です。長期投資を行うことで、YOCは着実に増加していく ことが期待できます。

しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の分配金の支払いや成長を保証するものではないため注意が必要です。

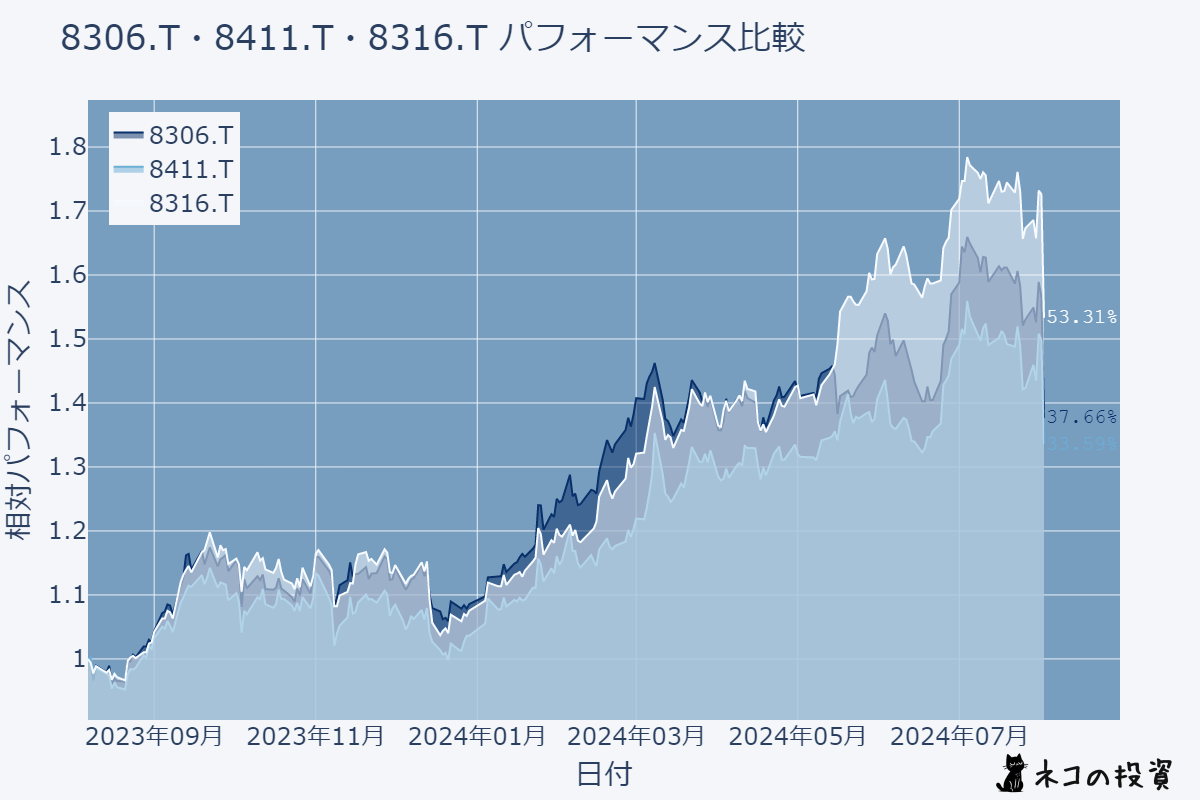

類似銘柄との比較

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 特徴 |

|---|---|---|---|

| 三菱UFJフィナンシャル・グループ | 8306 | 37.66% | 多様な金融サービスを提供し、国内外に広がるネットワークを持つ。 |

| みずほフィナンシャルグループ | 8411 | 33.59% | 地域に密着したサービスを展開し、企業向けの金融サービスにも強み。 |

| 住友三井フィナンシャルグループ | 8316 | 53.31% | 多角的な金融サービスを展開し、積極的な成長戦略を持つ。 |

優れている点

三菱UFJフィナンシャル・グループは、国内外での強力なネットワークを活かし、安定した業績を誇っています。

みずほフィナンシャルグループは、地域密着型のサービスが顧客から好評で、企業向けサービスも充実しています。

住友三井フィナンシャルグループは、過去1年のパフォーマンスが最も高く、成長性が期待されます。

気になる点

三菱UFJフィナンシャル・グループは、他の大手と比較すると成長性が鈍化している可能性があります。

みずほフィナンシャルグループは、地域経済の影響を受けやすく、リスクが伴う場合があります。

住友三井フィナンシャルグループは、競争が激しい市場でのポジションを維持する必要があります。

過去1年間のパフォーマンスを見てみると、住友三井フィナンシャルグループが最も高い53.31%のリターンを記録しています。

これは、特に金融サービスの需要が増加している中で、同社の成長戦略が功を奏していることを示しています。

一方、三菱UFJフィナンシャル・グループも37.66%の上昇を見せており、安定した基盤を持っていることが伺えます。

みずほフィナンシャルグループは33.59%の上昇で、地域密着型のサービスが支持されていますが、競争環境には注意が必要です。

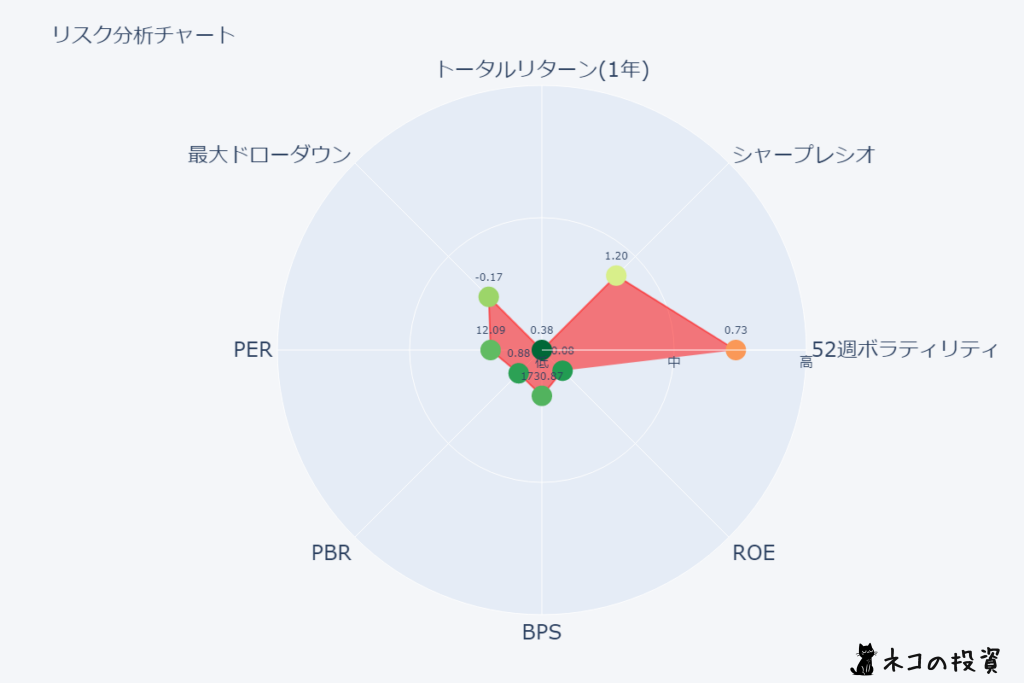

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| 52週ボラティリティ | 73.34% | 株価の変動幅 | ボラティリティは高い |

| シャープレシオ | 1.20 | リスクに対するリターンの大きさ | リスクに見合ったリターンを得られている |

| トータルリターン(1年) | 38.33% | 過去1年間の株価上昇率 | 高いリターン |

| 最大ドローダウン | -17.05% | 過去1年間で最も大きく下落した割合 | 大きな下落リスク |

| PER | 12.09 | 株価収益率 | 割安感がある |

| PBR | 0.88 | 株価純資産倍率 | 割安感がある |

| BPS | 1731 | 1株あたり純資産 | 財務基盤は安定している |

| ROE | 7.79% | 自己資本利益率 | 収益性は良好 |

三菱UFJフィナンシャル・グループは、PER、PBRが低く、割安感がある 銘柄と言えます。また、ROEも高く、収益性も良好です。

しかし、52週ボラティリティが高く、株価変動リスクが大きい 点には注意が必要です。金利動向や世界経済の不確実性など、外部環境の変化によって株価が大きく変動する可能性があります。

投資戦略の提案

三菱UFJフィナンシャル・グループへの投資は、長期的な視点 で行うことが重要です。短期的な株価変動に一喜一憂せず、安定した配当収入 と長期的な成長 を期待する投資家に向いています。

- 長期保有による配当収入の獲得:

→ 安定した配当利回りを期待し、長期保有することで配当収入を得ることができます。

- 日本経済の成長に伴う株価上昇期待:

→ 日本経済の成長に伴い、三菱UFJフィナンシャル・グループの業績も向上し、株価上昇が期待できます。

- 分散投資によるリスク軽減:

→ 他の資産と組み合わせることで、ポートフォリオ全体のリスクを軽減することができます。

まとめと投資判断のポイント

三菱UFJフィナンシャル・グループは、日本を代表するメガバンクであり、安定した配当利回りと長期的な成長の可能性を秘めた魅力的な銘柄です。堅牢な財務基盤とグローバルな事業展開は、投資家にとって安心材料と言えるでしょう。しかし、金融セクター特有の株価変動リスクや、世界経済の不確実性など、投資判断を行う際には慎重に検討する必要があります。

長期的な視点で投資を行い、定期的に業績や経済状況を確認することが重要です。

8306.Tの投資判断で重要なポイント

高配当利回り: 2024年予想配当利回りは2.70%と、市場平均を上回る高水準です。インカムゲインを重視する投資家にとって魅力的です。

日本経済の回復期待: 日本経済の回復に伴い、企業業績の改善や貸出需要の増加が見込まれ、三菱UFJフィナンシャル・グループの業績向上に繋がると期待されます。

グローバルな事業展開: 海外にも多くの拠点を持つ国際的な金融グループであり、海外事業の成長が収益を支える可能性があります。

株価変動リスク: 金融セクターは外部環境の影響を受けやすく、株価の変動幅が大きくなる可能性があります。

金利動向の影響: 金利上昇は収益増加に繋がりますが、金利低下は収益減少に繋がる可能性があります。今後の金利動向に注意が必要です。

世界経済の不確実性: 世界経済の減速や地政学リスクなどが、三菱UFJフィナンシャル・グループの業績に影響を与える可能性があります。

コメント