ねこ

ねこ近年、米国株投資の人気が高まっていますが、数あるETFの中でも注目を集めているのがJEPQ(JPMorgan Nasdaq Equity Premium Income ETF)です。

JEPQは、NASDAQ100指数に連動しつつ、カバードコール戦略を用いることで高配当を実現しています。

今回は、JEPQの特徴やメリット・デメリット、そして投資判断のポイントについて詳しく解説していきます。

NASDAQ100への投資を検討している方は、ぜひ参考にしてみてください。

JEPQの魅力:5つのキーワード🔑

ナスダック100指数への投資

インカム収入の獲得

ボラティリティ抑制

JPモルガンによる運用

2022年設定の比較的新しいETF

JEPQとは?

JEPQの基本情報

| 項目 | 内容 |

|---|---|

| 銘柄名 | JPMorgan Nasdaq Equity Premium Income ETF |

| 証券コード | JEPQ |

| 運用会社 | JPモルガン・アセット・マネジメント |

| 経費率 | 0.35% |

| ベンチマーク | Nasdaq 100指数 |

| 設定日 | 2022年5月3日 |

| 運用資産総額(概算) | 156億ドル |

JPMorgan Nasdaq Equity Premium Income ETF (JEPQ)は、JPモルガン・アセット・マネジメントが運用するETFです。ナスダック100指数に連動したリターンを目指しつつ、オプション戦略を用いてインカム収入の獲得とボラティリティの抑制を追求しています。

銘柄の特徴

ナスダック100指数への投資:

JEPQは、ナスダック100指数に組み入れられている、米国を代表するグロース企業に投資することができます。

インカム収入の獲得:

オプション戦略を活用することで、配当収入に加えて、オプションプレミアムによるインカム収入も期待できます。

ボラティリティ抑制:

オプション戦略により、原資産であるナスダック100指数と比較して、ボラティリティ(価格変動)を抑える効果が期待できます。

JPモルガンによる運用:

世界有数の資産運用会社であるJPモルガン・アセット・マネジメントが運用を行っており、その実績とノウハウに期待できます。

比較的新しいETF:

2022年設定と比較的新しいETFですが、順調に運用資産総額を伸ばしています。

ベンチマークの説明

JEPQのベンチマークはナスダック100指数です。ナスダック100指数は、ナスダック市場に上場している時価総額上位100社の非金融企業で構成される株価指数です。Apple、Microsoft、Amazon、Google、Teslaなど、アメリカの代表的なグロース企業が多く含まれており、テクノロジーセクターの動向を反映する指数として広く知られています。

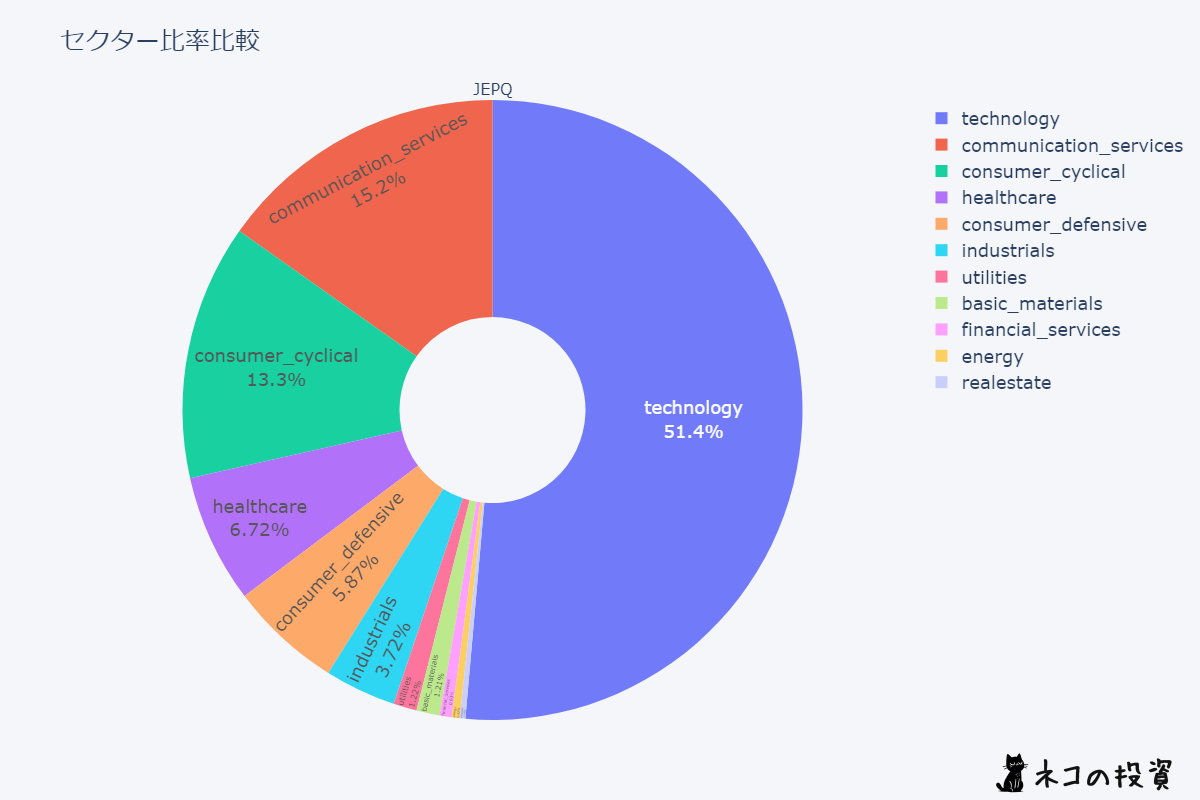

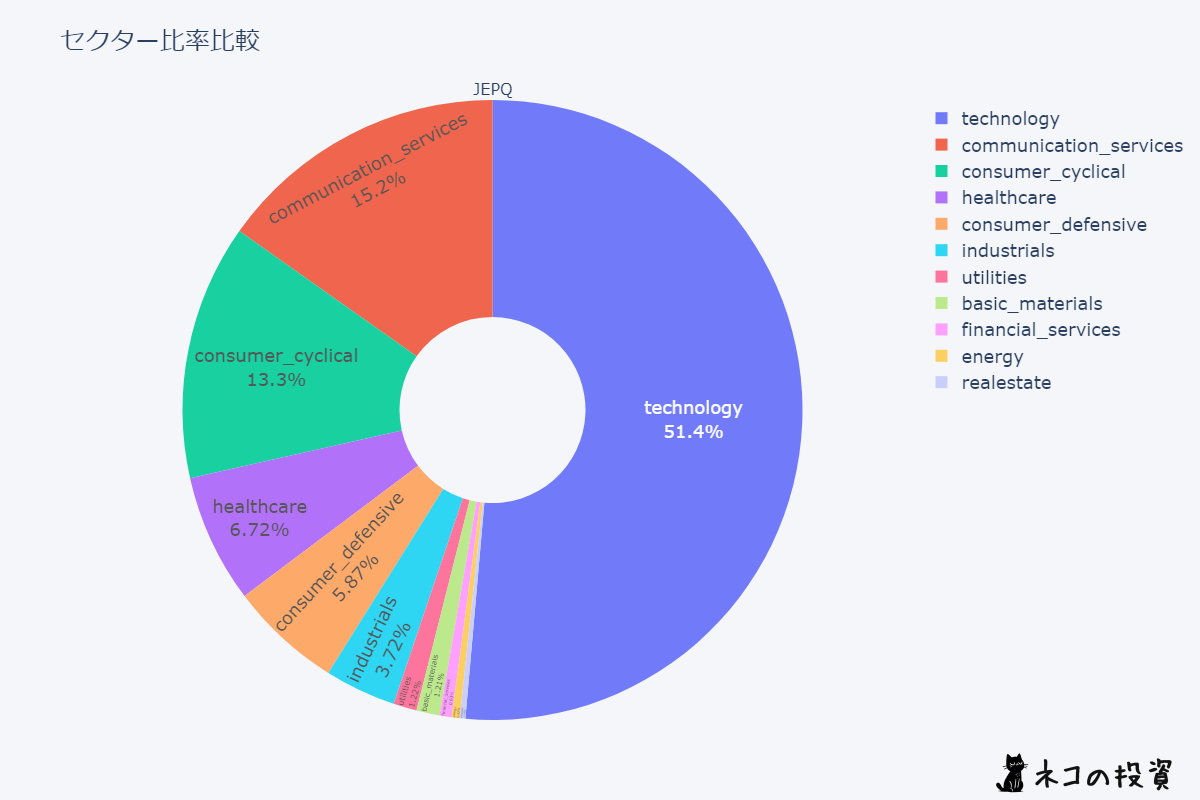

セクター比率

| セクター名 | 比率(%) |

|---|---|

| テクノロジー | 51.40 |

| コミュニケーション・サービス | 15.21 |

| 一版消費財 | 13.32 |

| ヘルスケア | 6.72 |

| 生活必需品 | 5.87 |

| インダストリアルズ | 3.72 |

| 公益事業 | 1.22 |

| 素材 | 1.21 |

| 金融サービス | 0.63 |

| エネルギー | 0.42 |

JEPQは、テクノロジーセクターへの比率が50%を超えており、次いでコミュニケーション・サービス、消費 discretionaryと続きます。このセクター構成は、ベンチマークであるナスダック100指数の構成を反映しています。そのため、テクノロジーセクターの動向に大きく影響を受けるETFと言えるでしょう。テクノロジーセクターが好調な時は大きなリターンが期待できますが、逆に不調な時は下落リスクも高まります。 特に、金利上昇局面ではグロース株が売られやすい傾向があるため、注意が必要です。

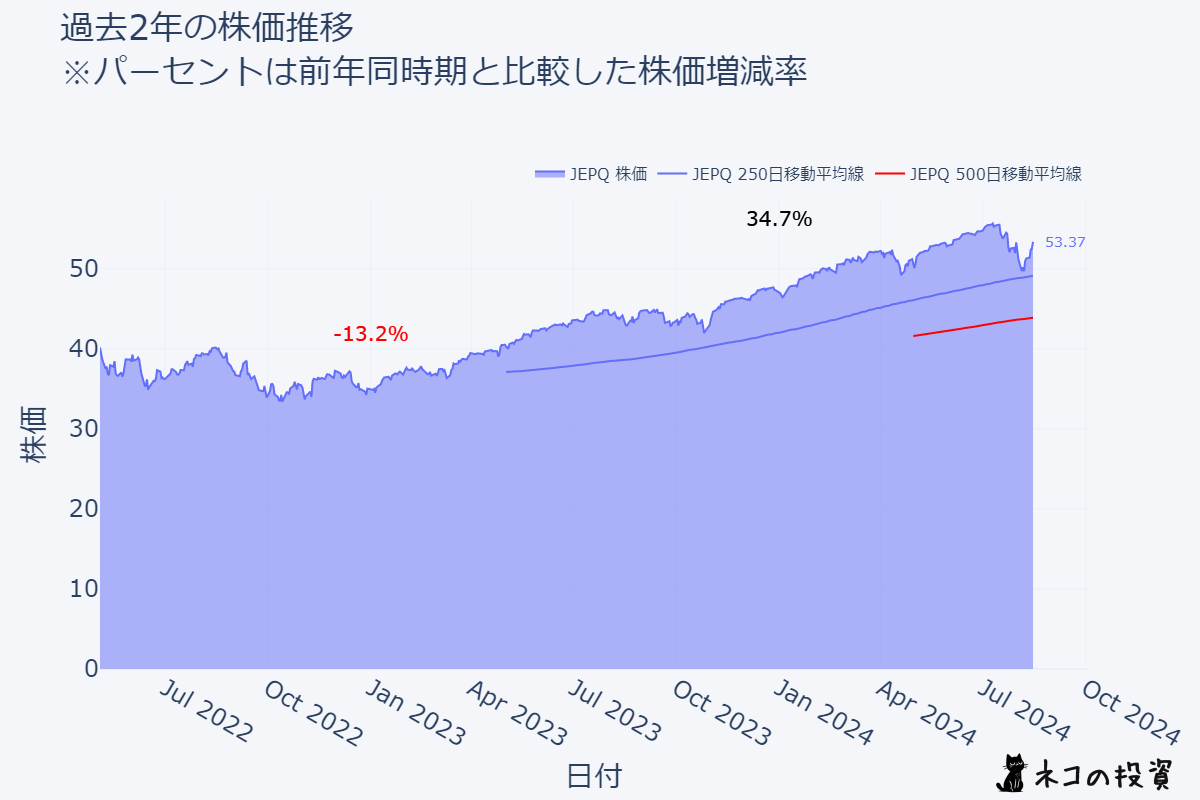

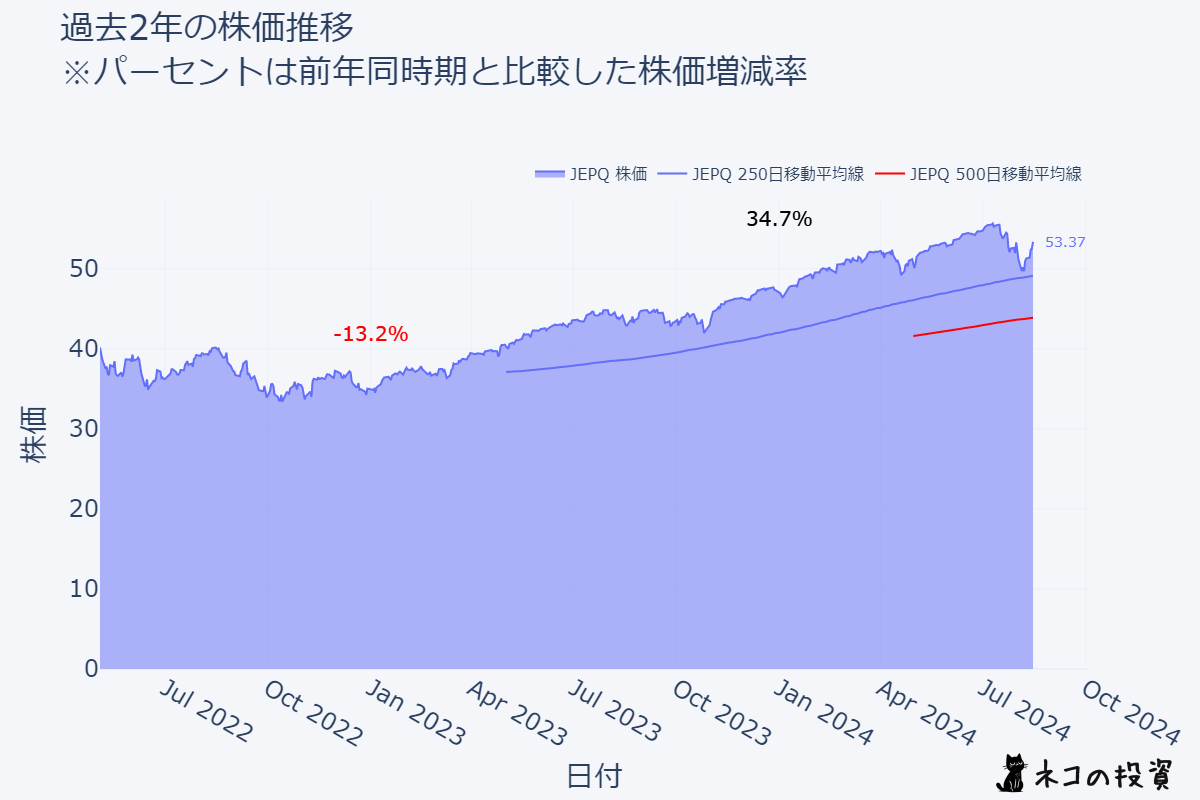

過去2年の株価推移チャートと分析

JEPQは、2023年には下落しましたが、2024年は大幅に上昇しています。これは、ベンチマークであるナスダック100指数の動きと連動しています。2023年は、インフレや金利上昇の影響でグロース株が売られ、ナスダック100指数も下落しました。しかし、2024年は、インフレ鈍化や金利上昇停止観測からグロース株が買い戻され、ナスダック100指数も上昇に転じました。JEPQは、ナスダック100指数への連動性が高いため、これらの影響を大きく受けています。2024年の上昇率は34.66%と非常に高く、魅力的な投資対象と言えるでしょう。 しかし、ボラティリティも高く、短期間で大きく値動きする可能性があるため、注意が必要です。

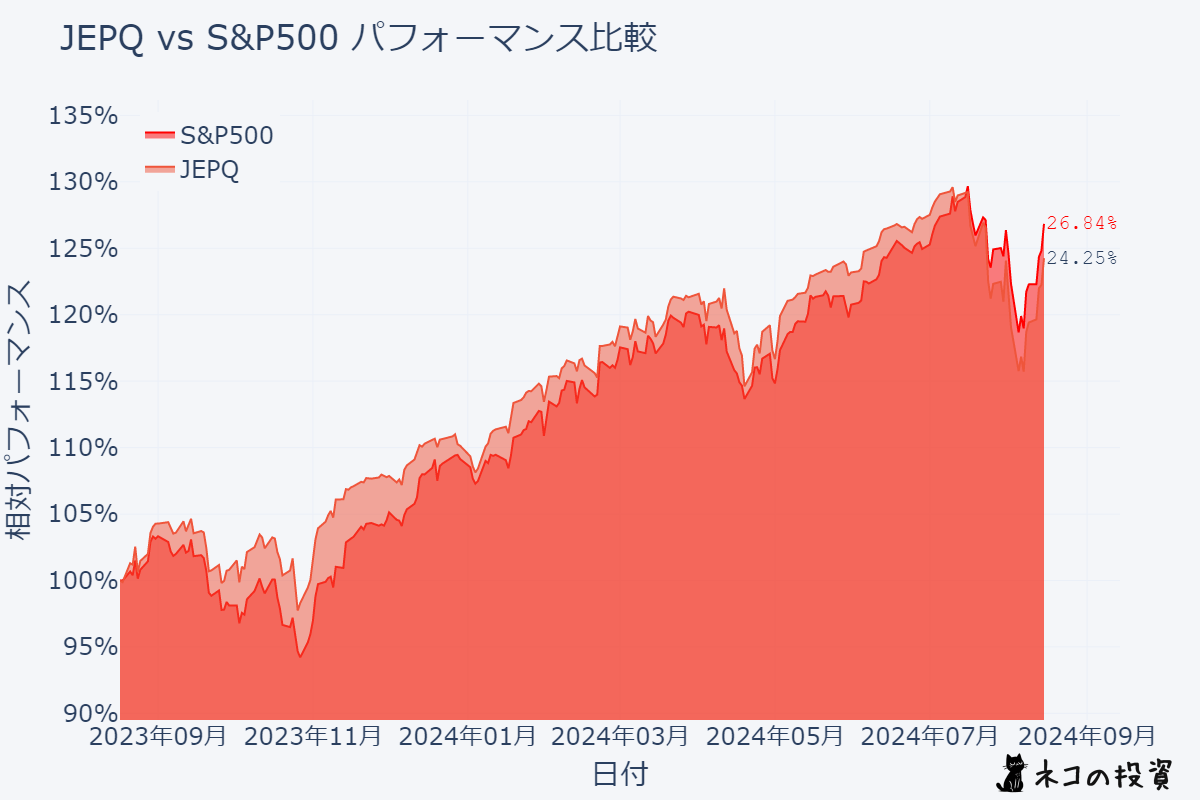

S&P500過去1年分チャートとの比較と分析

JEPQのパフォーマンスは、過去1年間でS&P500を上回っています。JEPQのリターンは24.25%であるのに対し、S&P500のリターンは26.84%です。これは、JEPQが投資対象としているナスダック100指数の構成銘柄が、S&P500の構成銘柄よりも高い成長率を記録したためと考えられます。JEPQは、S&P500よりも高いリターンを追求したい投資家にとって魅力的な選択肢と言えるでしょう。 しかし、ボラティリティも高く、S&P500よりも大きな値動きリスクがある点には注意が必要です。

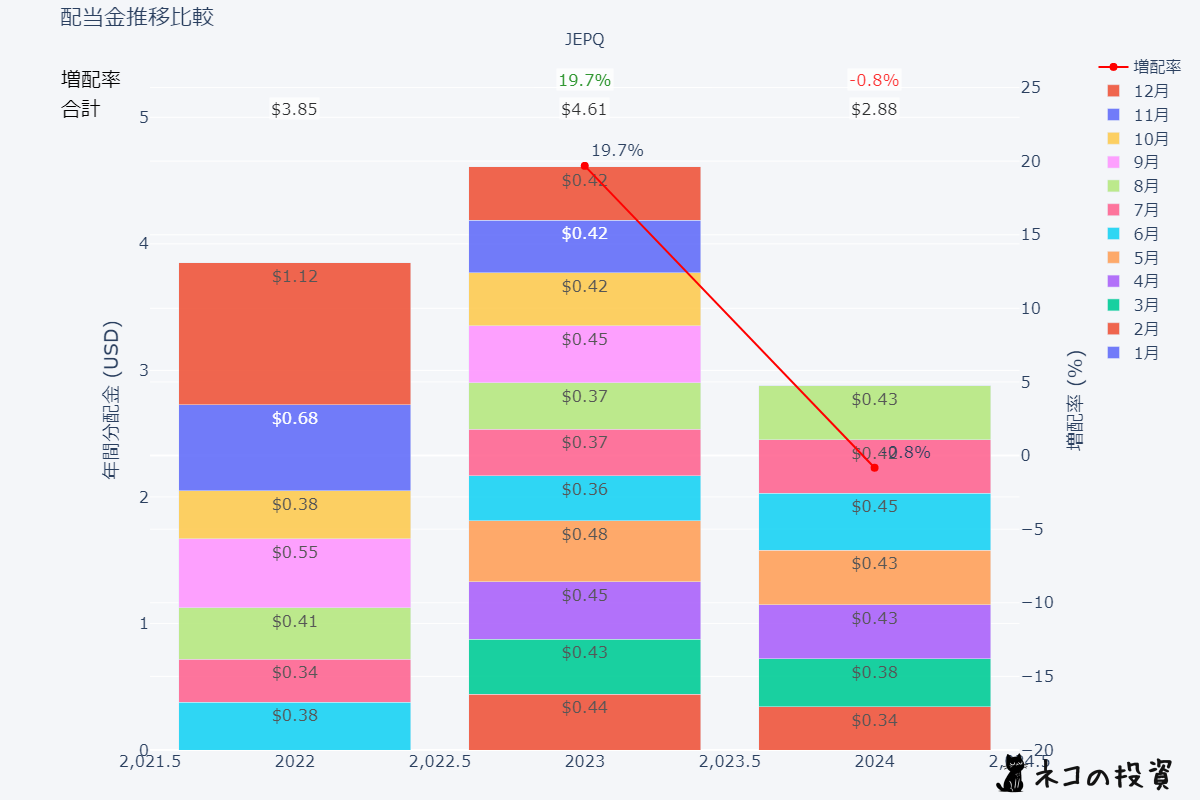

JEPQの配当金の分析

過去の配当金と増配率、その分析

JEPQは、2022年から分配金を出しており、2023年には増配となりました。しかし、2024年は減配となっています。2023年の増配率は19.7%と高く、魅力的です。

分配金はオプションプレミアム収入に依存するため、市況によって変動する可能性があります。

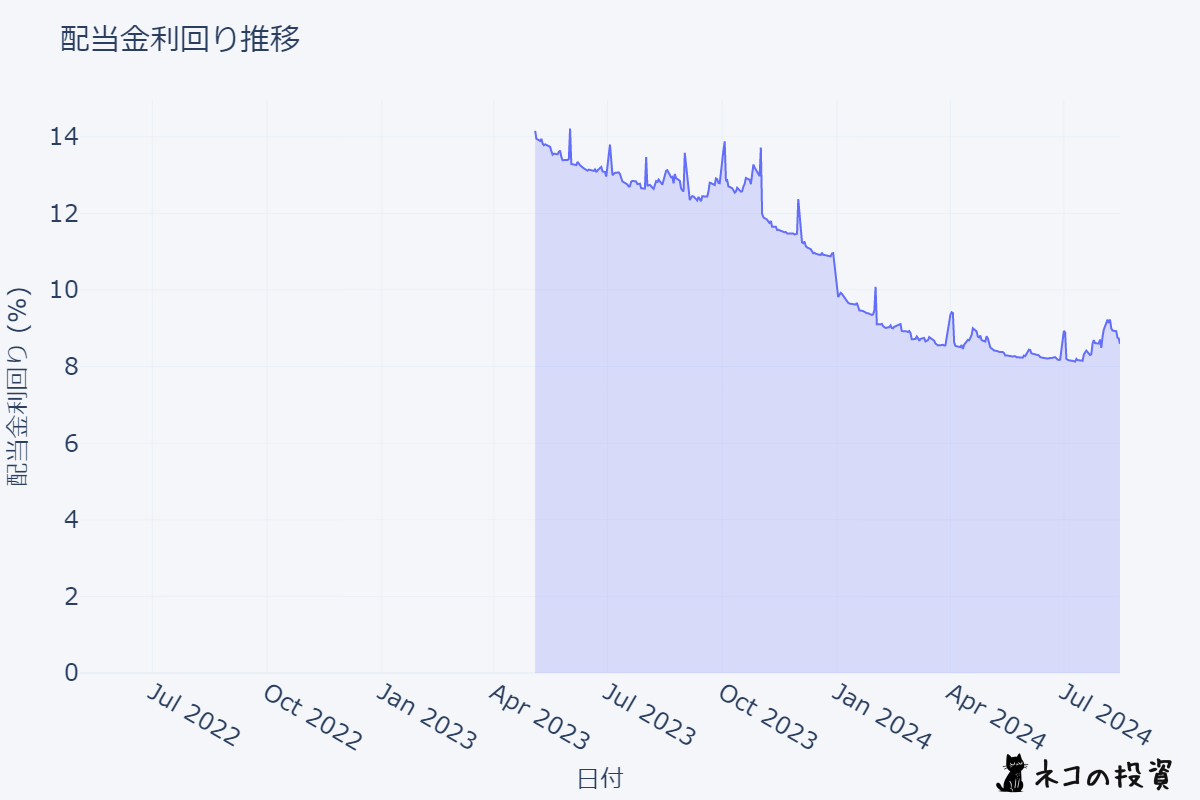

配当金利回りの推移

JEPQの配当金利回りは、市場平均と比較して高水準で推移しています。

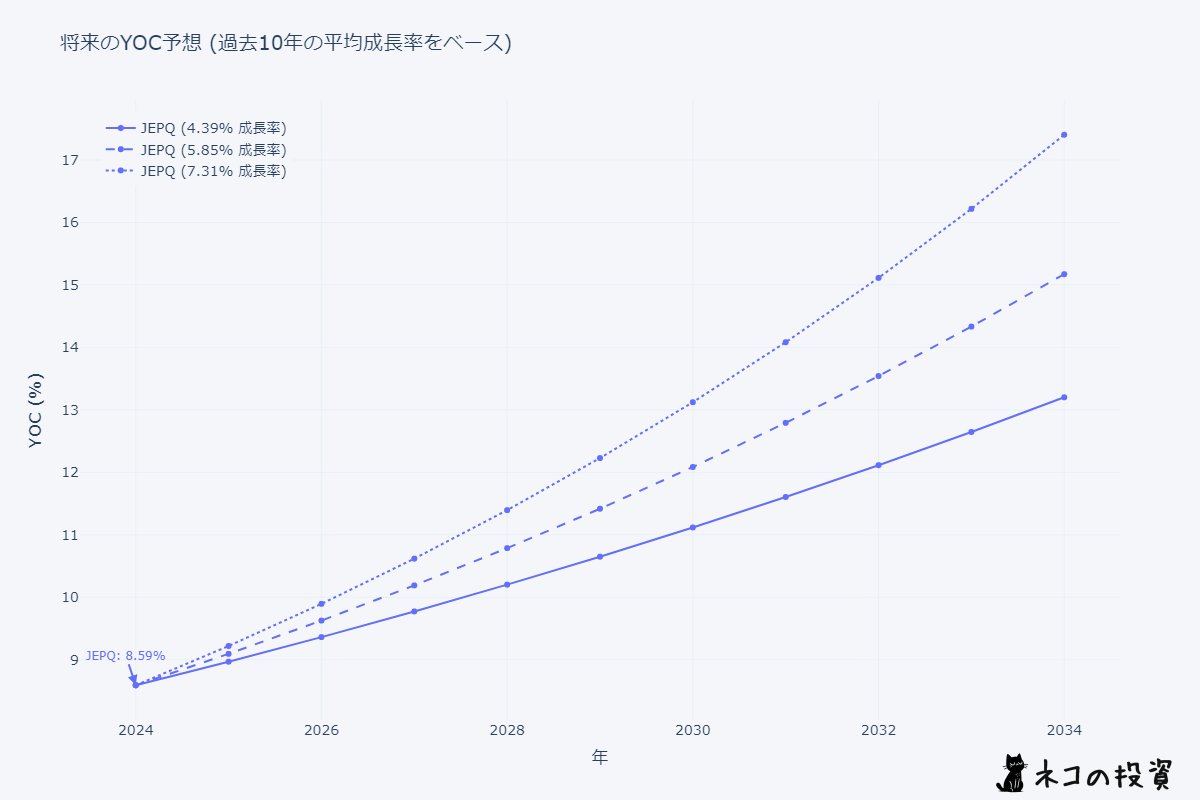

将来のYOC予想シミュレーション

| 年 | 予想YOC(%) |

|---|---|

| 2024 | 8.59 |

| 2025 | 9.10 |

| 2026 | 9.63 |

| 2027 | 10.19 |

| 2028 | 10.79 |

| 2029 | 11.42 |

| 2030 | 12.09 |

| 2031 | 12.79 |

| 2032 | 13.54 |

| 2033 | 14.33 |

| 2034 | 15.17 |

現在の株価上昇率と利回りが継続した場合、10年後のYOCは15.17%まで増加すると予想されます。例えば、100万円を投資した場合、初年度の配当金は約8.59万円となり、10年後には約15.17万円になると予想されます。長期投資を行うことで、高いインカムゲインを得られる可能性があります。

しかし、これはあくまで過去の成長率が継続した場合のシミュレーションであり、将来の配当金の支払いや成長を保証するものではないため注意が必要です。

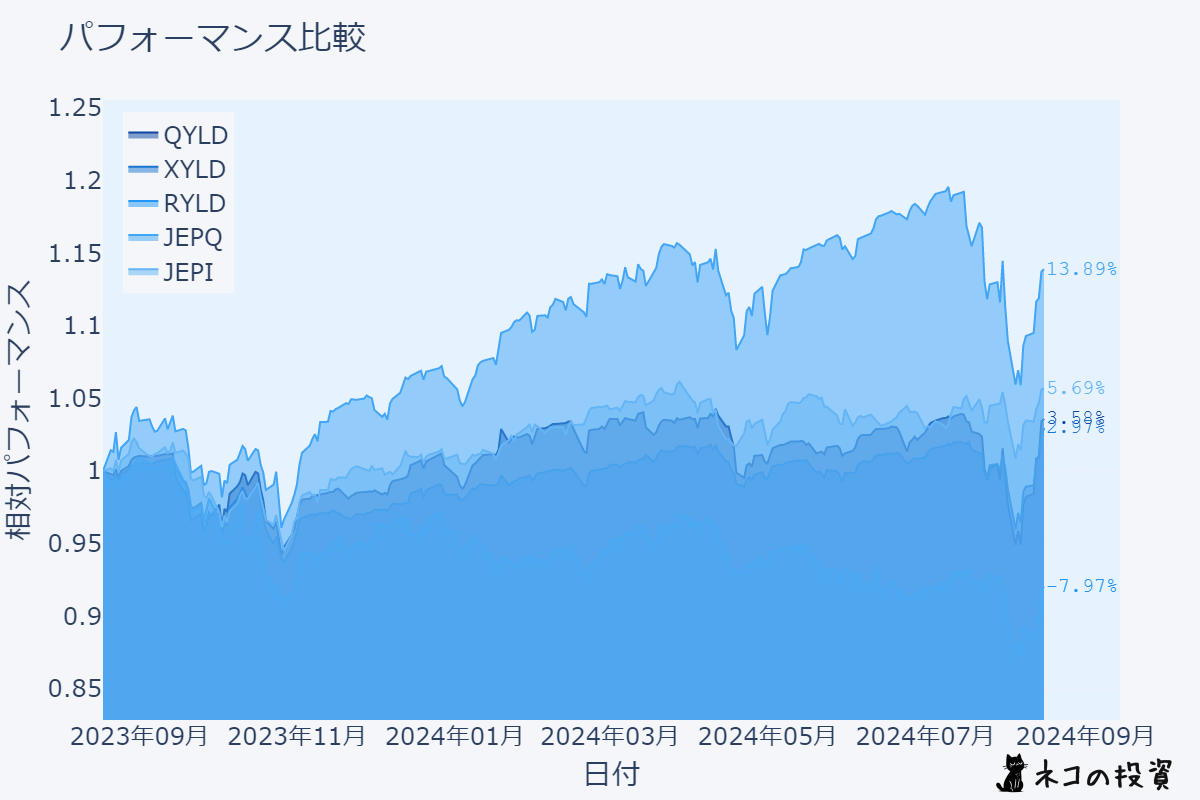

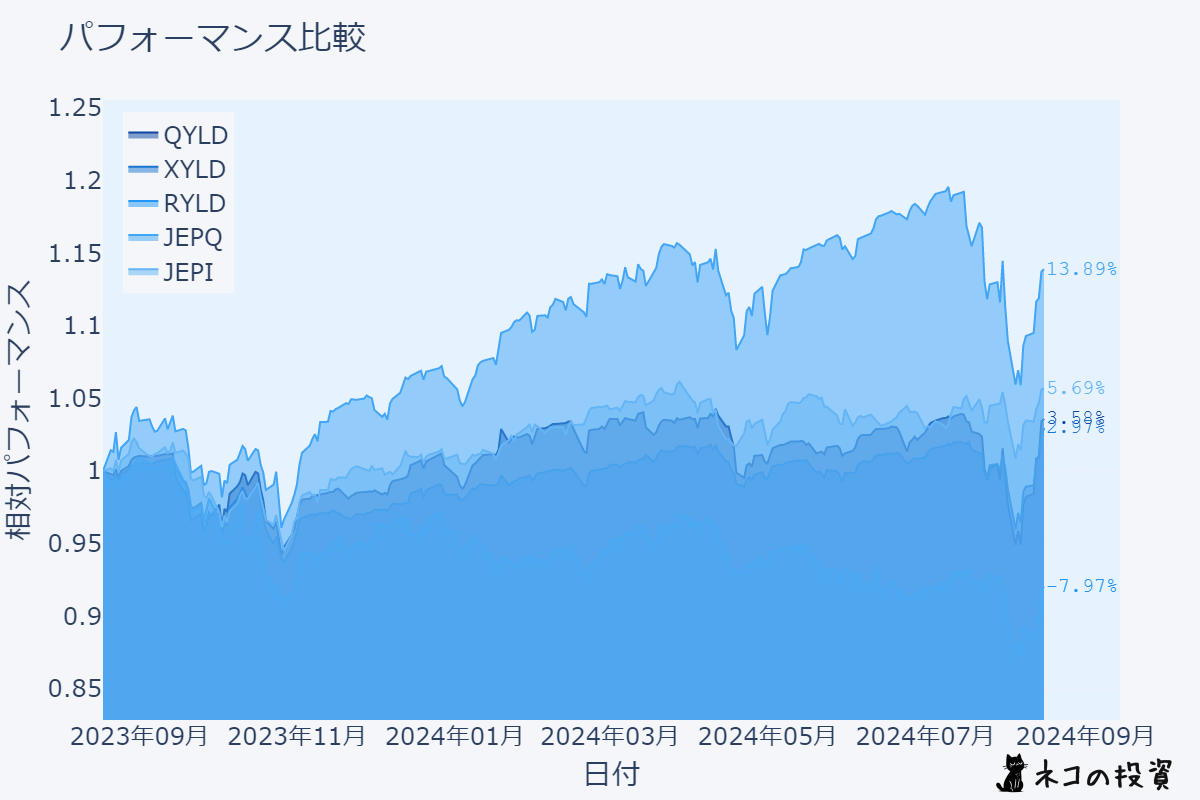

QYLD・XYLD・RYLD・JEPQ・JEPI比較!高配当ETFで賢く資産運用!

| 銘柄名 | 銘柄コード | 過去1年のパフォーマンス | 配当利回り | 経費率 | 特徴 |

|---|---|---|---|---|---|

| Global X NASDAQ 100 Covered Call ETF | QYLD | 3.58% | 11.69% | 0.61% | NASDAQ100に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| Global X S&P 500 Covered Call ETF | XYLD | 2.97% | 9.38% | 0.60% | S&P500に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| Global X Russell 2000 Covered Call ETF | RYLD | -7.97% | 12.26% | 0.60% | Russell2000に連動し、コールオプションの売却による安定的なインカム収入を目指す |

| JPMorgan Nasdaq Equity Premium Income ETF | JEPQ | 13.89% | 9.16% | 0.35% | NASDAQ100に連動し、ELNとコールオプションの売却によるインカム収入を目指す |

| JPMorgan Equity Premium Income ETF | JEPI | 5.69% | 7.19% | 0.35% | S&P500に連動し、ELNとコールオプションの売却によるインカム収入を目指す |

カバーコール戦略とは、株式を保有しつつ、コールオプションを売却することで、安定的なインカム収入を得る戦略です。株価が横ばいか緩やかに上昇する局面では有効ですが、株価が大きく上昇する局面では利益が制限される可能性があります。

一方、JEPQとJEPIは、それぞれNASDAQ100、S&P500に連動し、ELN(Equity Linked Notes)とカバーコール戦略を組み合わせたETFです。ELNとは、株式や株価指数に連動する債券の一種で、通常の債券よりも高い利回りが期待できます。

過去1年のパフォーマンスを見ると、JEPQが13.89%と最も高く、次いでJEPIが5.69%となっています。QYLD、XYLDはそれぞれ3.58%、2.97%と、比較的安定したパフォーマンスを示しています。

一方、RYLDは-7.97%と、マイナス成長となっています。

配当利回りは、QYLDが11.69%と最も高く、次いでRYLDが12.26%となっています。JEPQ、XYLD、JEPIはそれぞれ9.16%、9.38%、7.19%と、こちらも比較的高い水準です。

経費率は、JEPQとJEPIが0.35%と最も低く、QYLD、XYLD、RYLDは0.60%前後となっています。

このように、各銘柄にはそれぞれ特徴があります。どの銘柄を選ぶかは、自身の投資目標やリスク許容度などを考慮して判断する必要があります。

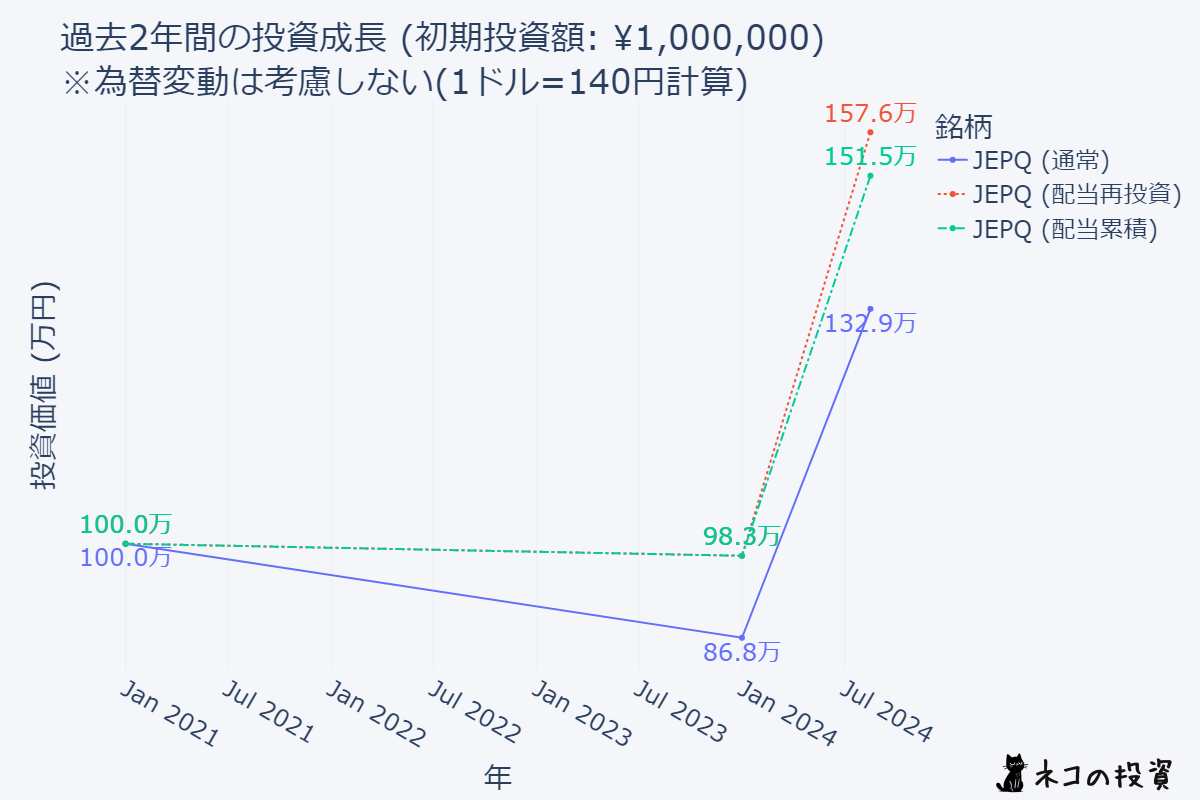

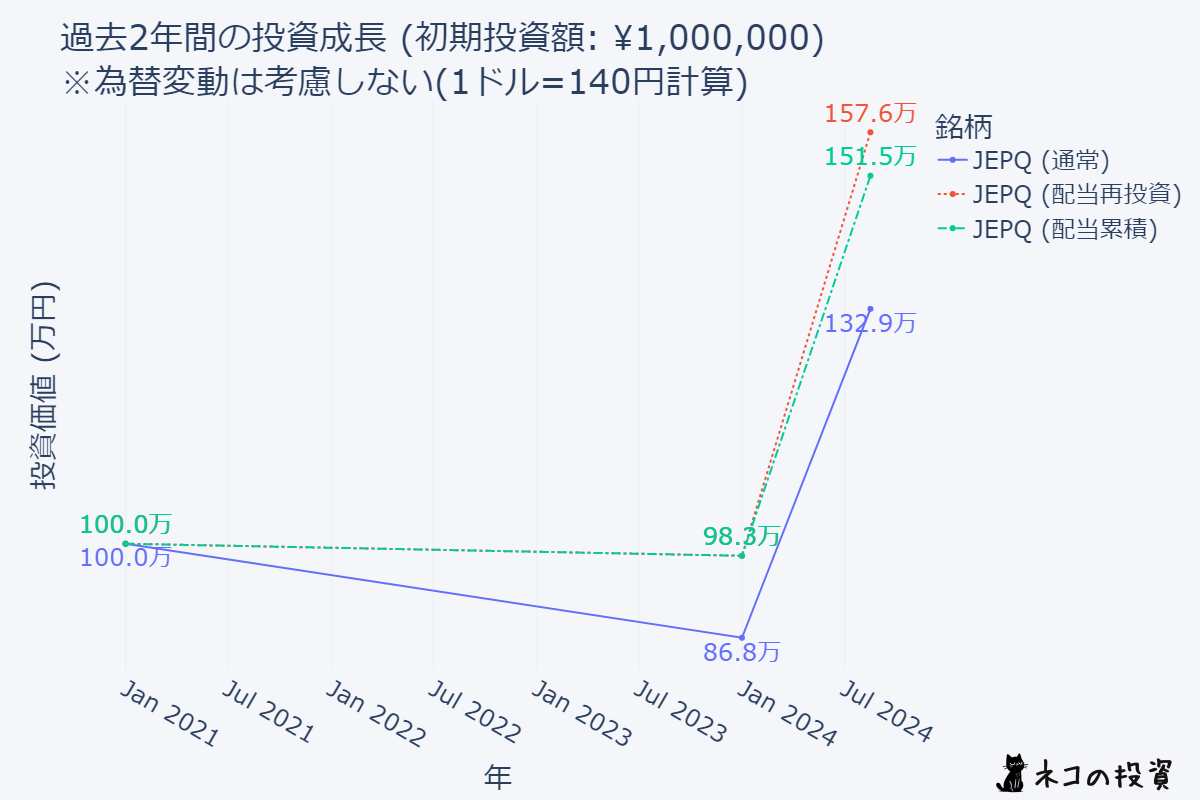

2年前に100万円投資していた場合のシミュレーション

| 年 | 評価額(万円) | 配当額(万円) | 評価額+配当累計額(万円) | 配当再投資評価額(万円) |

|---|---|---|---|---|

| 2023 | 86.8 | 11.5 | 98.3 | 98.3 |

| 2024 | 132.9 | 7.2 | 151.5 | 157.6 |

2年前にJEPQに100万円投資していた場合、2023年末には評価額が86.8万円まで下落しましたが、配当金収入を含めると98.3万円となりました。2024年末には評価額が132.9万円まで回復し、配当金収入を含めると151.5万円となりました。配当金を再投資した場合、評価額は157.6万円となります。2年間で57.6万円の利益が出ており、高いリターンを得られたことがわかります。 しかし、2023年は元本割れを起こしており、投資タイミングによっては損失が出る可能性もある点に注意が必要です。

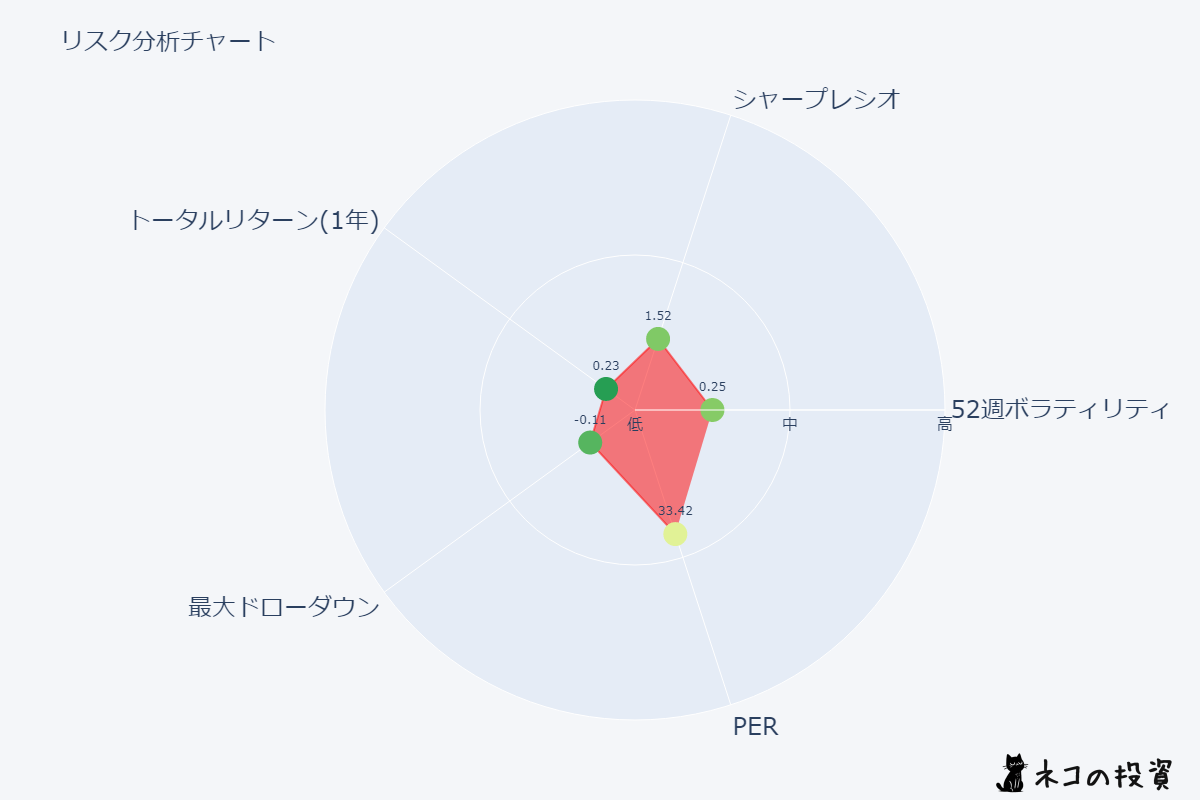

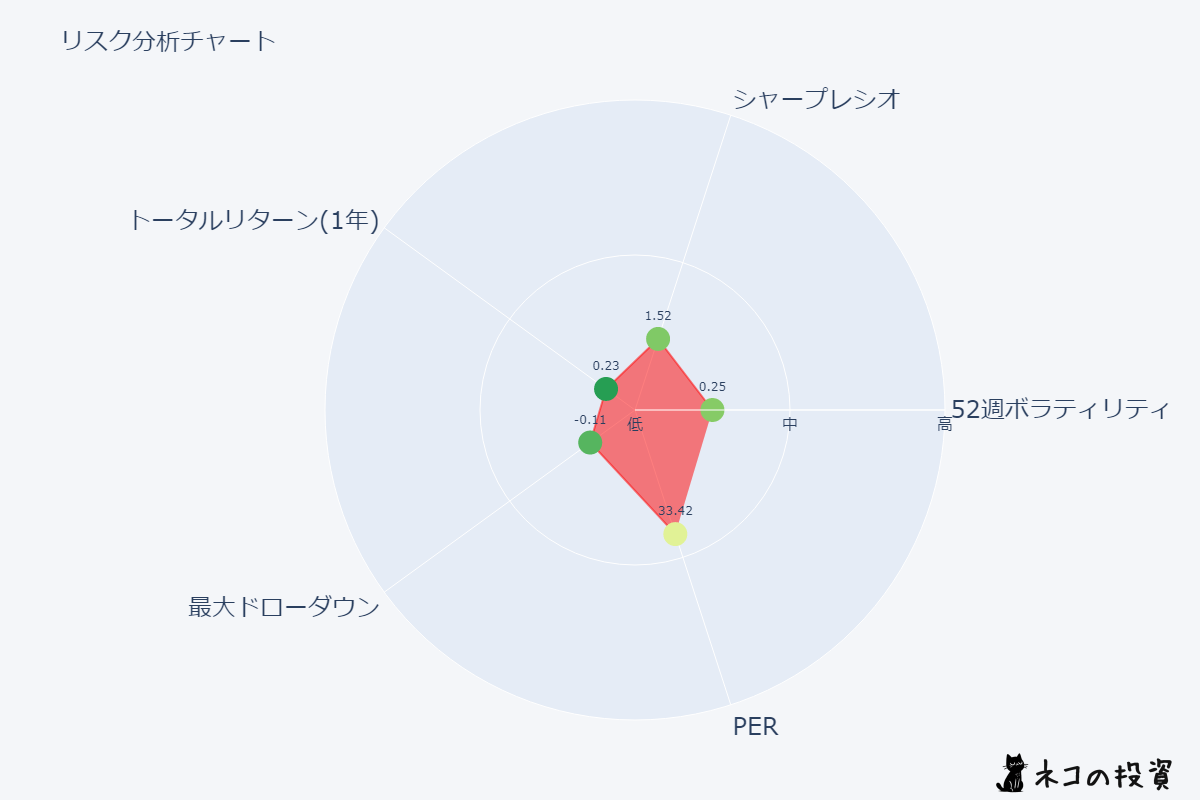

リスクファクター分析

| 項目 | 値 | 説明 | 評価 |

|---|---|---|---|

| 52週ボラティリティ | 24.98% | 過去1年間の株価の変動幅 | ボラティリティが高い |

| シャープレシオ | 1.52 | リスクに対するリターンの効率性を示す指標 | 比較的高い効率性 |

| トータルリターン(1年) | 23.08% | 過去1年間のトータルリターン | 高いリターン |

| 最大ドローダウン | -10.71% | 過去最高値から最大でどれくらい下落したかを示す指標 | 比較的大きな下落リスク |

| PER | 33.42 | 株価収益率 | 割高感がある |

JEPQは、高いリターンが期待できる一方で、ボラティリティも高く、大きな値動きリスクがあります。また、PERも高く、割高感がある点にも注意が必要です。高いリターンを追求する一方で、リスク許容度が高い投資家に向いていると言えるでしょう。 投資する際は、自身の許容リスクをよく理解し、適切な資金配分を行うことが重要です。

投資戦略の提案

- 長期投資: JEPQは、高い成長が期待できるナスダック100指数に連動したETFであるため、長期投資によって大きなリターンを得られる可能性があります。

- 積立投資: 積立投資を行うことで、価格変動リスクを分散し、安定したリターンを目指せます。

- ポートフォリオの一部として保有: JEPQは、グロース株中心のETFであるため、他の資産クラスと組み合わせることで、ポートフォリオ全体のリスク分散効果を高めることができます。

- リスク管理: JEPQはボラティリティが高いため、定期的にパフォーマンスを確認し、必要に応じて売却などのリスク管理を行うことが重要です。

まとめと投資判断のポイント

JEPQは、ナスダック100指数に連動した高いリターンとインカムゲインが期待できるETFです。しかし、ボラティリティも高く、大きな値動きリスクがある点には注意が必要です。JEPQは、高いリターンを追求する一方で、リスク許容度が高い投資家に向いているETFと言えるでしょう。

JEPQの投資判断で重要なポイントと評価

総合評価:

NASDAQ100指数への投資

→米国を代表する成長企業への投資機会を提供。

高配当

→カバードコール戦略により、市場平均を上回る配当利回りを期待できる。

ボラティリティ抑制効果

→カバードコール戦略により、NASDAQ100指数単体への投資よりもボラティリティを抑える効果が期待できる。

JPモルガンによる運用

→世界有数の資産運用会社であるJPモルガンによる運用で、実績とノウハウに期待できる。

経費率

→他のNASDAQ100連動型ETFと比較して、経費率はやや高め。

分配金の安定性

→分配金はオプションプレミアム収入に依存するため、市況によって変動する可能性がある。

コメント